Krypto begann als Cypherpunk-Ausbruch, eine monetäre Infrastruktur, die Regulierer, Banken und sogar Nationalstaaten weder zensieren noch vereinnahmen konnten. Spulen wir vor ins Jahr 2025 und der Ausbruch ähnelt eher einer geführten Tour: Brüssel setzt MiCA-Lizenzen durch, Washington verklagt Börsen und baut gleichzeitig eine „Strategic Bitcoin Reserve“, Hongkong verkauft Retail-Anlegern Spot-ETFs, und Dubais VARA veröffentlicht glänzende Regelwerke schneller, als Start-ups sie ausfüllen können.

Wenn Regierungen Bitcoin in ETFs verpacken und in Staats-Tresoren lagern können, wird die Dezentralisierung dann von genau dem System absorbiert, das sie ursprünglich stören wollte?

Die jüngste Zeit war … UNREAL!

Der erste Bitcoin-Block tippte eine Schlagzeile über Bailouts; fünfzehn Jahre später ist dieses anti-etatistische Manifest als Wall-Street-Produkt und als Wahlversprechen im Weißen Haus wiederaufgetaucht. Das inzwischen als Strategy™ (ex-MicroStrategy) gebrandete Softwareunternehmen hat gerade weitere 4.020 BTC verschlungen und damit seine Treasury auf 580.250 Coins erhöht – mehr als 2,7 % des gesamten Angebots und größer als die meisten staatlichen Bestände.

Am 22. Mai veranstaltete Präsident Trump ein Galadinner für die 220 größten Käufer seines TRUMP-Memecoins in seinem Virginia golf club.

Der Eintrittspreis bestand darin, Token im Millionen-Dollar-Bereich zu kaufen, was jedem Gast persönliche Zeit mit dem Präsidenten und einen Teller lauwarmes Hähnchen einbrachte – und neue Fragen zu „pay-to-play tokenomics“ aufwarf.

Wenige Tage später erklärte Vizepräsident J.D. Vance auf der Bitcoin 2025 in Las Vegas unter tosendem Applaus, dass „echte Adoption klare Regeln braucht“, und deutete ein bevorstehendes Crypto-Market-Structure-Gesetz an. Die gleiche Menge jubelte noch lauter, als Milliardäre auf der Bühne behaupteten, mehr staatliche Aufsicht würde den nächsten Billionenmarkt freisetzen.

Die Märkte haben diese Kehrtwende bereits eingepreist. Der S&P 500 wackelt bei Zollschlagzeilen; Bitcoin bewegt sich inzwischen fast im Gleichklang, mit einer Fünf-Jahres-Korrelation von 0,38 – dem höchsten Wert aller Zeiten. Und während Rug-Pull-Vorfälle in diesem Jahr tatsächlich zurückgegangen sind, explodierten die Dollarschäden auf nahezu 6 Milliarden US-Dollar – dank weniger, aber größerer Exit-Scams.

Kurz gesagt: Der große Cypherpunk-Ausbruch ist zur geführten Tour geworden: Regulierer vergeben Schnelllizenzen, Politiker bringen Coins heraus, und TradFi-Giganten lassen Geld über ETFs in die Ketten tropfen. Die Frage ist nicht mehr, ob die Dezentralisierung absorbiert wird, sondern ob die Community es überhaupt bemerkt, wenn die Absorption abgeschlossen ist.

Narrative Breakdown – Der Wandel von Rebellion zu Regulierung

2008 – 2012 | Genesis & Graue Märkte

Satoshi veröffentlicht das Whitepaper (Okt 2008). Der Bitcoin Pizza Day (Mai 2010) beweist, dass man reale Güter kaufen kann, während Silk Road zeigt, dass sich Kapitalverkehrskontrollen umgehen lassen. Aufsicht existiert praktisch nicht.

2013 – 2016 | Mt. Gox, Scaling Wars, erste Risse

Der Mt.-Gox-Kollaps (Feb 2014) verdampft 850.000 BTC und erteilt die erste Lektion im Risiko eines Single Point of Failure. Die Blocksize-Schlachten deuten an, wie sich Governance in den Händen weniger Entwickler konzentrieren kann.

2017 | ICO-Manie & der erste regulatorische Klopfer

Start-ups sammeln rund 20 Milliarden US-Dollar über Token-Verkäufe ein; der DAO-Report der SEC (Jul 2017) stellt fest, dass viele Token Wertpapiere sind, und China verbietet im September lokale Börsen. Die Kryptokultur bleibt rebellisch, aber die Regulierer sind nun im Chat.

2018 – 2019 | Winter & leise Professionalisierung

Die Kurse brechen ein; Fidelity und Bakkt starten Verwahrsparten, Facebook enthüllt (und begräbt dann) Libra. Cold Storage und SOC-Audits ersetzen Reddit-Memes als Signal für Seriosität.

2020 – 2021 | Pandemie-Boom & Corporate Treasuries

Tesla kauft 1,5 Mrd. US-Dollar in BTC; PayPal schaltet Krypto-Zahlungen frei; El Salvador macht Bitcoin im September 2021 zum gesetzlichen Zahlungsmittel. Nullzinsen spülen Geld in „digitales Gold“.

2022 | Algorithmisches Blutbad

Terra-UST entkoppelt sich im Mai, vernichtet 60 Mrd. US-Dollar und löst weltweite Stablecoin-Anhörungen aus; Celsius, Voyager und 3AC folgen in die Insolvenz. Entscheidungsträger schwenken von Neugier zu einer consumer-protection crusade.

2023 | Kollaps der zentralisierten Börsen

FTX meldet im November 2023 Chapter 11 an. SEC und CFTC verklagen Coinbase, Binance und Kraken. Retail-Liquidität flieht zu Plattformen, die Versicherung und KYC versprechen.

2024 | Kodifizierte Politik & ETF-Welle

Europa führt am 30. Juni MiCA Phase 1 (Stablecoin-Kontrollen) ein und plant die vollständige CASP-Lizenzierung für den 30. Dezember.

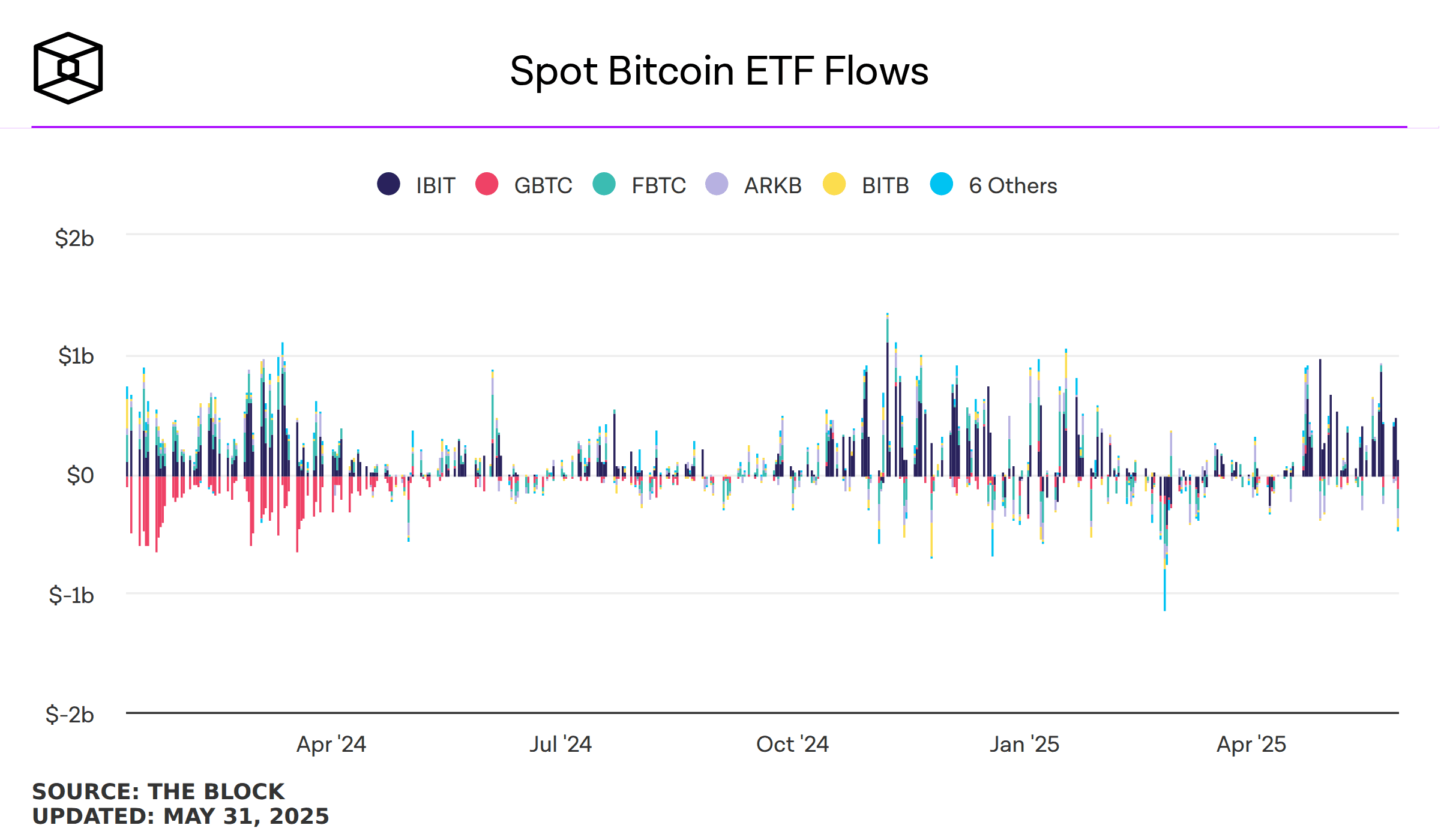

Vereinigte Staaten genehmigen am 10. Januar 11 Spot-Bitcoin-ETFs und leiten Wall-Street-Milliarden on-chain, während die Klagen weiterlaufen.

Hongkong startet am 30. April Asia’s first Spot-BTC-/ETH-ETFs unter einem retail-freundlichen Regelwerk.

2025 | Politische Kooptation & Marktsynchronisation

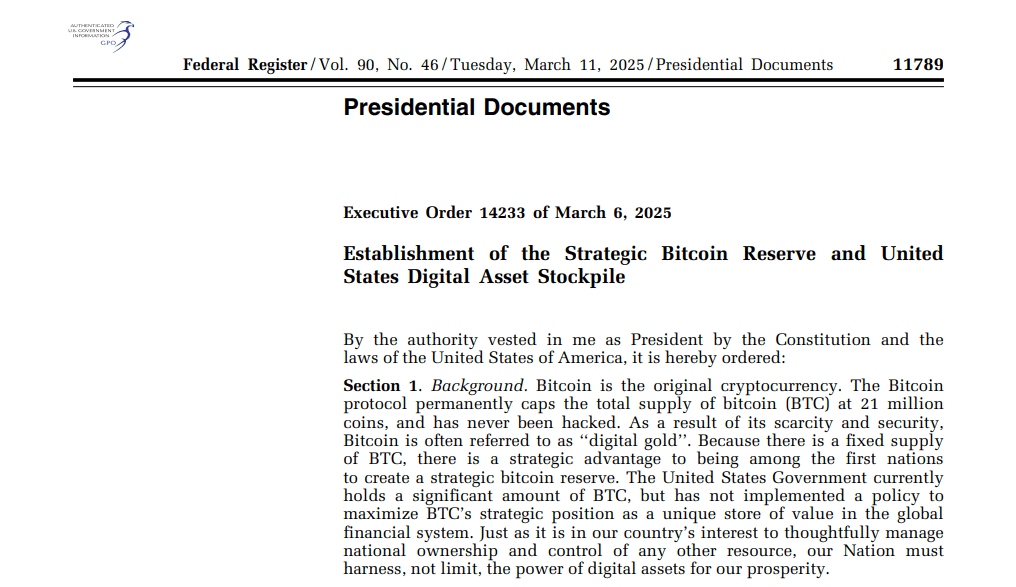

Am 6. März unterzeichnet Präsident Trump die Executive Order zur Strategic Bitcoin Reserve und weist das Finanzministerium an, eingezogene BTC als eine Art „digital Fort Knox“ zu verwahren.

Strategy treibt seinen Bestand über 580.000 BTC und betreibt faktisch den weltweit größten quasi-ETF an der Nasdaq.

Trumps Token-Dinner verschmilzt Zugang zum Präsidentenamt mit Memecoin-Spekulation.

Vizepräsident Vance nutzt das Bitcoin-2025-Podium, um ein freundlicheres und klareres Regelwerk zu versprechen – und erntet dafür mehr Jubel als für jeden „HODL“-Chor.

Jede Krise von Mt. Gox über ICO-Betrug, Terras Todes-Spirale bis hin zum FTX-Schwarzen Loch drängte Nutzer zu allem, was sicherer aussah: lizenzierte Verwahrer, geprüfte Stablecoins, ETF-Hüllen. Mitte 2025 gehören die größten Bitcoin-Bestände börsennotierten Unternehmen, dem US-Finanzministerium und ETF-Verwahrern, während die Kursentwicklung Makro-Schlagzeilen spiegelt. Die Rebellion ist nicht gestorben; sie hat sich für Akkreditierungs-Badges und Applaus angestellt.

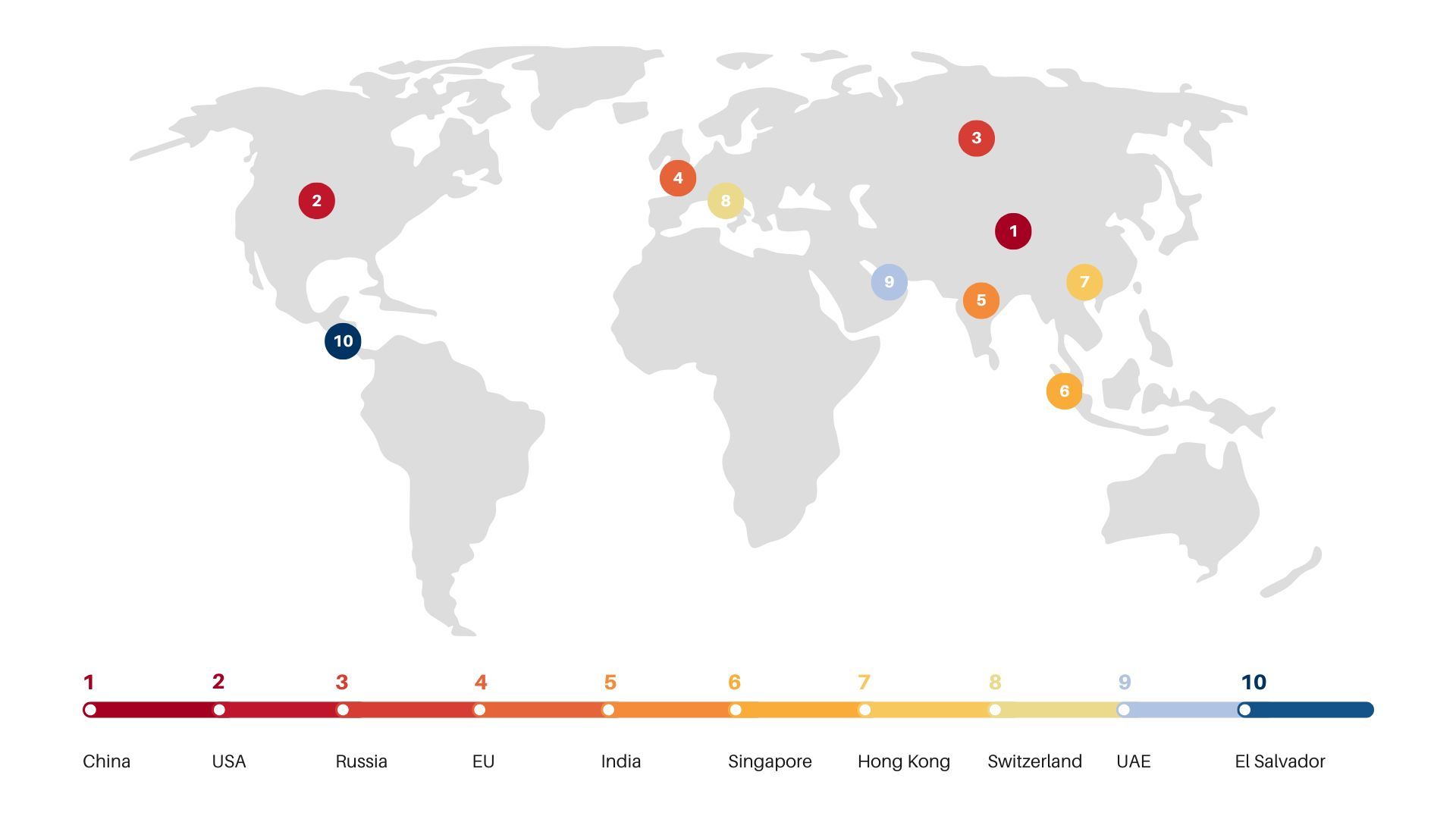

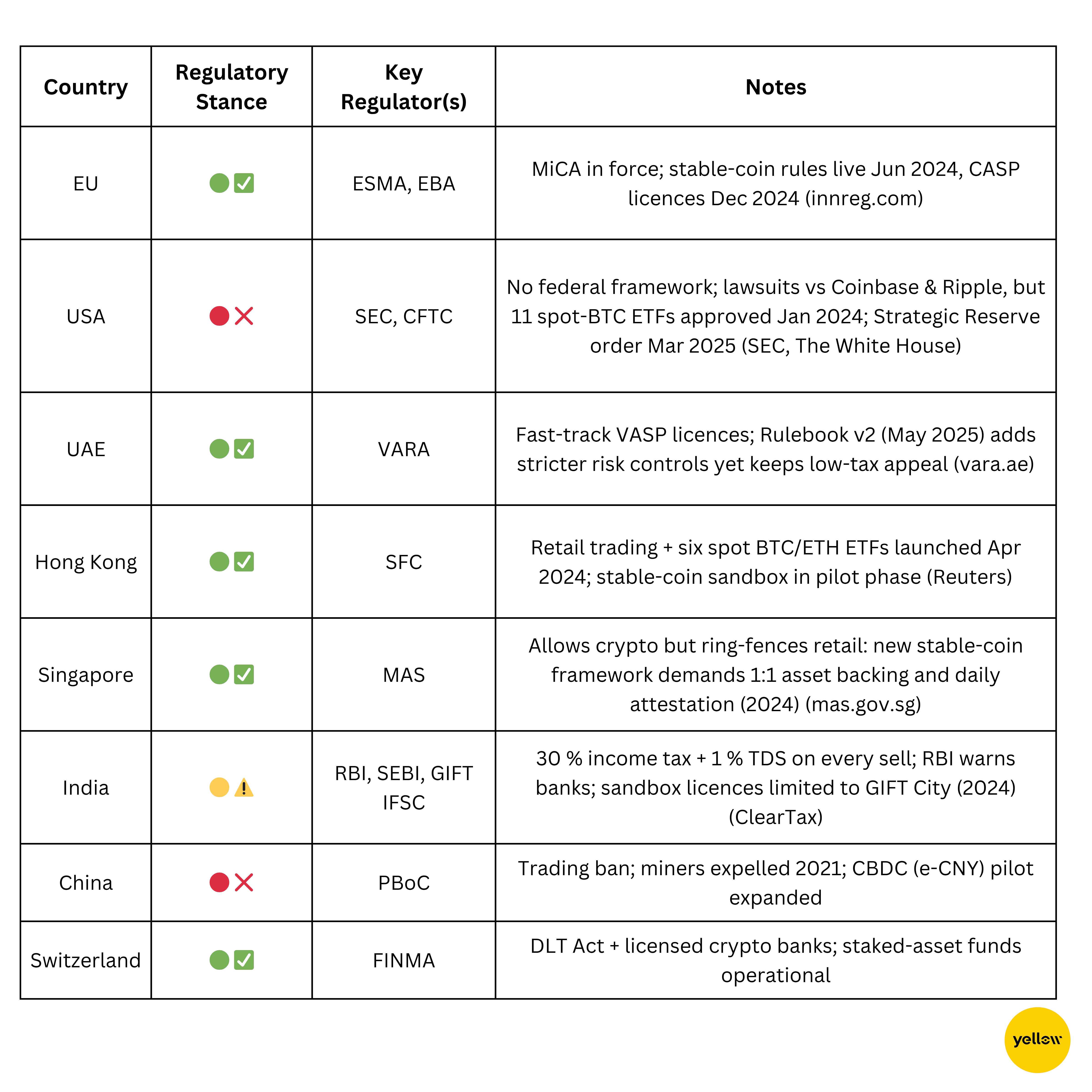

Regulierungs-Heatmap

Wenn die Revolution reguliert wird: Zentralisieren wir wieder?

XRP: Vom Gerichts-Rebellen zur CBDC-Schiene

Ripples Teilerfolg im SEC-Verfahren 2023–24 – Richterin Torres entschied, dass programmatische XRP-Verkäufe keine Wertpapiere sind – wirkte wie ein Sieg für offene Netzwerke. Doch die Strategie nach dem Urteil steuert direkt in die traditionellen Schienen, die man einst ersetzen wollte. Ripple baut nun CBDCs für die Royal Monetary Authority von Bhutan und Kolumbiens Banco de la República. Compliance-Dashboards, AML-Hooks und „One-Click“-Settlement-APIs dominieren jetzt Ripples Sales-Deck – ein Beweis dafür, dass der Token, der SWIFT umgehen sollte, zu SWIFT-as-a-Service wird.

Bitcoin-ETFs: Wall Streets Trojanisches Pferd

Seit die SEC am 10. Jan 2024 elf Spot-BTC-ETFs genehmigt hat, sind die Vermögenswerte auf über 95 Milliarden US-Dollar angewachsen, und die täglichen Zuflüsse werden weiterhin von Fidelity und BlackRock dominiert. Rund vier von fünf neuen Dollar stammen von Bankenplattformen und Pensionsfonds, die über qualifizierte Verwahrer halten müssen – und damit die Coins in Cold Vaults von Coinbase und Fidelity schieben.

Strategic Bitcoin Reserve: Ein staatlicher Honeypot im Großformat

Präsident Trumps Executive Order 14233 (6. März 2025) schuf eine Strategic Bitcoin Reserve unter der Obhut des Finanzministeriums. De facto werden beschlagnahmte oder eingezogene BTC nun in einer staatlich geführten Wallet gebündelt, die einer Sicherheitsprüfung im Fort-Knox-Stil unterliegt. Wenn andere G‑20-Finanzministerien diesen Ansatz kopieren, könnten Regierungen – nicht Miner – zum größten Governance-Block in Bitcoin werden.

EigenLayer & das Restaking-Dilemma

Restaking verspricht „Kapital-Effizienz“, doch Analysten warnen, dass das Modell von EigenLayer zu einem Too-big-to-slash-Gleichgewicht tendiert: Eine Slashing-Kaskade bei einem AVS könnte sich über mehrere dApps ausbreiten. Zentralisiertes Risiko versteckt sich in etwas, das wie optionaler Yield aussieht.

Rollup-Sequencer: Die neuen Single Points of Failure

Layer-2s senken Gasgebühren, führen aber Engpässe ein: einen Sequencer. Optimisms Safe-Head-Stall am 5. Dez 2024 legte die Chain für 90 Minuten lahm; Arbitrum hatte im Februar 2025 eine Störung, die netzweit Transaktionen stoppte. Bis Shared- oder dezentralisierte Sequencer live gehen, bleibt ein Ausfall nur eine Multisig-Entscheidung entfernt.

Das Muster

Über Verwahrung, Abwicklung, Validierung und sogar nationale Politik hinweg ist die Gravitationskraft dieselbe: Risiko wandert zu Akteuren, die groß genug sind, „Sicherheit“ zu versprechen – Banken, Asset Manager, Big-Tech-Knoten, Nationalstaaten. Dezentralisierung überlebt im Code und in der Rhetorik, doch wirtschaftliche Macht bündelt sich in den Händen einiger weniger Offchain-Gatekeeper.

Abschließende Gedanken — TradFi + Krypto, Evolution oder Verrat?

Regulierung, politischer Klientelismus und institutionelles Kapital ankamen fast gleichzeitig und biegen das Ökosystem in Strukturen, die der Wall Street vertraut erscheinen. Klare Regelwerke und Spot-ETF-Hüllen erweitern den Zugang für Millionen von Altersvorsorgesparern; CBDC-Pilotprojekte und Restaking-Pools versprechen Effizienz und neue Einnahmequellen. In diesem Sinne fungiert ein gewisses Maß an Zentralisierung als Eintrittszoll für globale Skalierung. Die Architektur läuft weiterhin auf offenem Code, aber das größte wirtschaftliche Gewicht liegt nun bei lizenzierten Verwahrstellen, Staatskassen und Rollup-Betreibern statt bei Cypherpunks, die Full Nodes in freien Schlafzimmern betreiben.

Doch jede Mautstelle verleiht ihrem Betreiber Hebelwirkung. Eine strategische US-Reserve, ETF-Verwahrstimmen oder ein Ausfall eines einzelnen Sequenzers können die Governance in Richtungen lenken, die dem ursprünglichen Krypto-Ziel eines vertrauenslosen Austauschs widersprechen. Die Heatmap grüner, gelber und roter Jurisdiktionen bildet diese Spannung in Echtzeit ab: freundliche Zonen monetarisieren Kontrolle, feindliche Zonen bekämpfen sie vor Gericht, und die Unentschlossenen sichern sich gegen beide Ergebnisse ab. Ob diese Konvergenz die Reifung einer einst randständigen Technologie oder eine stille Aufgabe ihrer radikalen Mission markiert, wird davon abhängen, wie viel des Stacks wirklich offen zum Forken, Prüfen und Verlassen bleibt. Die Revolution geht weiter, aber die Gatekeeper haben sich verändert (oder etwa nicht?).