Binance は、主要市場で規制当局による監視が強まる中でも、2025年を通してデリバティブ取引での地位を維持しました。

一方、Hyperliquid(HYPE)は、オンチェーンのパーペチュアル取引プラットフォームとしてトップに躍り出ており、ニッチプレーヤーの中でもっとも急速にボリュームを伸ばしています。重要な論点は、そのモメンタムが今年、CEXのリーダーに対して有意な市場シェアに転換できるかどうかです。

プレーヤー:CEXジャイアント vs オンチェーン・デリバティブエンジン

Binanceは2026年に入っても暗号資産取引の標準的な存在であり、市場ポジションは依然として揺らいでいません。

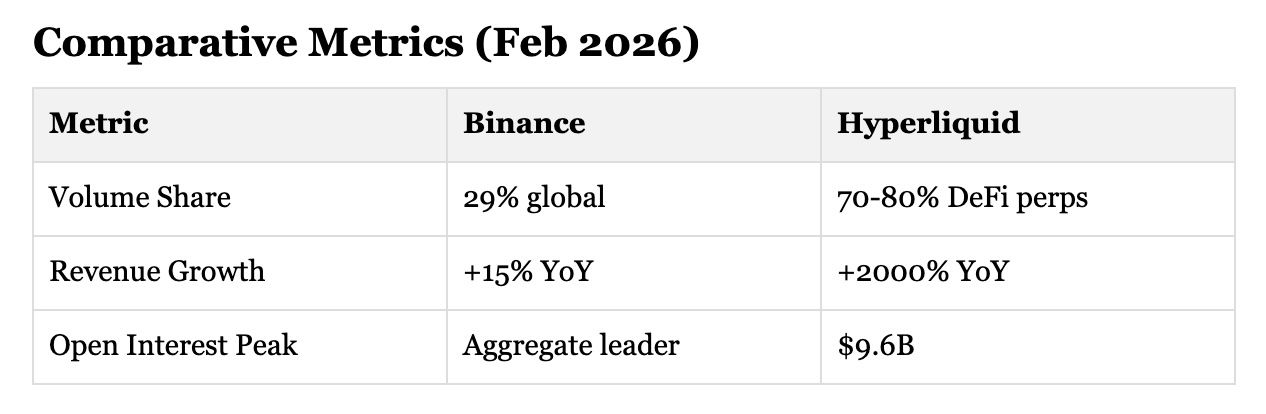

昨年は、世界のデリバティブ取引高の約29%を獲得し、米国とEUでの締め付けにもかかわらず、取引高は25兆ドルに達しました。

現物は600以上のペアで日次平均100〜120億ドル、先物とオプションが全体の約75%を占め、Launchpool、Simple Earn、BNBステーキングといったサービスが収益の約40%を稼ぎ出しています。

ロックイン要因としては、同社APIに接続しているプロップデスク、マーケットメイカー、ローカルブローカーが何千も存在しており、スイッチングコストは依然として高いことが挙げられます。ライセンスを持つ子会社が米国外フローを迂回させていますが、コンプライアンス負担により成長率は一桁台半ばに鈍化しています。

際立つ優位性

- 高頻度フロー向けの、他に類を見ない約定スピードと稼働率

- 600以上のペアにわたる深い流動性による最小限のスリッページ

- 低レイテンシーエンドポイントを備えた機関投資家向けAPI

Hyperliquidの急伸

Hyperliquidは2025年のオンチェーン・パーペチュアル市場を席巻し、週間取引高は130億ドルから最大470億ドルへと跳ね上がり、メイカー・テイカースプレッドから8億3300万ドルの手数料を生み出しました。オープンインタレストは、100以上のマーケットで約50倍レバレッジのもと96億ドル前後に定着し、キーパーノードによる100ms未満の約定は、中堅CEXに匹敵する水準です。

L1のノンカストディアル設計で中央集権的なリスクはない一方、オラクルが潜在的な脆弱性となり得ます。取引の60%はプログラム取引であり、上限設定によってリテールは抑制され、大口プレーヤーに有利な構造です。

中核となる差別化要因

- 流動性の持続性を高めるための、エミッションから手数料ベースへの移行

- ネイティブトークンである HYPE coin によるガバナンス(取引所経由で取得可能)

- パーペチュアル専用インフラへの特化

このフォーカスにより、Hyperliquidは幅広い取引ハブというより、専用のデリバティブエンジンとしてのポジションを築いています。

成長トレンド:ボリューム、収益、市場浸透

Binanceのモメンタム

Binanceは、2025年までにデリバティブ取引高を25兆ドルまで拡大し、米国とEUでの規制逆風にもかかわらず、世界シェア約29%を確保しました。現物の日次フローは600以上のペアで100〜120億ドルを維持し、パーペチュアルとオプションがアクティビティの75%を牽引しました。Launchpool、Simple Earn、BNB Chainステーキングによる収益多様化が、手数料収入の約40%を占めています。

成長は機関投資家向けAPI連携に支えられ、年率で一桁台半ばに安定しています。ライセンスを有する子会社がコンプライアンスコストの増加の中でも、米国外での優位性を維持しています。

Hyperliquidの加速

Hyperliquidは爆発的成長を見せ、2024年末には週間パーペチュアル取引高を130億ドルから年末ピークの470億ドルまで押し上げました。

オープンインタレストは100以上のマーケットで96億ドル近くまで増加し、プロトコル収益はメイカー・テイカーフィー経由で8億3300万ドルに達し、HYPEエミッション中心のモデルから自立的な運営へとシフトしています。

プログラムトレーダーがフローの60%を占め、リテールの獲得よりインフラを優先しています。急速なL1スケーリングは、オンチェーン効率を求める企業向けにカスタム・デリバティブプラットフォームを簡素化する white-label blockchain solutions とも軌を一にしています。

Hyperliquidは、オンチェーン・パーペチュアルの実現可能性について、パフォーマンス指標に裏付けられた強いモメンタムを示していますが、Binanceは総合力で依然リードしています。

プロダクトと実行力:トレーダーの意思決定要因

Binanceの優位性

Binanceは、600以上のペアで毎秒数百万件の注文処理、10ms未満のレイテンシー、99.99%の稼働率という実績ある信頼性を提供します。出来高に応じたメイカー・テイカーの段階別手数料体系により大口トレーダーを優遇し、メジャーペアの厚い板がスリッページを抑えます。APIはプロップデスクに対してもシームレスに機能します。

主要な意思決定ポイント

- ボラティリティ局面でも維持される板の厚み

- 現物とパーペチュアルをまたぐクロスマージン

- 規制準拠したローカルアクセス

Hyperliquidの魅力

Hyperliquidは、100以上のマーケットで最大50倍レバレッジのオンチェーン・パーペチュアルを提供し、L1キーパーノードを通じて100ms未満の約定を実現しています。メイカーは-0.02%を受け取り、テイカーは0.05%を支払い、中央集権的な障害点なしに、CEXに匹敵する板の透明性を備えています。

主なアトラクション

- ガスレス執行と真のセルフカストディ

- 清算プロセスの検証可能性

Binanceは幅とスケールで優位に立ち、Hyperliquidは透明性の高いパーペチュアル特化で勝負しています。

トークンエコノミクスと価値捕捉:HYPE vs BNB

BNB:エコシステムのアンカー

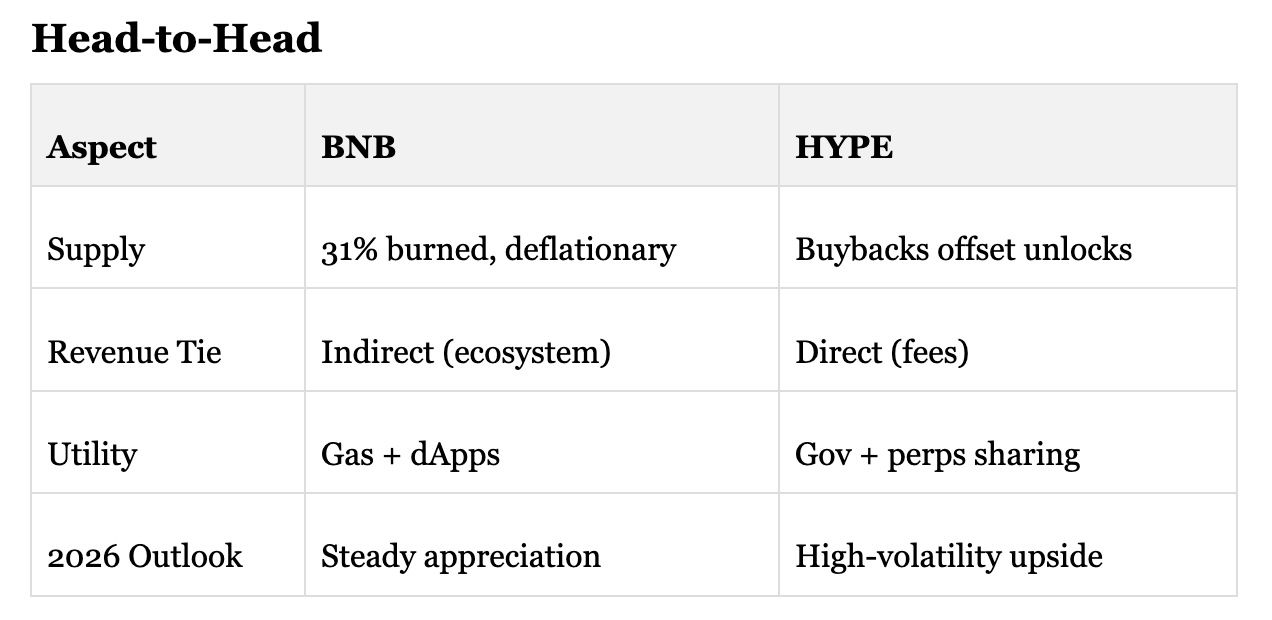

BNBはガストークンとしてBNB Chainを支え、5000以上のdApp、110億ドルのTVL、月間5800万人のユーザーを抱えています。四半期ごととリアルタイムのガスバーンという二重のバーンメカニズムにより、2023年以降の供給は31%減少し、流通枚数は1億3600万枚となり、2027〜2028年までに1億枚を目標としています。2025年後半の月次収益は7600万ドルを超えました。

価値捕捉の源泉は以下の通りです。

- 取引手数料およびステーキング手数料のバーン

- Launchpool報酬とガバナンス

- チェーン成長による「配当」的な効果

HYPE:プロトコル価値の捕捉

HYPEは、Hyperliquidのガバナンス、手数料シェア、L1エミッションを担います。直近12か月の8億3300万ドルの収益は、アンロックに対する買い戻しを支え、DeFiパーペチュアルの70%シェアが需要を後押ししています。流通2億3800万枚(時価総額72億ドル)で約30ドル前後、完全希薄化時価総額は147億ドル程度で取引されています。

主なメカニズム

- パーペチュアル手数料からのステーカー向けリベース

- 13億ドル規模のバイバック用トレジャリー

- 流動性を左右するガバナンス権限

BNBは広範なユーティリティによる安定性を持ち、HYPEはパーペチュアル手数料を直接取り込むことで、集中的な成長ポテンシャルを狙います。

インフラとB2Bでの重要性:ブローカーとフィンテック向けレール

Binanceのバックボーン

Binanceは、ホワイトラベルAPI、プライムブローカレッジ、カストディを通じて、何千ものブローカーやフィンテック企業を支えています。これらのパートナーは、スポットと先物を集約したフロー、低レイテンシーエンドポイント、機関投資家向けリスクエンジンを通じて、全ボリュームの20%以上を生み出しています。カスタムUI、サブアカウント、法定通貨オンランプにより、ブランド独自の暗号サービスが構築でき、コンプライアンスツールが各国規制下でのグローバルアクセスを支えます。

Hyperliquidのレール

Hyperliquidは、オンチェーン・パーペチュアル向けのオーダーブックAPIとキーパーノードを提供し、デリバティブレイヤーを構築するDeFiプロトコルやフィンテックを惹きつけています。ノンカストディアルな執行によりCEXリスクを回避しつつ、SDKを通じて50倍レバレッジとガスレスなL1決済を統合できます。

B2Bでの強み: CEX並みの板厚に、ホワイトラベルデスク向けの手数料シェアを組み合わせています。

Binanceはハイブリッドなレールを支配し、Hyperliquidは透明なオンチェーンレールを押さえています。

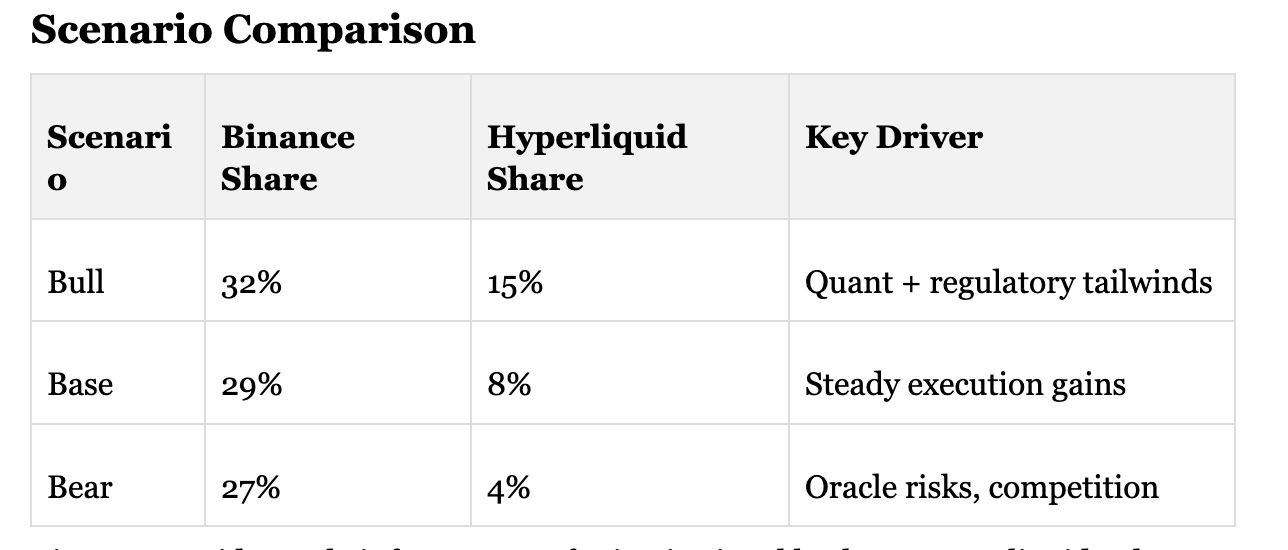

2026年の見通し:シナリオと示唆

Binanceの安定性

Binanceは、29%のデリバティブ支配と多角化した収益源を持って2026年入りし、機関投資家向けAPIと地理的シフトを通じて年率10%台半ばの成長を見込んでいます。規制面での追い風があれば、現物ボリュームは15〜20%増加する可能性があり、BNB Chainのスケーリングによって非手数料収益は全体の45%に近づくと見られます。米国/EUの制約は続くものの、ライセンス取得済みエンティティがレジリエンスを確保します。

Hyperliquidのアップサイド

Hyperliquidは、8億3300万ドルの収益をテコにL1アップグレードと流動性拡大を進め、世界のパーペチュアル市場で10%以上のシェア獲得を狙っています。DeFi採用が加速すれば、HYPEのバイバックによってオープンインタレストが200億ドルまで倍増するシナリオも想定されています。

Binanceは機関ブローカー向けにスケールするインフラを提供し、Hyperliquidはオンチェーン・パーペチュアルの執行能力を高めます。ハイブリッドなCEX-DeFi流動性戦略は高いパフォーマンスを示しており、HYPEはBNBの安定的リターンに対して、より高ベータなエクスポージャーを提供します。

まとめ

Binanceは、29%のグローバル・デリバティブ市場シェア、堅牢なインフラ、確立されたB2B連携により、機関フローを確保しつつ支配的地位を維持しています。Hyperliquidは、過去12か月で8億3300万ドルの収益、DeFiパーペチュアルで70%超のシェア、HYPEへの直接的な手数料還元を通じて、オンチェーンでの大きな可能性を示しています。市場環境は、集中型のスケールと分散型の執行を組み合わせた統合的アプローチを優遇しています。

予測としては、L1の信頼性が維持される限り、Hyperliquidは世界のパーペチュアル市場で8〜10%の浸透を達成し、HYPEの価値上昇を支えると見込まれ、同時にBNBはエコシステム拡大の恩恵を受けます。ハイブリッド流動性を重視する機関戦略が主流となる公算が高く、その確度を測るうえで2026年第1四半期のボリューム動向が重要な指標となるでしょう。

FAQ

2026年におけるBinanceの優位性は何ですか?

Binanceは、2025年のデリバティブ取引高25兆ドルで世界シェア29%を握り、600以上のペアで他を圧倒する流動性と、機関投資家向けの10ms未満の約定スピードを提供しています。収益の約40%はLaunchpoolやBNBステーキングから生じており、ライセンスを持つ子会社が米国/EU規制下でも巧みに立ち回っています。

Hyperliquidはなぜこれほど急成長したのですか?

Hyperliquidは、週間パーペチュアル取引高を130億ドルから470億ドルへと伸ばし、直近12か月の収益は8億3300万ドル、L1チェーン上のオープンインタレストは96億ドルに到達しました。100ms未満の約定、最大50倍レバレッジ、取引の60%を占めるプログラム取引により、持続可能な手数料モデルへの移行を通じて、DeFiパーペチュアルの70〜80%を支配しました。

BNBとHYPE ― 注目すべきトークンはどちらですか?

BNBは、2023年以降のバーンにより供給を31%削減し、BNB Chainのガスとユーティリティを担うことで、安定したエコシステム成長を実現しています。HYPEは、リベースとバイバックを通じてHyperliquidのパーペチュアル手数料を直接取り込み、プロトコル拡大に連動した高いボラティリティとアップサイドを提供します。

HyperliquidはBinance全体に挑戦できますか?

Hyperliquidは、L1アップグレードを通じて2026年に世界パーペチュアル市場の8〜15%シェアを視野に入れていますが、スポットやオプションを持たず、オンチェーン・パーペチュアルに特化しています。クオンツやセルフカストディ志向のトレーダーを惹きつける一方、BinanceはスケールとB2Bインフラで総合的リーダーシップを維持しています。

ブローカー向けのB2Bの観点では?

Binanceは、全取引の20%超を処理するホワイトラベルAPIを提供し、カスタムUIやコンプライアンスツールを備えた、規制順守のフィンテック向けソリューションを提供しています。Hyperliquidは、ガスレスなパーペチュアル執行と手数料シェアのためのオンチェーンSDKを提供し、CEXリスクを避けたいDeFi志向のブローカーに適しています。

2026年の見通しをまとめると?

Binanceは、実績あるレジリエンスを背景に年率10%台半ばの成長を見込み、Hyperliquidは収益20億ドルとオープンインタレスト倍増を目標としています。ブローカーにとって最適なのは、CEXのスケールとDeFiの透明性を組み合わせたハイブリッド構成であり、そのようなセットアップが最良の執行をもたらすと考えられます。

免責事項

本分析は、2026年2月時点の市場環境に基づくものであり、将来の結果を保証するものではありません。 公開データに基づいています。暗号資産デリバティブ取引には多額の損失リスクが伴い、過去の実績は将来の結果を保証するものではありません。BNB や HYPE などのトークン価値は依然として非常に不安定です。本コンテンツは投資助言を提供するものではありません——取引前には必ず有資格の専門家に相談してください。言及されているプラットフォームは、各法域において規制上のグレーゾーンで運営されています。