クールな市場では確信が報われます。賢い資金はトップを追いかけず、すべてが必要とするレールを静かに蓄積しています。

CoinbaseのBase (AERO) の流動性エンジンから、暗号界で最も資本効率が高いパーペチュアルチェーン (HYPE) まで、大衆市場のAIウォレットを開放できるバイオメトリックアイデンティティ (WLD) まで、ユーティリティ駆動型トークンが再び注目されています。それぞれが実際の収益、ヘッドラインのきっかけ、そしてクジラの蓄積の交差点にあります — これらは市場が最終的に激しい上昇で報われる3つの特徴です。

この記事では、Aerodrome (AERO)、Hyperliquid (HYPE)、そしてWorldcoin (WLD) をスポットライトし、すでにハードな数字を示しつつ、価格が最後の大きな蓄積レンジにある可能性が高いプロジェクトを取り上げます。

これらのトークンが今注目に値する理由とは? 詳しく見ていきましょう。

Worldcoin (WLD)

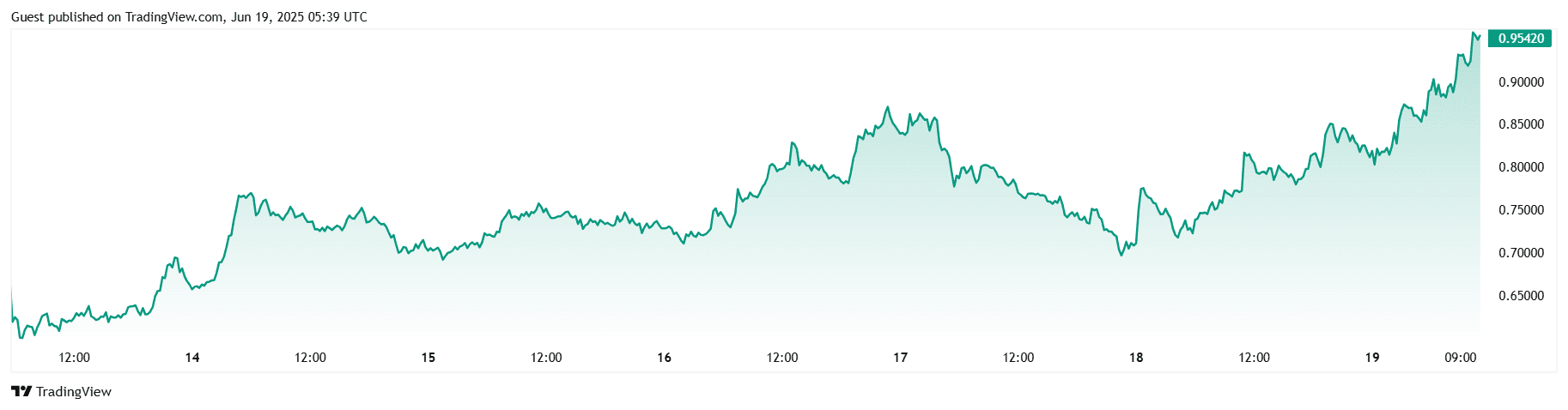

プルバックチャンス

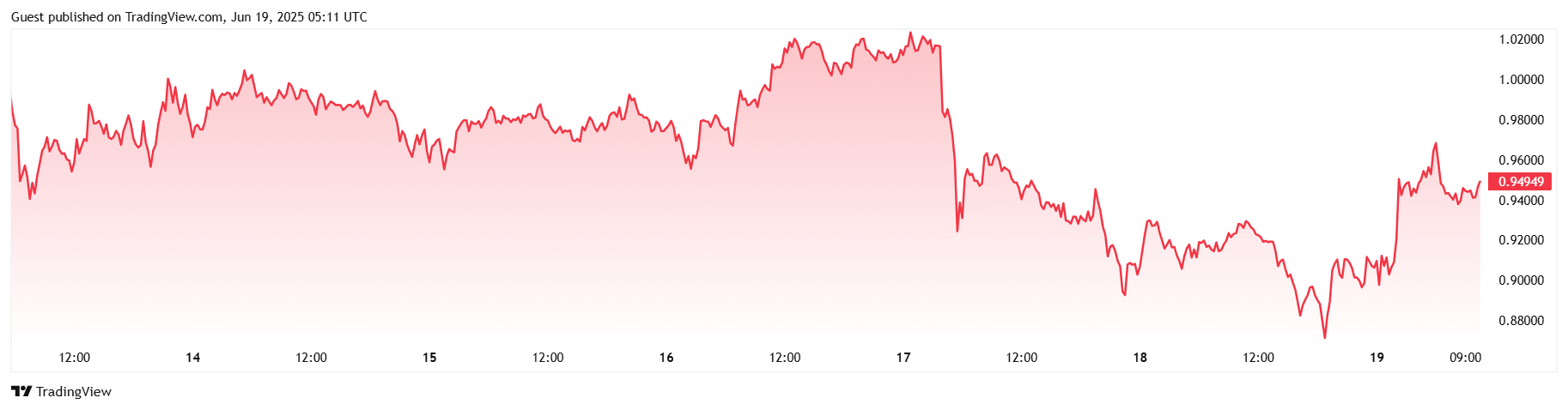

Worldcoinは先週の14 %の激落ち後に0.94~0.96ドルで取引されており、時価総額は約15億ドルで、価格は昨年の高値から92 %も低いです。テクニカルは日次のRSIで深い売られ過ぎを表しており、ボリンジャーバンドが縮まっており、売り手が尽きたときにボラティリティが急上昇するためのクラシックなレシピです。

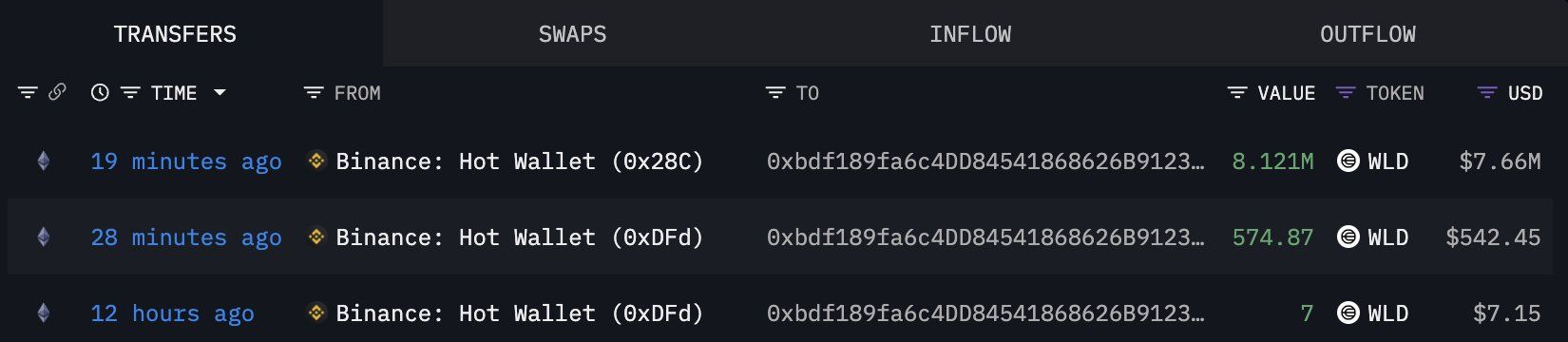

クジラの蓄積は底を示す

スマートマネーのウォレットはすでにそのスナップバックに備え始めています。新たに作成された2つのアドレスが6月17日にBinanceから18.2M WLD (~$17.2 M)を引き出し、遅れたショートが押している瞬間に取引所の流動性を減らしました。この規模の大規模な引き出しはしばしばOTC取引または長期冷凍保存を先行するもので、歴史的にスポット価格に対して強気の傾向があります。

Worldcoinの特別な点とは?

-

人間の証明: イリススキャンで確保されたWorld IDはSybil耐性をAI、支払い、DeFiログインに適用して大規模に対応しています。

-

World Chain L2: 今年メインネット予定の専用Ethereum L2で、検証された人間を優先しボットを抑制するように設計されている。

-

ネイティブUSDC + CCTP V2: CircleはWorld ChainでネイティブUSDCを発行し、クロスチェーントランスファーを可能にし、建設者に危険なブリッジを使わずにドルオンレールスのステーブルコインを提供しています。

-

ビッグテックとの連帯: サム・アルトマンのOpenAIが意外なクラウド契約をGoogleと結び、プロジェクトのTier-1コンピュートへのアクセスを強調し、WLDが最もホットなAIトピックに結び付いています。

トークノミクスの概要

循環供給: 1.63 B WLD

総供給量: 10 B (2026年までのアンロック率は月に1 %未満)

FDV: $9.5 B で2024年3月のピークに85 %のディスカウントを示す。

アンロックのペースは日次取引量に対して穏やかで、クジラの行動は次のトランシェが早く吸収される可能性を示唆しています。

戦略的パートナーシップとエコシステムの勢い

-

Circle & Visaレール: World ChainでのUSDCのミント/バーンを直接行い、Circle Mintオン/オフランプにより企業に規制されたドルブリッジを提供。

-

OpenAIとGoogle Cloud: より早いモデルのトレーニングはAltmanスタック全体を引き上げ、Worldcoinがパーミッション付きのアイデンティティレイヤーとして同乗している。

-

DeFiインテグレーション: すでにWorld IDの検証を試験しているオンチェーンのクレジットスコアリングやエアドロップのSybilフィルタの初期パイロットがあります。

成長の機会

ステーブルコインは昨年9兆ドルを決済しましたが、それに対してアイデンティティ詐欺は企業に年間260億ドルのコストをかけています。KYCレベルのアイデンティティを手数料の少ないステーブルコイントランスファーと結びつけるネットワークは、そのギャップの両面でTAMを持っています。すでに2M+のWorld AppユーザーがネイティブUSDCと対話しているため、World Chainのメインネット稼働後、ネットワーク効果が迅速に点火する可能性があります。

今なぜなのか?

✅ 過剰売買&流動性が低い: RSIが30未満でクジラの流出が売り圧を削ります。

✅ カタリストスタック: World Chainのメインネット、USDC流動性マイニング、および新AI-クラウドのヘッドラインが目先1.25–1.45ドルへのハードリバウンド(テクニカル)を共謀する可能性があり、ボリュームが確認されれば1.62ドルがブレイクアウト目標。

✅ 非対称性: 0.90ドルまたは0.50ドル(強い水平サポート)までのディップは-25 %/-45 %のリスクですが、2月の1.80ドルを再取得すれば+90 %の上向きになる可能性、2-3:1のリターン/リスクの偏りがあります。

結論

Worldcoinの価格動向は醜く、感情は恐れており、アンロックFUDは大きな声を上げていますが、これはディップバイヤーが求める背景です。クジラが供給圧力を先行し、ネイティブUSDCが新しいユーティリティを点灯し、AIの追い風が再びヘッドラインに復帰する中、現在の1ドル未満のゾーンは落下ナイフではなくバネを巻いているように見えます。短期的なボラティリティに耐える投資家にとって、WLDの人間の証明戦略はボード上で最も人道的な取引になる可能性があります。

Hyperliquid (HYPE)

プルバックチャンス

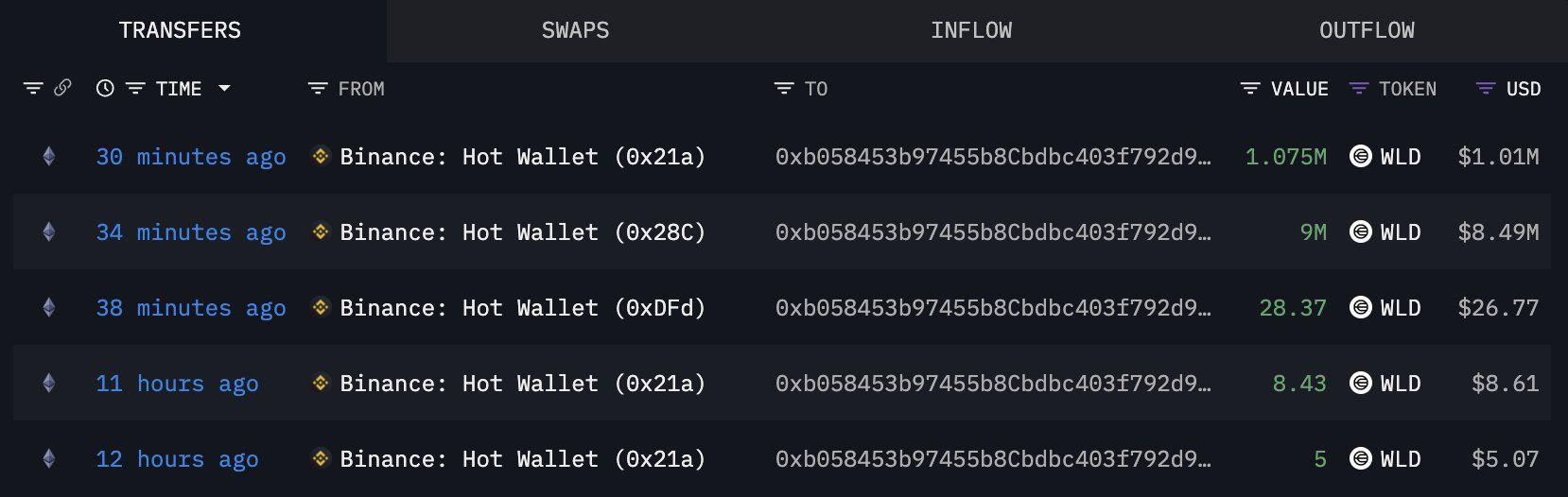

Hyperliquidは38.3ドル付近で取引されており、週で約9%、14%を最近の45ドルの史上最高値から下回っています。市場価値は127億ドルで、3.34億HYPEが流通しており、リトレースにもかかわらず穏やかな3.6%のボラティリティー市場価値の読みを与えている。価格は今、36~40ドルゾーンで底を形成する2ヶ月の上昇チャネルの下のレールをテストしており、このバンドからの以前の反発は二桁のラリーを生み出しています。勢いは建設的であり、日次RSIは60付近で停滞し、冷却ではなく、崩壊していない買い圧力を示しています。

企業財務の大規模導入が信号を送る

-

Eyenovia (EYEN) はHYPEリザーブ構築のために$50Mを注入しており、トークンをバランスシートに駐車する最初の米上場企業です。

-

Lion Group (LGHL) は"世界最大のHYPE財務"を累積するための$600M施設を整えました。

-

4社の上場企業(DDC、Fold、BitMine、Eyenovia)は現在、BTC + HYPE財務のために$844Mを予約しており、機関がHYPEをビットコインと並んで戦略的な準資産として扱うことに快適性がある証拠です。

先物市場の力

HYPEは先物オープンインタレストで世界5位を占め、DOGEを追い越し、BTC、ETH、SOL、XRPのみに追随する2B超过。デリバティブの買い注文は深い流動性を示し、資金が再設定されるとスポットスクイーズがより激しくなります。

Hyperliquidの特別な点とは?

-

HyperBFT L1: オーダーブックロジックに最適化されたカスタムコンセンサスによりCEXレベルのスループットを提供しながら、完全にオンチェーンで作動。

-

97%の手数料買戻し:プロトコル収益のほぼすべてのドルが市場でHYPEを自動購入し、永続的なビッド圧を形成。

-

ステーキング→手数料払い戻し:HYPEをバリデーターにデリゲートすることで取引手数料が削減され、将来のリファラル+ビルダーマーケット報酬がアンロックされます(HIP-3)。

-

深いオンチェーンパーペチュアル: Hyperliquidは先週、オンチェーンパーペチュアル市場全体の60%のボリュームを処理しており、支配的なプロダクト/市場適合性の証拠。

トークノミクスの概要

循環 / 最大: 334M / 1B

FDV: $38.3 B

手数料シンク: 取引手数料の97%がHYPEを再購入し、買い戻されたトークンを永久に燃焼撤去します。

アンロックのペースは遅く(コミュニティ重視の発行スケジュール)、攻撃的な買戻しが流動量を吸収し、流出するよりも早く流出します。

戦略的パートナーシップとエコシステムの勢い

-

Anchorage Digitalの企業財務保管は制度グレードのセキュリティを示しています。

-

BitGoがLGHLの立場を守護しており、トークン周辺での青いチップインフラを広げています。

-

Nasdaq上場+ティッカースワップ(EYEN→HYPD)がHYPEのティッカーを伝統的なファイナンスデスクが見る金融端末に表示します。

成長の機会

オンチェーンデリバティブは週当たり94億ドルのボリュームを記録し、Hyperliquidがその大部分をキャプチャ。すべてのインクリメンタルトレードがプロトコルの買戻しカノンを拡大し、機械的に循環供給を削減。手数料の成長が前四半期のランレートに単に追随するだけで、システムは月に約30M HYPEを引退させ、現在の流動量の約9%に達し、企業需要が加速すると構造的供給圧迫を強いる。

今なぜなのか?

-

テクニカルな折り返し: チャネルサポート+中程度のRSIが、$36付近に定義されたリスクウィンドウを生成し、上昇目標は$46(チャネルトップ)、$55(測定移動)。

-

財務の競争:$650Mの新しい企業の力強さがまだオーダーブックに届いておらず、初期のステークディールは通常数週間にわたって注力される。

-

デリバティブの深さ: 記録的なオープン・インタレストは、どのスポットラリーもショート清算を引き起こし、動きを増幅させることが可能です。

結論

HYPEのディップは物語のクラックではなく、呼吸スペースです。デフレ的な買戻しエンジン、急騰するオンチェーンボリューム、および企業フレンドリーのナラティブの突如としての登場が、トークンを本当の収益と機関フォモの交差点に立たせています。価格が構造的サポートに固定され、9桁の財務が待っているため

場裏では、40ドル以下の価格のプリントが、次の大型株のブレイクアウトを狙う投資家にとって、出口のドアというよりも、オンボーディング・ランプのように見えます。

Aerodrome (AERO)

調整局面の機会

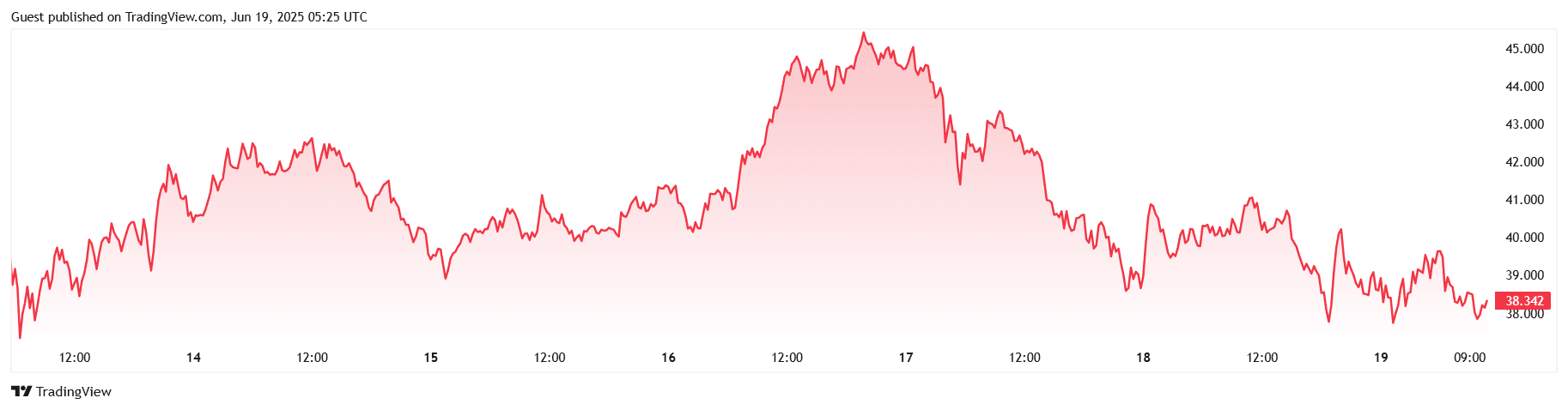

AEROは7日間で約0.95ドルまで+70%の上昇を見せましたが、11月2024年の最高値(ATH: 1.06ドル)よりもまだ10%低く、前サイクルの買い手が注目している1.55ドルのフィボナッチ目標より40%も低い位置にあります。時価総額は8億ドルで、FDVは15.8億ドル、24時間取引量は1億5000万ドルを超えています(時価総額の19%)。これは、新しい資金が既に市場を巡っている証拠です。流通量は839百万AEROで、総供給量は16.6億のため、価格を圧迫せずに排出量でのブートストラップが可能です。

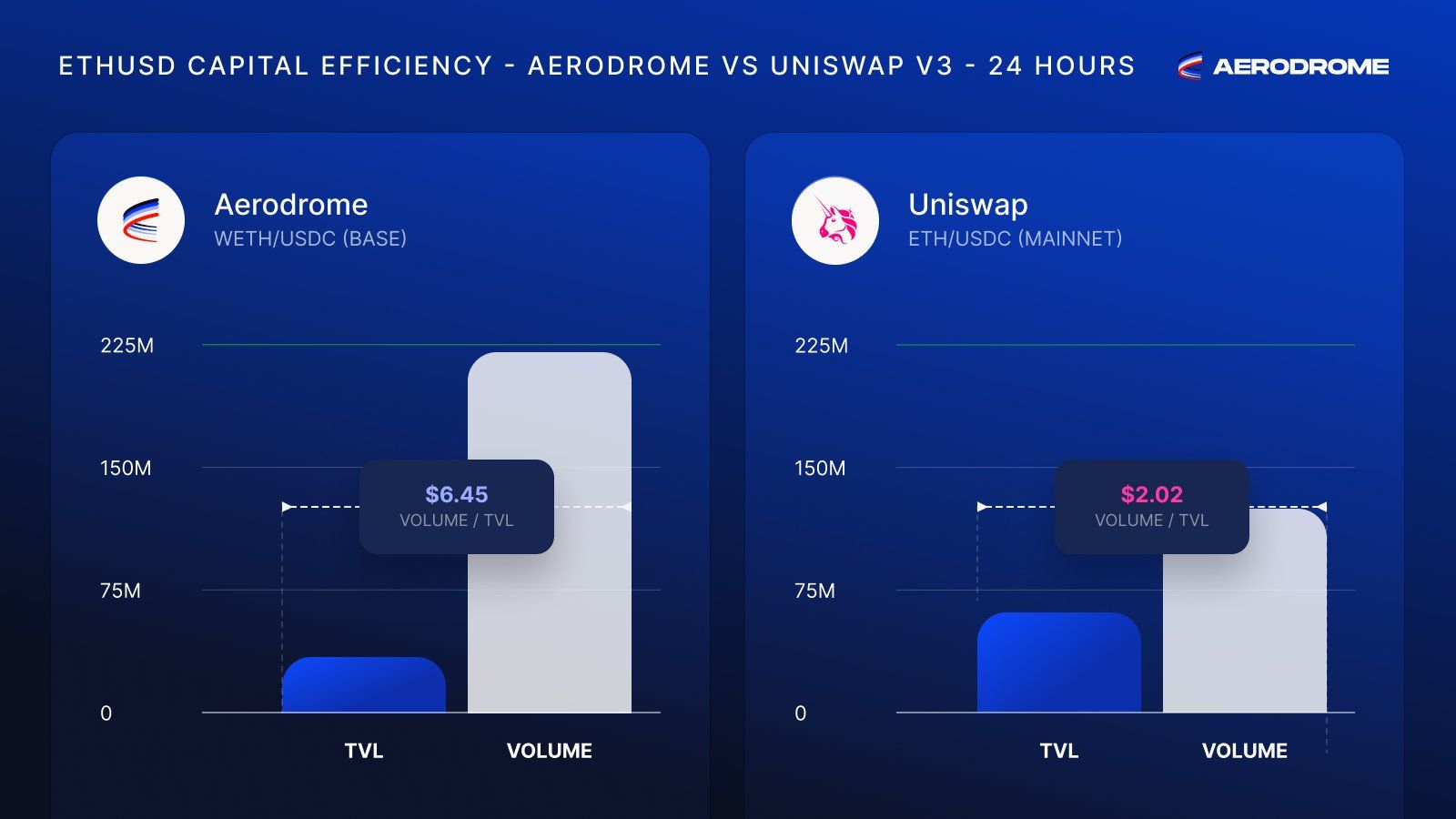

Aerodromeが特別な理由

- Baseの流動性エンジン: Aerodromeは、CoinbaseのBase L2上で、Ethereumのメインネット上のトップUniswap-v3プール並みの交換量を処理し、TVLの半分程度で実施されているため、優れた資本効率を示しています。

-

優良企業との統合: Shopifyの新しいUSDCチェックアウトとCoinbaseの計画により、BaseネイティブDEXがそのリテールアプリ内で展開され、メインストリームのユーザーを直接Aerodromeプールに誘導します。

-

ve(3,3)トークノミクス: AEROをveAEROとしてロックすることでホワイトリストに登録されたプールに排出量が向けられ、長期保有者に報いるとともに、重要なところで流動性が深くなります。これはVelodromeから借りた実証済みのフライホイールです。

-

爆発的なオンチェーン収益: CoinbaseとShopifyの発表から、日々のDEX手数料は70万ドルから170万ドルに1週間で跳ね上がり、平均7日収益は約73万ドルに上昇し、粘り強いオーガニックな利用を確認しました。

-

支配的な市場シェア: Aerodromeは既にBaseのオンチェーン取引活動の60%強を占め、同じネットワーク上でUniswapを一貫してしのいでいます。

トークノミクスのスナップショット

-

循環 / 総供給: 839百万 / 16.6億

-

インフレーション: 排出は四半期ごとに減少しますが、veAEROの投票で報酬の大部分が最も取引量の多いプールに向けられ、スループットに対する売り圧力を適度に保ちます。

-

手数料の捕捉: 交換手数料の100%はLPに行きます。プロトコルの収益は賄賂を通じてロッカーに流れ、リフレクシブな「ロック→投票→稼ぐ→再ロック」ループを形成します。

戦略的パートナーシップとエコシステムの勢い

-

Coinbaseリテールアプリ: 直結DEXルーティングにより、AEROペアは1億以上の認証アカウントでワンタップでアクセス可能になります。

-

Shopify商人: 30か国以上でのUSDC購入が安定コインの流入を広げ、AerodromeはそれらのドルをDeFiにルーティングするための主要なBase AMMです。

-

資本効率のナラティブ: Aerodromeの$6.45の取引量 / TVL比率を示すバイラルツイートが、次の「生産性のある流動性」を狙うトレーダーを魅了しています。

成長の機会

Layer-2の取引量は増大しており、Baseだけで前四半期にオンチェーン取引が400億ドルを超えました。Aerodromeのシェアはその潮とともに増えており、Coinbaseの導線が実現した場合、たとえネットワークが平坦であってもAEROの手数料フローが三倍になる可能性があります。veAEROロックによる永続的な流動性のインセンティブ化により、増加したUSDC流入はほぼ1対1で流動性に変換され、スプレッドを狭め、さらに多くの取引量が発生し、教科書的なリフレクシブルループとなります。

なぜ今?

-

技術的設定: 価格は8週間の上昇トライアングルの上限($0.96–$0.98)を押しています。$1の決定的なクローズは、$1.35近くの目標とフィボナッチの合流点である$1.55を解放します。

-

相対価値: ラリー後でも、AEROのFDV / 年間収益比率(<8×)はUniSwap(>25×)やPancakeSwap(>15×)よりも安く見えます。

-

流動性の触媒: Coinbaseのアプリ内DEX集約が今四半期に導入され、そのUX変更を先回りした早期のポジション取りが小売の流れをリードできます。

結論

AEROはウィンターの低迷を脱出し、成長のナラティブを回復しましたが、市場はまだそのトークンを前のサイクル高値以下で、1桁の収益倍数で評価しています。ShopifyのUSDCレールとCoinbaseのユーザー洪水がどちらもBaseに新たな安定コイン流動性を注ぐことで、Aerodromeはそのフローを交換手数料に、手数料をveAERO需要に転換する好位置にあります。Coinbaseのフロントページモーメント前に購入する覚悟のある投資家にとって、1ドル未満のAEROは吹き上がりのトップというよりもテイクオフ前の滑走路に見えます。

結びの考え

送金、流動性、アイデンティティを動かすインフラは次のブルサイクルの配管です。AERO、HYPE、WLDはそれぞれ異なるパズルのピースを提供し、最近のパートナーシップのヘッドライン(Coinbase、Shopify、企業の財庫)は現実世界の需要を検証します。

-

ファンダメンタルズ: オンチェーン収益の上昇、粘り強いユーザー成長、企業の統合が耐久性のあるプロダクトマーケットフィットを示します。

-

技術的準備: 3つのチャートは高値を切り上げ続け、ブレイクアウトレベル直前に滞留しており、勢いがつく前のクラシックな「スプリングロード」です。

-

触発要因: Coinbase内のBase DEXルーティング、数億ドルのHYPE財庫、そしてWorld ChainのUSDC展開が明確なイベントトリガーを提供します。

まとめて考えると、このトリオは有形のキャッシュフローポテンシャルを持ち、短期的なニュースフローを組み合わせており、過去にはディップを発射台に変えてきた。そして群衆を先取りする覚悟のある投資家にとって、これがディップを購入する瞬間かもしれません。