2025年4月至6月期間,加密行業發現「合規即設計」唔再係一句口號——而係正式出台主網、起草參議院法案,推使交易所剔除唔合規嘅資產。

監管機構喺第二季度做咗三件大事:

-

將指引變成具強制性的規定:美國參議院通過咗GENIUS法案,歐洲MiCA嘅穩定幣制度全面落實執行,而FATF表示,依家有99個司法管轄區立咗關於Travel Rule嘅法律。

-

要求接近實時嘅證明:由準備金證明到錢包風險遙測,監管者而家預期要有實時儀錶板,唔再係逐季提供PDF。

-

警告「私隱唔等於豁免」:同時都承認a解密技術可以保障隱私但又證明無犯罪。

開發者以十項技術突破回應,令區塊鏈既有銀行賬本嘅功能,又唔會打擊自主管理。以下十節會解釋2025年Q2推出嘅技術、其運作方式及對美國、歐盟、亞洲和新興市場的機構、企業、政府及普通用家意味咩。

零知識洗錢審查證明

定義

一種加密「會計師證明」,話「我啲幣從未接觸受制裁錢包」,但唔會暴露你身份、幣量或資金來源。證明係喺錢包內產生,任何人都可以喺毫秒內驗證。

意義

銀行同監管機構可以拿到穩固抗辯嘅AML證據,用家就保住私隱,交易所亦唔再需要收集大量護照同自拍認證。即係KYC跟住資產走,唔係跟住人走。

新發展

Aztec於5月1號公開測試網推出自選模組,讓錢包證明「本人資產無接觸過被OFAC制裁地址」,唔會顯示持有金額或身份。24小時錄得二萬次試驗存款,同時宣佈一億美元生態資金推廣私隱合規。

-

用戶係錢包撳「產生證明」

-

Aztec會用加密清單查驗資產來源

-

零知識證明證實該錢包係「乾淨」,但遮蓋其他細節

重要性

-

機構終於可以喺公鏈上合規,而唔需要大量收集個人資料

-

政府得到數學性可驗證證據,唔使靠試算表

-

零售用戶有私隱,無須「唔交護照唔俾入」嘅煩惱

合規預言機

定義

一個智能合約插件,可暫停交易、調用鏈下制裁清查、然後將結果寫入鏈上,等交易先至結算。

意義

DeFi協議可以即時檢查OFAC名單,免去繁文縟節。每筆交易都會自動留下合規記錄,供監管查閱。

新發展

Chainlink四月推出自動合規引擎(ACE),六月再示範如何讓任何智能合約暫停、鏈下查詢制裁名單並記錄不可更改的合規結果。

撳借貸 → ACE問「借款人有無被制裁?」→如「冇」,即時放款,同區塊內完成;如「有」,回滾並記錄拒絕代碼,方便審計查詢。

重點

每個DeFi應用都可以直接加入銀行用的那個合規核對框,但唔會變成銀行。

錢包風險評分(「地址實名」)

定義

持續評分每個錢包行為(有冇駁駁黑客、混幣、勒索軟件等)。好似Uniswap等前端會用呢啲分數,靜雞雞封鎖或者警告高危地址。

意義

企業得到熟悉的供應商黑名單推送,散戶預先見到詐騙警示,監管機構難再話DeFi無法監管。

新發展

Uniswap Labs擴大與TRM Labs嘅address審查約定,喺前端直接封鎖涉黑、勒索病毒或兒童色情相關錢包。六月初刷新威脅情報,仲開設申訴渠道。

重要性

-

企業獲得及時供應商黑名單,就同法幣支付一樣

-

用戶交易前有紅色高危警示

-

監管嘗試減少「網頁漏洞」論

實時準備金證明(PoR)

定義

Merkle Tree快照將託管人負債(你存款)同鍊上資產配對,每幾分鐘更新一份,並有預言機標記時間。

意義

穩健度唔再係季報,而係實時看板。如穩定幣儲備跌穿一百巴仙,大家可以即時見到並離場,唔使等網上傳謠言。

新發展

Chainlink將24小時內準備金證明定為新標準。試點把負債、資產、獨立審核簽名哈希進merkle樹,每幾分鐘更新。

監管推動

-

歐洲:MiCA規定每日快照,逼多間交易所接入實時PoR面板

實際影響:用戶可以即時查詢託管人有冇資本充足,唔用等季度報表。

去中心化身份(DID)與動態憑證

定義

符合W3C標準嘅憑證存咗喺你錢包,每隔一段時間(例如30日)自動更新去驗證你身份。dApp只知道「KYC有效至2025年8月12日」,唔會睇你證件。

意義

用家一鍵註冊,應用合規成本減八成,政府可以將國家eID方案直插Web3。

新發展

Polygon ID第六版推出自動30日更新的「動態憑證」,就好似一個永久有效的KYC印章,你錢包可以直接俾dApp睇,唔洗再上傳證件。

利益相關者得益

-

政府可以將DID錢包同國家eID綁定(歐盟)或銀行證照(新加坡)

-

機構重用同一憑證大減註冊時間同成本

-

用戶一撳即入,唔洗再花45分鐘做KYC

Travel-Rule 通訊網絡全球化

定義

加密通訊(Sygna、Notabene、TRISA),會喺你發幣時,把發送人/收款人資料加密傳送,實際交易仍然公有鏈上運行。

意義

VASP即時合規FATF規則;除非你大額轉賬(>1,000美元),用家其實唔覺;監管終於可以跨境追蹤,而唔會壓爆區塊空間。

新發展

FATF六月報告指,現時99個司法管轄區有Travel Rule立法(兩年前只有35),並發佈監管最佳守則。Sygna、Notabene、TRISA等網絡利用提幣時同步傳送發/收人資訊,主鏈仍然保持精簡。

區域里程碑

-

香港6月全面執行VASP Travel-Rule,9月設最終審核期

-

美國:FinCEN示意更嚴Travel-Rule審查

許可制DeFi資金池及智能合約護欄

定義

只接受持有有效憑證(如「新加坡持牌銀行」)錢包參與既借貸/外匯協議分叉。智能合約護欄(斷路器、白名單)執行規則。

意義

機構可以按熟悉條件參與DeFi賺息,散戶資金池繼續活躍。亦係央行數字貨幣、代幣化國債進入沙盒的起點。

新發展

新加坡金融管理局(MAS)同JP摩根合作,喺Project Guardian下,用Polygon及Aave Arc型分叉,只白名單KYC通過銀行,完成代幣化外匯交易。

Q2工具包

-

憑證門檻資金池

-

若市場合規規則被觸發就自動斷市

-

預言機制裁名單直接寫入合約邏輯

總結——法律明確性,而唔係科技,成為DeFi資產託管機構的主要瓶頸。

受監管穩定幣及資產通證

定義

與法幣掛鈎,同時符合MiCA(歐盟)或GENIUS(美國)對1:1資產儲備要求的代幣,... Here’s your requested translation into Traditional Chinese (Hong Kong), excluding markdown links, and maintaining your specified format:

daily reserve reports and blacklist capability. Binance’s March delisting of non-compliant USDT pairs showed the teeth.

每日儲備報告及黑名單處理能力。幣安於三月將不合規的 USDT 交易對下架,展示其執行力度。

What it means

A split market: “clean” coins flow wherever banks are, fully permissionless coins stay on the gray fringes. For merchants and payroll, the former becomes the default cash-rail.

市場分化:「乾淨」幣流通至有銀行配合的地方,完全無需許可的幣則停留於灰色邊緣。對商戶與發薪來說,前者將成為預設的現金通道。

What happened?

-

Binance delisted all non-MiCA-compliant USDT pairs for EEA users by 31 March, steering volume into euro-backed coins that post real-time reserve feeds.

-

幣安已於 3 月 31 日前,為歐洲經濟區用戶下架所有不符合 MiCA 的 USDT 交易對,資金流向設有即時儲備報告的歐元穩定幣。

-

U.S. GENIUS Act sets dollar-stable-coin issuers a 90-day clock to publish audited, cash-backed reserves or exit the market.

-

美國 GENIUS 法案為美元穩定幣發行商設下 90 日死線,必須公開經審計、現金支持的儲備,否則就要退出市場。

Emerging model – a bifurcated stable-coin market:

-

“Clean” coins: fully backed, freeze-capable, bank-account friendly.

-

「乾淨」幣:全額儲備、可凍結、與銀行帳戶高度相容。

-

“Freedom” coins: permissionless but fenced from regulated venues.

-

「自由」幣:無需許可,但隔絕於受監管場域之外。

Deep-Audit Security & Assurance

What it is

Nine independent audits plus a standing US $15.5 million bounty for critical bugs, all logged on a public registry.

九項獨立審計,加上 1,550 萬美元漏洞懸賞,並全部公開記錄在案。

What it means

Security attestations (SOC-2, ISO-27001) are converging with financial compliance; listing on a regulated exchange soon requires both. Open-source code now comes with Wall-Street-grade assurance.

安全合規認證(如 SOC-2、ISO-27001)正與金融法規接軌,要在受監管交易所上市,兩者將變成必備。開源代碼現時也附帶華爾街級別的保障。

What happened?

Uniswap launched the largest bounty in history, $15.5 million for v4 contracts, and in June opened a Security Services Fund to subsidise 100 % of audit fees for projects building on v4 hooks. Traditional CPA firms began offering on-demand PoR hooks that fuse cybersecurity attestations with real-time financial audits.

Uniswap推出歷來最大漏洞懸賞(為v4合約高達 1,550 萬美元),六月設立安全服務基金,全數資助用 v4 hooks 開發項目的審計費用。傳統審計公司亦開始提供即時報告接口(PoR hooks),將網絡安全證明結合到即時財務審計。

Why it matters

Audits, bug bounties and SOC-2 certificates have become table stakes for listing on regulated exchanges, aligning DeFi security with bank compliance.

審計、漏洞懸賞和 SOC-2 等認證成為上架受監管交易所的基本門檻,令 DeFi 安全規格追上銀行合規標準。

AI-First Monitoring & Analytics

What it is

Machine-learning models that watch every on-chain hop, cluster wallets, and auto-draft Suspicious Activity Reports; 90 % of banks now run at least one such system.

以機器學習監控每次鏈上轉賬、錢包分析分群、自動撰寫可疑活動報告;現時 9 成銀行已採用至少一套相關系統。

What it means

Laundering patterns that defeated rule-based screens are caught in real time, false positives plummet, and compliance teams focus on edge-cases instead of CSV wrangling.

能即時攔截傳統規則無法偵測的洗錢手法,冤報率大減,合規團隊可以專注特殊個案,不必再苦戰數據表格。

What happened?

Feedzai’s May survey of 562 financial-crime professionals found that 90% of banks now deploy AI models for AML, fraud or sanctions-screening and 30% already use GenAI to draft Suspicious Activity Reports.

Feedzai 在五月調查 562 位金融犯罪專業人士,發現現時有九成銀行用 AI 處理反洗錢、欺詐或制裁偵測,三成已採用生成式 AI 草擬可疑活動報告。

Practical wins

-

Detects chain-hopping and mixer-evasion patterns human analysts miss.

-

能發現人工分析遺漏的鏈跳和混幣逃避洗錢模式。

-

Cuts false positives, reducing regulator frustration with “over-blocking.”

-

大減假警報,避免因「濫封」而令監管機構不滿。

-

Automates SAR drafting, freeing analysts for higher-value investigations.

-

可疑報告自動生成,讓分析師可專注更重要調查。

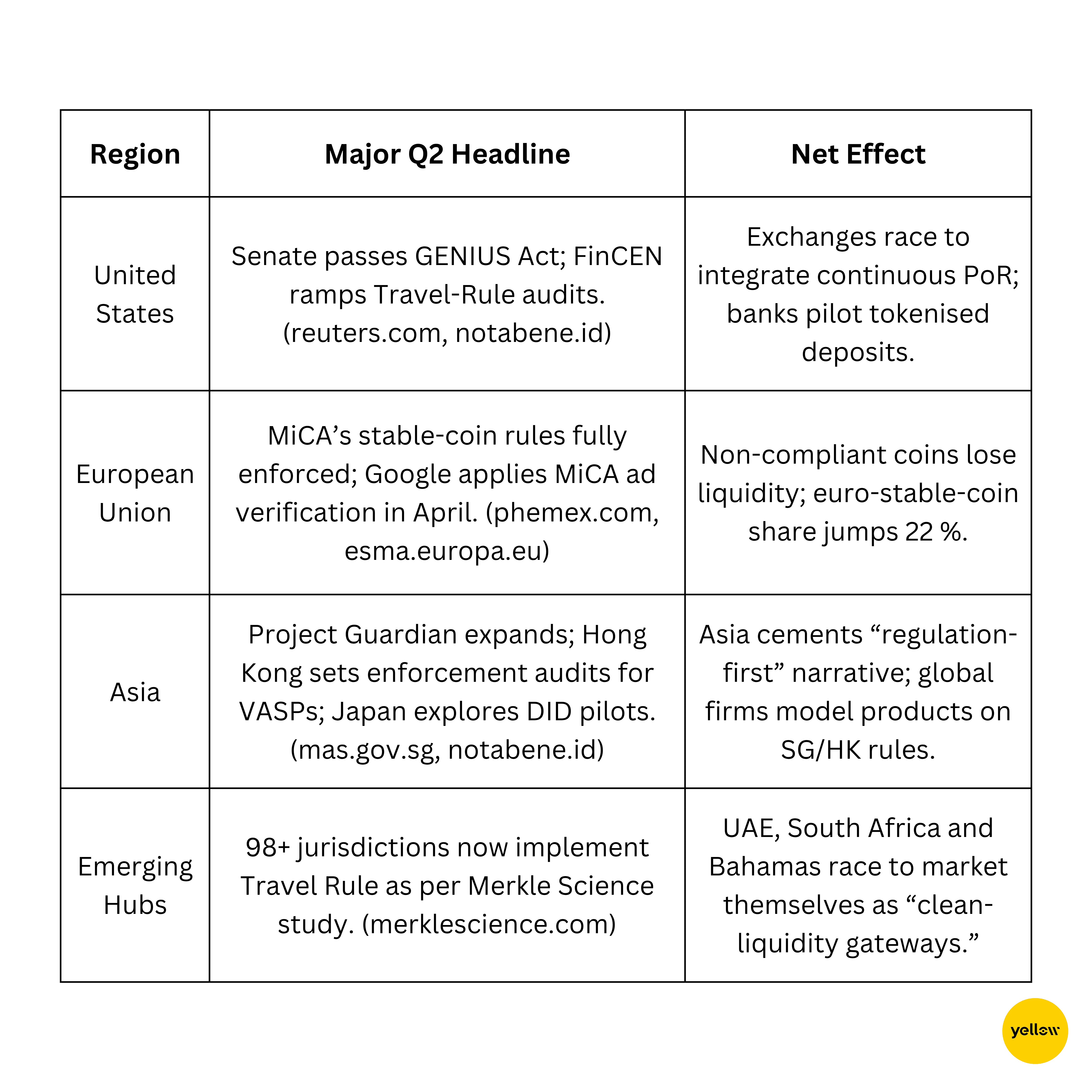

Cross-Regional Snapshot (Q2 2025)

(區域快照,2025年第二季)

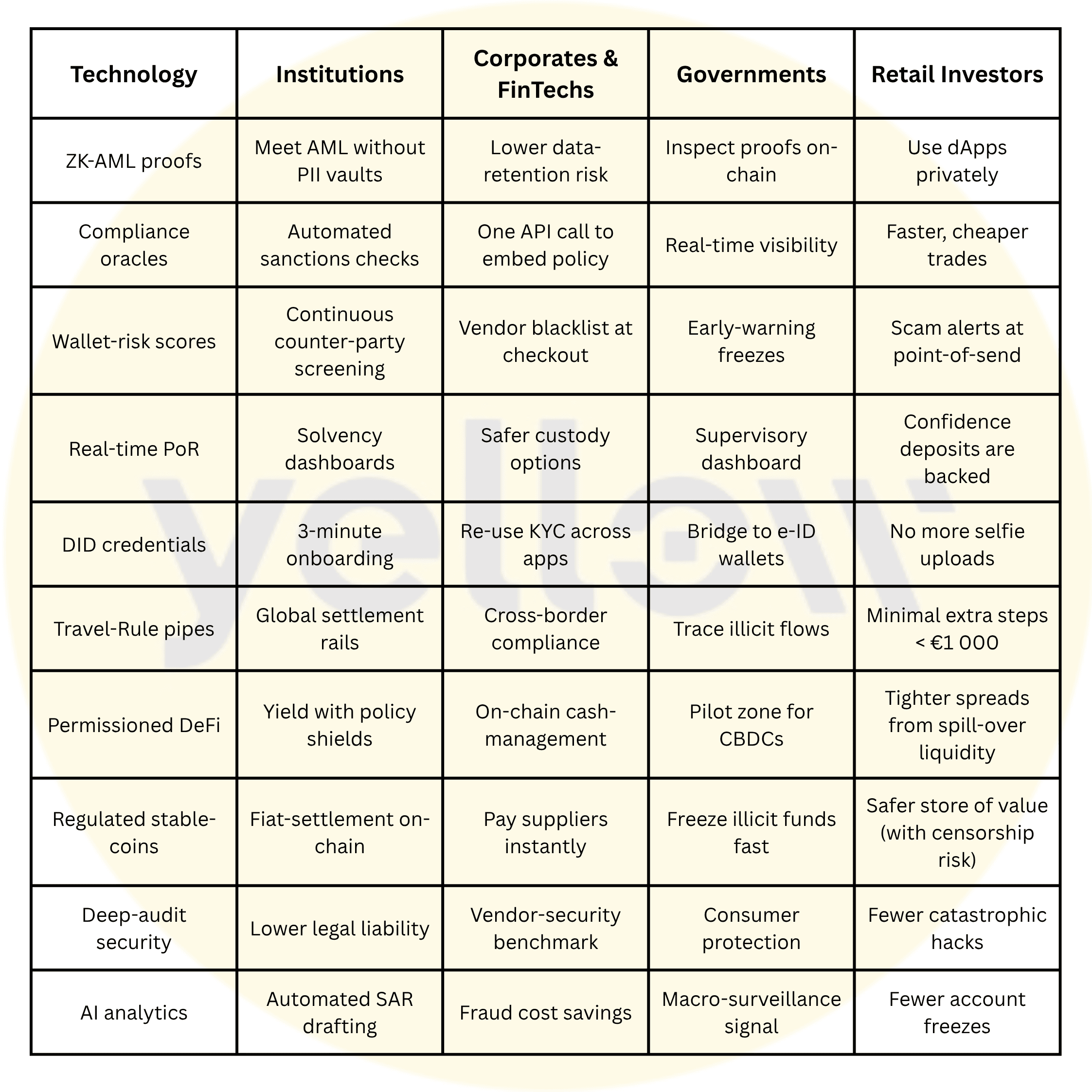

Stakeholder Impact Matrix

(持份者影響矩陣)

Where the Industry Is Headed

-

Proofs over promises: If a statement (“fully backed,” “not sanctioned”) can be proven cryptographically or reported in real-time, regulators will require it.

-

「證明勝於承諾」:凡是可以用密碼學證明或實時報告的聲明(如「完全儲備」、「無制裁」),監管部門都會納入硬性要求。

-

Credential-gated liquidity: Expect more “white-listed pools” for treasuries and banks, running alongside permissionless venues.

-

「資質閘流」:預計會有更多專為國庫和銀行設立的白名單池,與無需許可的流動性池並行。

-

Privacy-preserving compliance: ZK-AML and dynamic credentials show the path to both privacy and oversight; watchdogs are warming to the math.

-

「兼容私隱的合規」:ZK-AML 及動態資質方案,正展示私隱和監管可兼得;監管機構開始接受相關密碼學模型。

-

RegTech as moat: Projects baking these capabilities into their base layer, not bolting them on, will win the next wave of institutional liquidity.

-

「監管科技成護城河」:把這些能力直接嵌入底層、而非事後湊合的項目,將主導未來機構資金流向。

Conclusion

Q2 2025 flipped the script from “Can block-chains survive regulation?” to “Which chains deliver the clearest window for regulators without locking out users?” Zero-knowledge proofs prove wallets are clean without revealing owners; oracles automate compliance at block-time; real-time reserve feeds replace glossy attestations with live dashboards; and AI-native monitors catch laundering patterns humans never spot.

2025 年第二季,業界焦點已由「區塊鏈能否生存監管」變成「哪些鏈能在不犧牲用戶的情況下,給監管最清晰視窗」。零知識證明可在不洩身份下證錢包潔淨;預言機實時觸發合規;儲備即時報告取代傳統紙面證明;原生 AI 監測可揪出人類永遠捉不到的洗錢行為。

The big lesson: compliance is becoming infrastructure – not a form to fill out later. Builders who internalise that shift now will own the rails for the next trillion-dollar wave of crypto-finance, while laggards risk geofencing, delistings and capital flight. For investors, regulators and end-users alike, the technology covered here makes the difference between hoping assets are safe and knowing they are.

最大啟示:合規正變成基建,而非事後交表了事。現在就內化這個變化的開發者,將掌控下一波萬億級加密金融流。而掉隊者只會面臨地域封鎖、下架及資金外流。對投資者、監管者及用戶而言,本文提及的技術,標示著從「寄望資產安全」到「確信資產安全」的分水嶺。