本週,全球金融市場受到美國經濟數據強韌、央行政策語調調整,以及地緣政治緊張等多重因素影響。美國股市因就業數據優於預期、貿易擔憂緩解而創新高,歐洲則因歐洲央行降息及政策暫停而更為謹慎。

亞洲市場表現分歧,日本股市受益於日圓走弱,中國與印度則展現工業需求復甦跡象。

投資人情緒整體審慎樂觀,企業財報強勁與就業市場韌性提供支撐,但美國貨幣市場基金資金大舉流入,顯示部分投資人對風險的接受度有限。隨著夏季來臨,市場渴望持續上漲,同時對貿易、政策不確定性及高估值風險保持警戒。

股市概覽

股市受強勁就業數據與緩和的貿易擔憂提振

- 美國: 標普500指數勁揚+1.03%,自2月以來首度突破6,000點,主要受惠於強勁的5月就業數據及貿易緊張降溫。道瓊(+1.2%)、納斯達克(+2.2%)同樣續揚。

-

歐洲: 歐洲斯托克50指數上漲+0.36%,受歐洲央行偏鴿語調及歐元區通膨緩解帶動。

-

亞洲: 日經225指數上漲+0.50%,受企業財報韌性及日圓走貶支撐。中國與印度煤炭需求上揚,顯示工業活動趨於穩定。

-

產業: 科技與非必需消費領漲美股(EPS年增20%、8%),AI推動樂觀情緒(NVIDIA再次成為最有價值公司)。金融板塊因謹慎情緒資金流出。

-

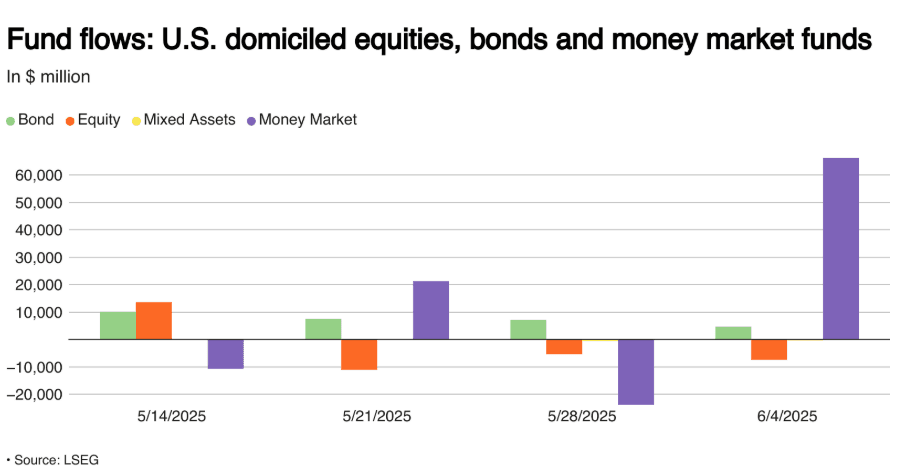

資金流向: 美國貨幣市場基金單週吸金660億美元,創2024年12月來新高,股票資金外流74億美元。

美國股票、債券與貨幣市場基金每週資金流入(百萬美元)

美國股票、債券與貨幣市場基金每週資金流入(百萬美元)

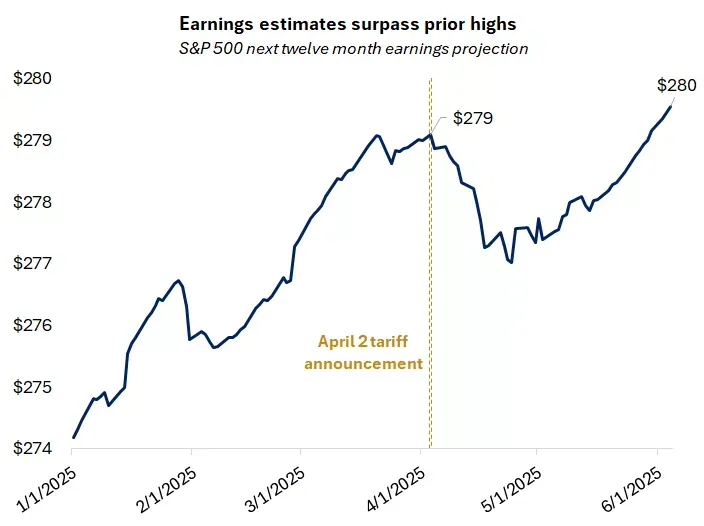

- IPO/財報: S&P 500 Q1盈餘年增12.5%,前瞻EPS預估提升帶動股市續強。

商品概況

油價上揚、黃金因美元走強回落

-

布蘭特原油: 因中東緊張與夏季需求展望上升+0.27%,收於66.65美元。

-

黃金: 美元走強、股市上漲,黃金下跌-0.44%至3,308.20美元。

-

銅: 因市場擔憂中國工業需求放緩,下滑-0.55%至875.40美元。

-

大豆: 全球玉米貿易結構改變,巴西豐收或壓制美國出口,大豆微幅上漲+0.07%。

-

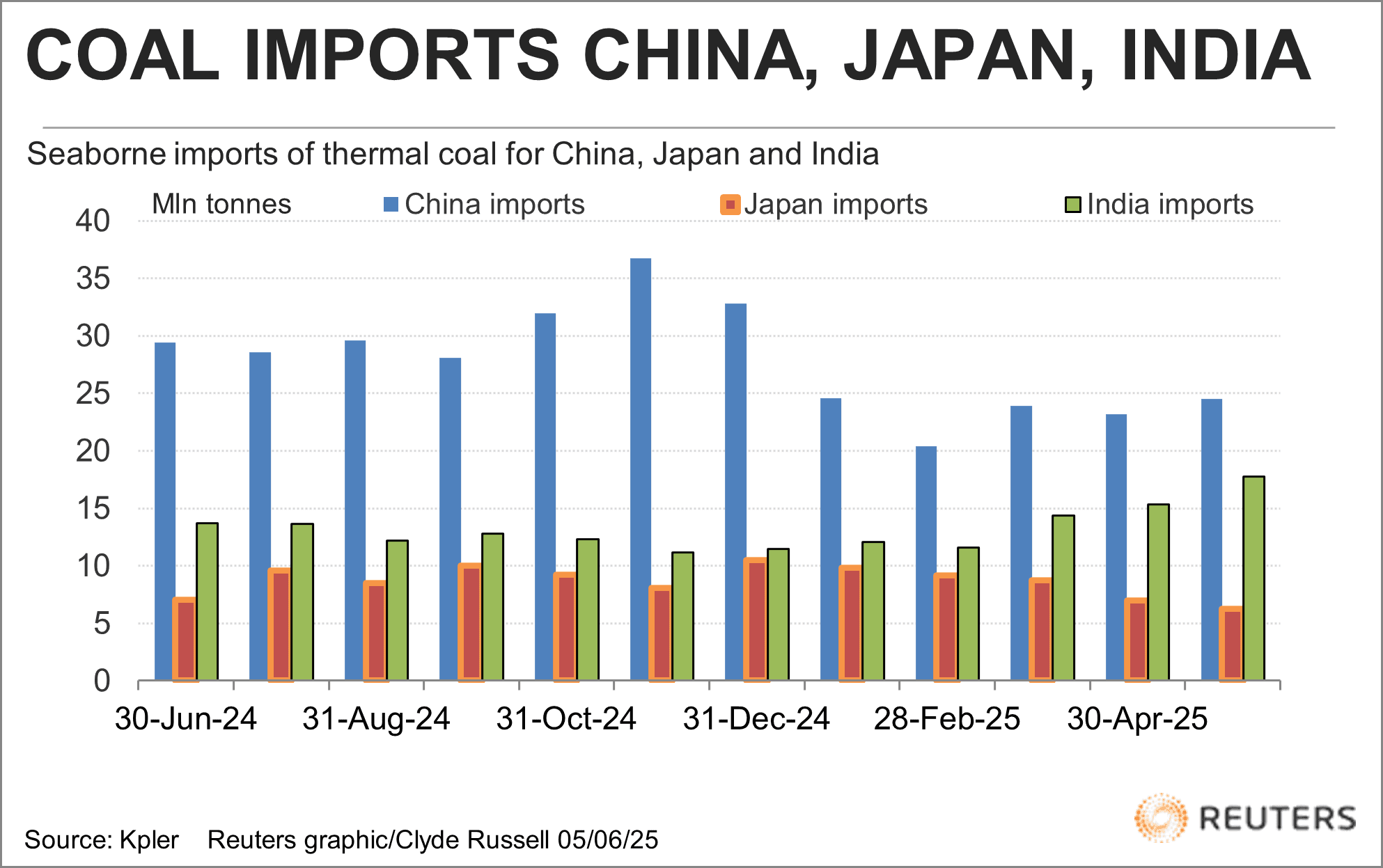

煤炭: 亞洲動力煤進口回升(中國+印度),但價格近4年低點,澳洲5,500大卡煤小跌至66.84美元/噸。

中國、日本、印度進口動力煤量

中國、日本、印度進口動力煤量

匯率與外匯概覽

美元堅挺,全球訊號不一

-

美元指數: 美就業數據強勁及資金流入貨幣市場,美元維持穩健。

-

歐元/美元: 歐洲央行降息但喊停後略跌-0.04%至1.1391。

-

英鎊/美元: 受政治雜音與英國央行偏謹慎影響,微跌-0.03%至1.3521。

-

日圓/美元: 貶勢持續(-0.01%),現為0.0069,利好日本股市。

-

人民幣/美元: 細幅波動(-0.01%),反映中美貿易摩擦與內需疲弱。

-

資金流向: 謹慎資金流向美元資產,美貨幣市場吸金660億美元。

債券殖利率與利率

美國經濟韌性強、聯準會謹慎下殖利率走高

- 美10年公債: 殖利率升+0.111達4.506%,市場預期聯準會短期降息機率降低。

-

德10年公債: 歐洲央行降息及中性指引下小漲+0.018至2.582%。

-

英10年公債: 持平於4.653%,靜候英國央行政策方向。

-

日10年公債: 小升+0.004達1.458%,緊跟全球債市動向。

-

聯準會展望: 6月按兵不動機率高,9月降息機會隨通膨與關稅資料發展而調整。

-

歐洲央行: Nagel確認中性立場,短期內暫不寬鬆。

加密與另類資產

比特幣穩定,山寨幣受監管雜訊影響資金分歧

-

BTC: 維持約10.6萬美元,關注週結$104,400支撐。若BTC單日變動幅度達10%,約150億美元空單面臨擠壓風險。

-

ETH及山寨幣: 波動度高,Michael Saylor暗示$10億增資後擬再加碼比特幣。

-

監管: Coinbase資料外洩引發KYC實效再討論,ZK身份系統討論升溫。

-

市況: BTC維持審慎樂觀,部分山寨幣受監管陰霾及情緒反覆拖累。

全球事件與宏觀趨勢

美國就業舒緩衰退憂慮,貿易與地緣政治仍受關切

-

美國就業: 5月新增13.9萬人,失業率穩於4.2%。薪資增速領先通膨,聯準會耐心觀望。

-

全球股市: 自4月低點回升20%;S&P 500今年迄今上漲2%,全球市場韌性提高但對政策衝擊愈發敏感。

-

宏觀資金: 儘管股市上漲,資金仍轉向防禦型資產(貨幣市場基金)。

-

美國政治: 洛杉磯國民警衛隊部署、中美貿易談判及財政法案爭議頻見報導。

-

德美關係: Merz會訪緩和貿易與北約緊張,釋出跨大西洋合作訊號。

-

原物料: 巴西玉米豐收恐影響美國出口,亞洲煤炭需求溫和回升,價格仍低迷。

-

航空: 航空業預期2025年恢復獲利能力,燃油成本降低、需求殷切成主因。

結語

綜觀全局,市場維持脆弱升勢,企業獲利與美國勞動市場韌性成為信心基礎。科技、消費及AI相關產業續為領頭羊,但貨幣市場防禦資金湧入與債券謹慎,透露避險情緒未減。大宗商品表現較為低迷,黃金回落、基本金屬承壓、能源僅小幅上漲,反映對全球需求的隱憂。

展望下週,焦點將落在5月CPI報告及中美貿易談判,牽動市場氣氛。儘管行情動能強,地緣政治風險(如洛杉磯抗議與美中關稅)、美歐政治不確定性,以及央行政策疲乏跡象恐再添波動。當前多頭格局仍在,但股市風險偏好與資金防禦布局背離,預示夏季行情將受嚴峻考驗。