グローバル市場は、安堵と不安の間で綱渡りのような一週間を過ごしました。ワシントンの控訴裁判所の決定により、トランプ大統領の「解放デー」関税が存続し、リスクが再燃しました。これにより、投資家がより穏やかな米国PCE指標とS&P 500の2023年以来の最高の月に歓声を上げている最中に、貿易リスクが再浮上しました。ウォール街がNvidiaの画期的な展望によりAIチップに振り向いた一方で、アジアでは感情が落ち込みました。製造業の指標は中国のPMIが再び50未満になることを示唆し、日本の株式は自動車輸出に対する懸念で崩れました。

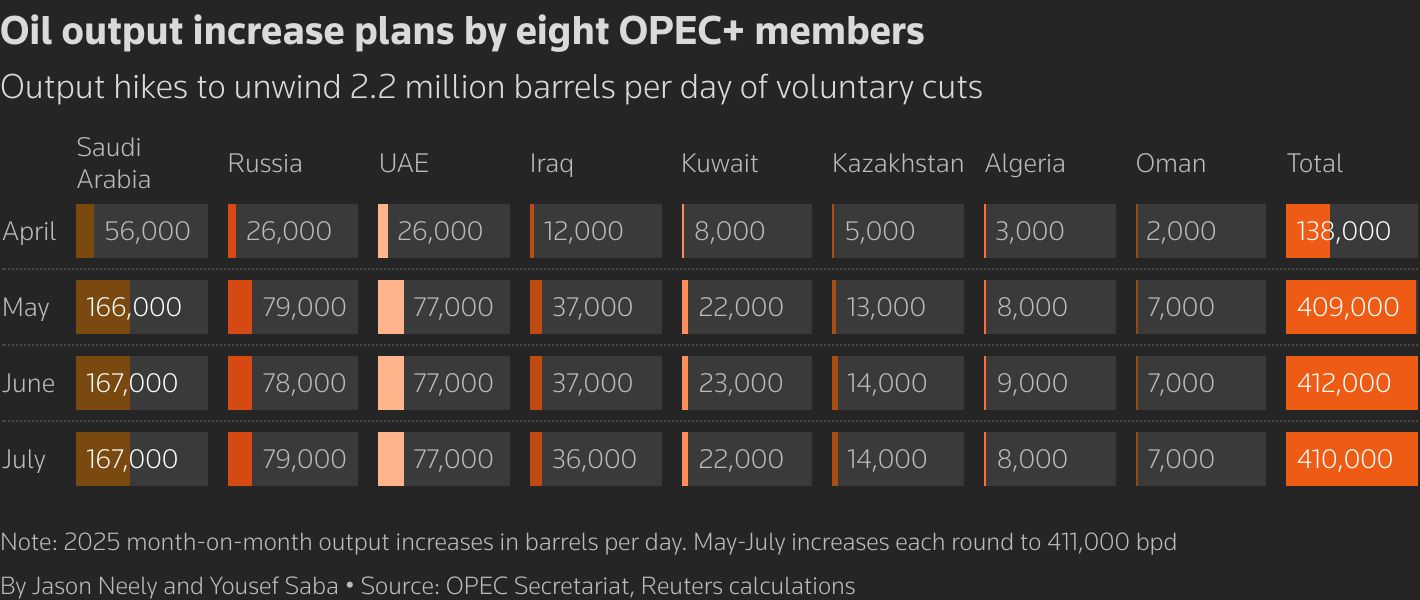

ヨーロッパでは、予想以上のイギリスのインフレーション・サプライズと、BOEの緩和加速化の話し合いを両立させ、ポンドは堅調ながら金利引き下げのタイミングは不明瞭なままです。商品は同様の二重構造を描きました。OPEC+は7月の供給増加を進め、原油価格の上昇を抑えましたが、オーストラリアの小売業の弱さと米国の支出データの柔らかさが、世界的なデフレーションの継続への期待を煽りました。

株式市場のまとめ

株式市場が関税の鞭打ちと混合マクロデータに反応

-

アメリカ: S&P 500は週を通じて約1.9%上昇し、5,912で終了しました。2月の記録にわずか3.8%及ばず、関税のニュースが一時的な変動を起こしたものの、AIチップの強さに支えられました。ナスダックの5月の9.6%の急騰は2023年以来の最高の月でした。

-

ヨーロッパ: ロンドンのFTSE 100は約0.1%下落し8,772で終了しました。JDスポーツなどの小売業者が関税の影響を受ける懸念から下落し、防衛的な流れで公益事業が良好でした。

-

アジア太平洋: 日本の日経225は週を通じて1.3%下落し、37,965で終了しました。米関税再導入時にテクノロジーおよび自動車株が売られました。

-

インド: Nifty 50は0.68%下落し24,751で終了しました。5月のラリーの後、自動車名が利益確定に引きずられました。

注目すべき動きとイベント:

-

勝者: AIサーバ需要による米半導体 (Nvidia +4% 週次)。

-

敗者: 関税ショックのアジアの自動車メーカー (マツダ -3.5%、キア -3.8%)。

-

今週は主要なIPOは上場しませんでしたが、米の財政改革の見出しが取引パイプラインを注意深くさせました。

コモディティチェック

原油は63ドル付近を漂い、金は記録的高値から冷却

- 原油: Brent原油は週に0.9%下落し、バレルあたり62.78ドルで終了しました。OPEC+が7月の411 kb/dの新たな増産を確認し、量を優先しました。

-

金: スポットゴールドは週中に3,318ドルに達した後、3,289ドル/オンスに後退し、ドルの堅調で3週間の勝利の流れを止めました。銀は33ドル/オンス以上を維持しました。

-

工業用金属とバルク: インドネシアの輸出が年初来12%減少したアジアの熱石炭ベンチマークは4年ぶりの低水準を打ち、LNGのブルを揺るがしました。

-

注目水準: Brent $60 (サポート) / $66 (抵抗); 金 $3,250 (サポート) / $3,400 (抵抗)。

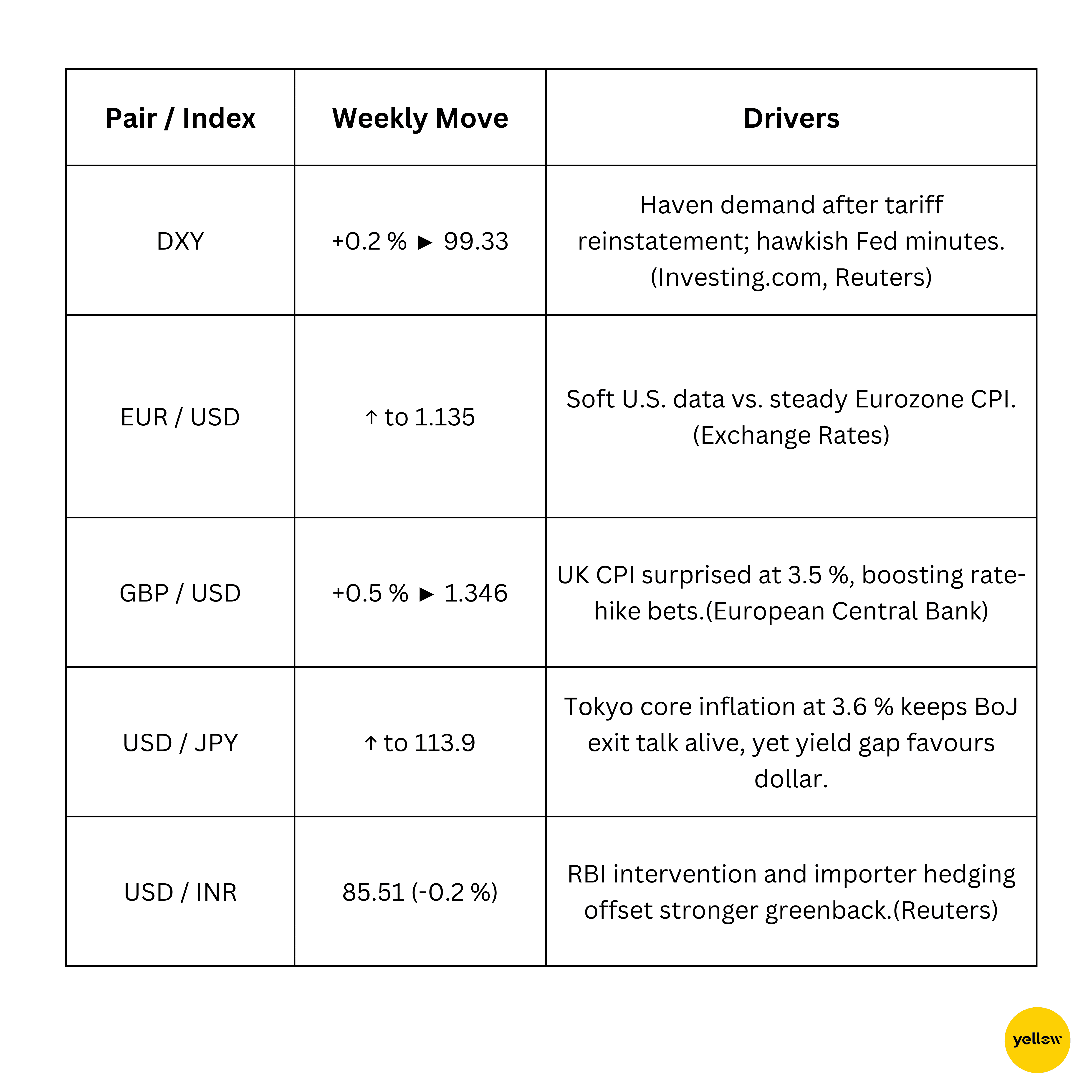

通貨と外国為替のスナップショット

ドル指数はやや上昇、英国インフレーションでポンド上昇

債券利回りと金利

利回りはタカ派の米連邦公開市場委員会議事録後に上昇、欧州中央銀行は慎重

-

米国国債: 10年国債利回りは週を4.41%で終了し、約6ベーシスポイント上昇しました。議事録では、FOMCメンバーがインフレーションと雇用の間の「厳しいトレードオフ」に意識を持っていることが示されました。

-

ヨーロッパ: ドイツ10年物ブンズは2.50%超で終了し、ほとんど変わらず、欧州のインフレが2.1%で安定していることが示されました。

暗号通貨と代替資産

ビットコインは104kドルのラインを維持、政策の見出しでアルトコインが揺れる

-

ビットコイン (BTC): 週で2.1%下落しましたが、関税での清算がロングポジションを1億ドル以上拭う中、104kドルを再び超えました。

-

イーサリアム (ETH): 2,633ドルに下落し(-1.8% 週次)、2,600ドルのサポートが守られました。

-

マクロナラティブ: Bitcoin 2025での副大統領JD Vanceの基調講演とホワイトハウスのステーブルコイン法案推進が規制的感情を構築し、下振れを制限しました。

グローバルイベントとマクロトレンド

関税が貿易見通しを妨げ、分岐するインフレパス

-

台湾中央銀行は、米国国債が引き続き「堅実な」投資であり、ドルの準備通貨の地位は安全であると市場を安心させ、直ちにポストドル秩序が訪れるとの憶測を冷ました。

-

中国の公式製造業PMIは49.5で、50ポイントの拡張線を下回って留まり、まだらな回復を示し、北京の新たな刺激策への呼び声が高まりました。

-

IMFは、急増する世界の債務と不透明なノンバンクのエクスポージャーが、80兆ドルの主権債券市場で流動性を脅かすと警告し、政策立案者に安全対策の強化を求めました。

終わりに

資産クラス全体を見ると、価格アクションは後退よりも回転に感じられました。チップメーカー、エネルギー探査、選ばれた防衛的フローは、投資家がリスクを完全には放棄していないことを示唆しています。自動車産業と輸出業者は圧力点であり、中国のスパッターピーエムアイは来四半期の循環株に対するもう一つの向かい風を加えます。マクロの指標は混合したメッセージを届けました。見出しのインフレーションは米国で緩和しているものの、イギリスと日本での粘り強い読数が、デフレーションの「最後の1マイル」が顕著な戦いになることを警告しています。 정책分岐の再起と貿易緊張の再燃の並置が互いに交差する資産相関関係により不安定さを予示しており、金利曲線が安定なアンカーを見つけるのは、連邦準備制度理事会のタイミングと関税のゲーム終期についての明確さが生まれるまでありそうもありません。

来週の注目は米国の非農業部門雇用者数と公式の中国PMIの発表に向けられます。雇用報告が低迷している場合や、もう一度中国の読数が50を下回る場合、同時性的な金融支持の可能性が高まり、株式市場の強気派に歓迎されるでしょう。逆に、雇用の上昇サプライズや連邦準備のタカ派のトーンがあれば、ドルが更に上昇し、企業利益の勢いが早期にピークを示しているのに、全球金融状況が厳しくなる可能性があります。要するに、AIインフラ、選ばれた商品、高品質のバランスシートにはまだ機会があるものの、流動性や政策の誤りに関する警告の赤い旗も存在しています。