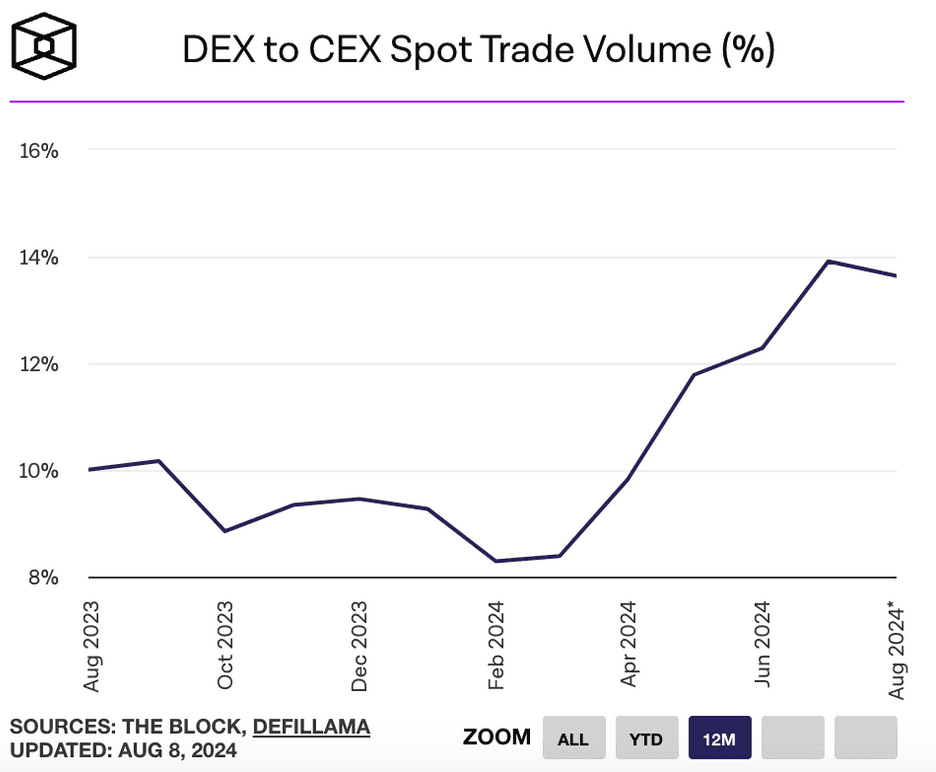

分散型取引所(DEX)の取引量が増加しており、暗号取引が中央集権型取引所(CEX)からオンチェーントレーディングに移行していることを示しています。

CoinGeckoの第2四半期レポートによると、DEXのスポット取引量は前四半期比で15.7%増加した一方、CEXは12.2%減少しました。

DEXとCEXの取引比率は史上最高に達しており、ユーザーの習慣と好みが変化していることを示しています。

したがって、DEXは暗号通貨取引の景観を再構築しながら地位を確立しています。

この変化は一時的なトレンドではなく、トレーダーが市場と関わる方法における重大な変化です。

BinanceやCoinbaseなどのCEXが長らく暗号空間を支配してきましたが、DEXの魅力は無視しがたいものとなっています。

最近のレポートのデータは、DEXの取引量の顕著な増加を示しており、一方でCEXは多くの課題に直面しています。

なぜそれが起きているのか、そしてそれはどこに向かうのでしょうか?

なぜDEXがCEXを凌駕しつつあるのか、その核心的な違いとこの変化を促す5つの重要な要因に焦点を当てましょう。

CEXとDEXの違いを理解する

まず、基本的な用語を明確にしましょう。

CEXとDEXの違いを理解することは非常に重要です。

中央集権型取引所は、プラットフォームを管理する単一のエンティティが存在し、通常は買い手と売り手の仲介役を果たします。このモデルは、高い流動性や使いやすさなどの利便性を提供する一方で、セキュリティの破綻や資金喪失などの重大なリスクも伴います。2022年のFTXの崩壊など、自身の痛い経験を持っているかもしれません。

分散型取引所はブロックチェーンネットワーク上で動作し、スマートコントラクトによってユーザー同士が直接取引を行います。透明性とセキュリティは明白でデフォルトの選択肢です。DEXの分散型特性により、単一の失敗点が存在せず、ユーザーは常に自分の資産を完全に管理できます。しかし、これによりDEXの利用がより複雑になることがあり、初心者ユーザーにとって問題となるかもしれません。取引コストは通常高く、速度も遅いことがあります。

それでも何かがユーザーをDEXに駆り立てています。それを見てみましょう。

DEXがCEXを凌駕するTOP-5の理由

強化されたセキュリティと自己管理

トレーダーがDEXに集まる最も説得力のある理由の一つは、強化されたセキュリティです。

CEXでは、ユーザーは資金を取引所に預ける必要があり、ハッキングや管理の失敗に脆弱です。Mt.Goxの悪名高いハッキング事件や最近のFTXの崩壊はこれらのリスクを浮き彫りにしています。

対照的に、DEXはユーザーが常に自分の資産を管理できるようにするため、取引所の失敗や悪意ある攻撃によって資金を失うリスクを減少させます。

この自己管理へのシフトは重要であり、中央集権化のリスクを意識するトレーダーが増える中、ユーザーの資産が自分の管理下に留まるDEXの魅力が増しています。分散型モデルは、中央エンティティへの信頼を必要とせず、ハッキングや詐欺に対して本質的に安全です。

規制圧力と検閲抵抗

CEXは世界中の規制当局の監視を受けるようになっています。

より厳しい規制とコンプライアンス対策の推進、例えば顧客確認(KYC)やマネーロンダリング防止(AML)プロトコルが運営に対して追加の複雑さとコストを加えています。

ユーザーにとって、これはプライバシーの減少やアカウントの凍結、資産の没収のリスクとなることがよくあります。

対照的に、DEXは分散型環境で運営されており、検閲や規制の過剰な干渉に対してより抵抗力があります。

DEXは通常、広範な個人情報を求めることがないため、ユーザーはより匿名性を持つことができます。このプライバシーの側面は、厳しい金融管理を持つ地域や、従来の金融システムへのアクセスが制限されている地域のユーザーにとって特に魅力的です。

低コストとゼロ仲介手数料

DEXの人気を高めるもう一つの要因は、取引コストの低さです。

CEXは取引に手数料を課すだけでなく、入金および出金操作にも手数料がかかり、しばしば取引所の利益率に関連する隠れたコストも含まれます。

DEXは仲介者を排除し、ユーザーが直接取引できるようにします。DEXの手数料は通常、ブロックチェーン上でスマートコントラクトを実行するコストに基づいており、中央運営者の利益が追加されません。

このコスト効率は、高ボリュームの取引で特に顕著であり、節約は大きなものとなることがあります。その結果、多くのトレーダーは、各取引の手数料を最小限に抑えることで利益を最大化するためにDEXに目を向けています。

イノベーションと新しい市場へのアクセス

分散型金融(DeFi)のブームは、DEX空間でのイノベーションを促進し、従来のCEXでは利用できない新しい取引メカニズムと金融商品をもたらしました。

自動マーケットメーカー(AMM)は、流動性の提供方法を革命的に変え、ユーザーが流動性プールに貢献して手数料を得ることを可能にしました。

さらに、DEXはCEXにリストされていない資産をリストすることが多く、より広範なトークンと投資機会へのアクセスを提供します。

これには、規制の制約によりCEXでリストされていない新興トークンやトークンが含まれます。より多くのプロジェクトやトークンがDeFi空間で立ち上げられる中で、DEXは新しく革新的な市場にアクセスするための主要なプラットフォームとなっています。

伝統的な金融(TradFi)と分散型金融(DeFi)の橋渡しは、両方の世界の利益を活用しようとする機関投資家にとってますます焦点になっています。

イエローネットワークのCEOである Louis Bellet によると、機関は取引運営においてより高い透明性、セキュリティ、効率性を求めており、徐々にオンチェーントレーディングとDeFiの革新的な解決策を探っています。

この移行は、DeFi機能と確立された金融システムを統合することを目指すブロックチェーン技術の進歩と規制フレームワークによって促進されています。DeFiの分散型インフラストラクチャを活用することで、機関は新しい機会にアクセスし、急速に進化する市場環境の中で取引戦略を最適化できます。

“デジタル資産の24/7取引を特徴とする市場は、ノンストップの並列トレーディング環境になることが設定されています”, とLouis Belletは言います。

機関採用とミームコインの台頭

分散型金融への機関の関心もDEXの台頭に寄与しています。

暗号空間への参入をためらっていた主要な金融機関は今や、運営の透明性、セキュリティ、効率を向上させる手段としてDeFiを探っています。

ブラックロックのような巨大企業がイーサリアムネットワークにファンドを作成することは、分散型金融システムに対する信頼の高まりを示すものです。

機関プレイヤーがDeFiへのエクスポージャーを求める中で、彼らはますます取引ニーズにDEXを利用しています。

このシフトは、DeFiソリューションを既存のシステムに統合することを容易にするブロックチェーン技術の進歩によってさらに加速されています。その結果、伝統的な金融と分散型金融の間の橋渡しが進み、DEXがこの統合の最前線に立っています。

さて、ミームコインについても忘れないでおきましょう。新たな熱狂が時間とともに成長しているように見えます。97%のミームコインが悲惨に失敗するという事実にもかかわらず、勢いを失う兆候は見えません。 残りの3%が人々に莫大な財産を築かせます。

そしてその一部は、CEXに到達する前にいつまでもDEXにリストされます。

上述された財産は、CoinbaseやBinanceのような巨人がようやくそのコインに手をかけるよりもはるかに早い段階でDEXで起こる可能性が高いです。それがDEXにますます注目を集める要因となっています。

結論

DEXのCEXに対する台頭は、暗号通貨の景観における重要な進化を示しています。

より高いセキュリティ、プライバシー、コスト効率、新しい市場へのアクセスを求めて、トレーダーは中央集権型プラットフォームからますます離れています。

DEXにとって未だ完璧な状況ではありません。スケーラビリティやユーザー体験には重大な問題があります。時にはユーザーが簡

単で効果的なCEXの環境に単に快適さを感じることがあります。ブロックチェーン技術の進化による継続的なイノベーションは、これらの問題に対処する準備が整っています。

進化を止めることはできません。そして、DEXは、リテールトレーダーだけでなく、分散型金融の利益を引き出ししようとする機関投資家にとっても、ますます中心的な役割を果たす可能性があります。

DEXへのシフトは単なるトレンド以上のものであり、デジタル時代の取引の未来を再定義する可能性がある根本的な変革です。