Morgan Stanley deu mais um passo em direção aos ativos digitais, ao registrar pedidos para lançar produtos de investimento atrelados tanto ao Bitcoin (BTC) quanto à Solana (SOL), sinalizando que o banco de Wall Street está indo além da exposição exploratória e caminhando para uma participação direta no rapidamente crescente mercado de fundos de criptomoedas.

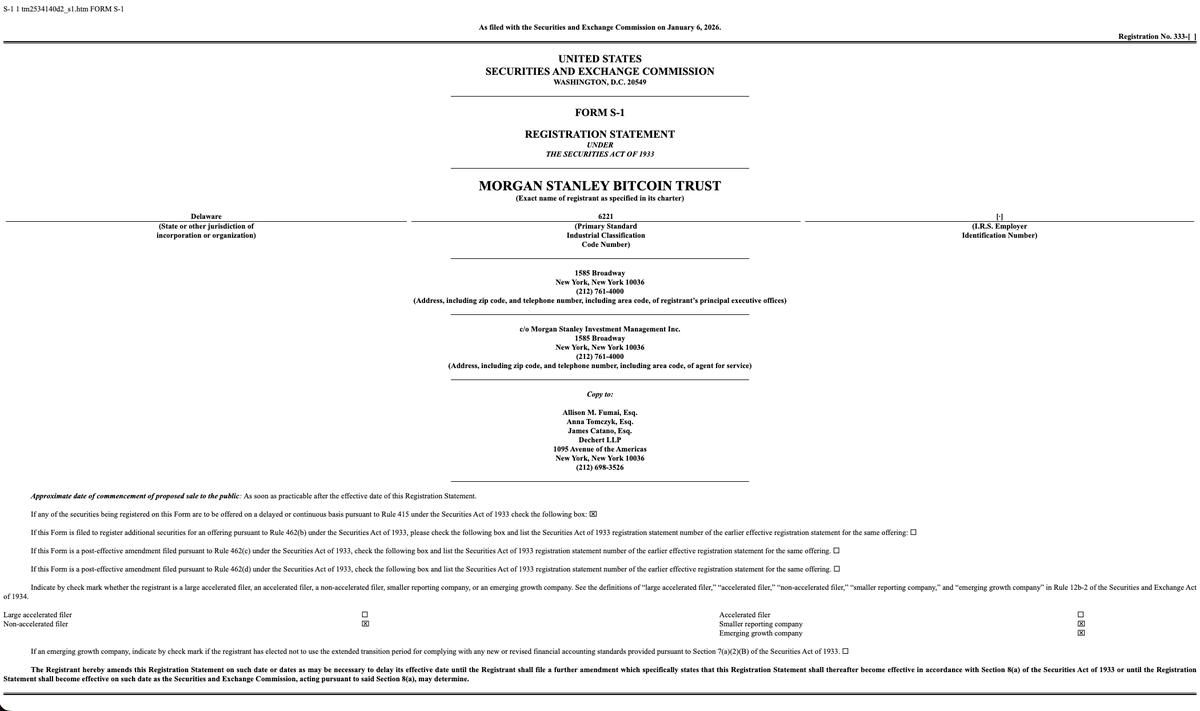

Documentos regulatórios apresentados na terça-feira mostram que a instituição solicitou a criação de um Bitcoin Trust e de um Solana Trust, cada um projetado para manter a criptomoeda subjacente em nome dos investidores.

De acordo com os documentos, os produtos propostos seriam patrocinados pela Morgan Stanley Investment Management.

O veículo de Solana incluiria um componente de staking, permitindo que parte das posições receba recompensas ao apoiar as operações da rede blockchain, uma estrutura que reflete o crescente interesse institucional em estratégias de cripto com geração de rendimento, indo além da simples exposição ao preço.

A iniciativa marca a entrada mais direta da Morgan Stanley em produtos negociados em bolsa focados em criptomoedas, ocorrendo cerca de dois anos após os ETFs de cripto listados nos EUA ganharem o mainstream após aprovações regulatórias no início de 2024.

Finanças Tradicionais Aceleram Aposta em Cripto

Os registros da Morgan Stanley chegam em um momento em que instituições financeiras tradicionais continuam a expandir suas capacidades em ativos digitais.

Empresas como Goldman Sachs, JPMorgan Chase e Citigroup aumentaram a atividade institucional em cripto, lançando mesas de negociação e testando serviços de custódia, liquidação e tokenização baseados em blockchain.

Segundo dados da Bloomberg, mais de cento e cinquenta bilhões de dólares já estão investidos em cerca de cento e trinta fundos vinculados a cripto nos Estados Unidos.

A maior parte desses ativos está concentrada em produtos focados em Bitcoin, muitos dos quais foram lançados em janeiro de 2024 e rapidamente atraíram fluxos significativos.

Participantes de mercado afirmam que emissores que já possuem plataformas de consultoria enfrentam uma pressão crescente para oferecer exposição a cripto, à medida que a demanda dos clientes se torna difícil de ignorar.

Todd Sohn, estrategista sênior de ETFs na Strategas Securities, disse que a expansão reflete uma aceitação mais ampla de cripto dentro de portfólios tradicionais, comparando-a com decisões recentes de empresas como Vanguard e Bank of America de permitir alocações limitadas em cripto.

Ele observou que classes de ativos totalmente novas raramente entram no ecossistema de ETFs, o que torna o ritmo de adoção institucional particularmente notável.

Bitcoin Lidera, Enquanto Fundos de Altcoins Enfrentam Obstáculos

O Bitcoin continua sendo a força dominante no mercado de fundos de criptomoedas.

Mais de dez produtos de investimento exclusivamente em Bitcoin já estão listados nos EUA, ao lado de um número menor de ofertas atreladas à Solana, o sexto maior ativo digital por capitalização de mercado.

Enquanto fundos de Bitcoin de destaque, incluindo o IBIT da BlackRock, atraíram bilhões de dólares, a demanda por produtos mais especializados vinculados a tokens menores ou menos estabelecidos tem sido desigual.

Muitos fundos de nicho em cripto têm enfrentado dificuldades para gerar fluxos significativos, apesar do entusiasmo mais amplo do mercado.

A própria Morgan Stanley ainda é um participante relativamente pequeno no mercado de ETFs.

Dados da Bloomberg Intelligence mostram que a instituição não figura entre os dez maiores emissores de ETFs por ativos, ficando atrás de novos participantes como a Neos Investments, que foi lançada em 2022.

A linha atual de ETFs do banco sempre foi historicamente focada em estratégias tradicionais de renda variável e renda fixa.

Uma Estratégia Cripto Mais Ampla Ganha Forma

Apesar de sua participação modesta em ETFs, a Morgan Stanley vem, de forma constante, preparando o terreno para um papel maior em ativos digitais.

Em setembro do ano passado, a Morgan Stanley fez parceria com um provedor de infraestrutura cripto para permitir que clientes da E*Trade pudessem negociar os principais tokens a partir de 2026.

O banco também tem explorado o lançamento de uma estratégia dedicada de alocação em criptoativos e a avaliação de aplicações mais amplas de tokenização em produtos financeiros.

Read Next: Did The DOJ Just Violate Trump's Bitcoin Reserve Order? $6M Sale Raises Questions