亚当与夏娃形态不仅仅是技术形态,它体现了在加密货币市场中牛市和熊市之间的心理拉锯战。

加密货币市场因其众所周知的波动性而成为技术图形分析形态的沃土,这些形态可指示出显著的趋势反转。在这些形态中,亚当与夏娃模式以其作为最可靠的反转指标之一而脱颖而出,为机构和零售交易者提供了在复杂的数字资产市场中导航的先进工具。这一形态首次由Thomas Bulkowski在其奠基性著作《图形形态百科全书》中正式记录,在24/7加密交易环境中找到了特别的适用。

在这样一个情绪变动可能引发大规模清算和FOMO推动的市场情况下,理解这个模式对于希望利用市场效率的专业交易者来说变得极为重要。随着传统金融机构采用经过时间考验的分析框架,加密货币的机构采用在模式识别中增加了新的复杂层次。

在主要市场转换期间,该形态在加密货币市场中的有效性尤为显著。比特币在2022年底约$16,000的典型亚当与夏娃底部形成,展示了该模式的预测力,随后突破$18,000标志着持续上升趋势的开始。

同样,2025年3月的分析识别出比特币在$68,950达到亚当与夏娃形态的最后阶段,伴随35%的交易量激增验证了模式的完成。

理解亚当与夏娃形成

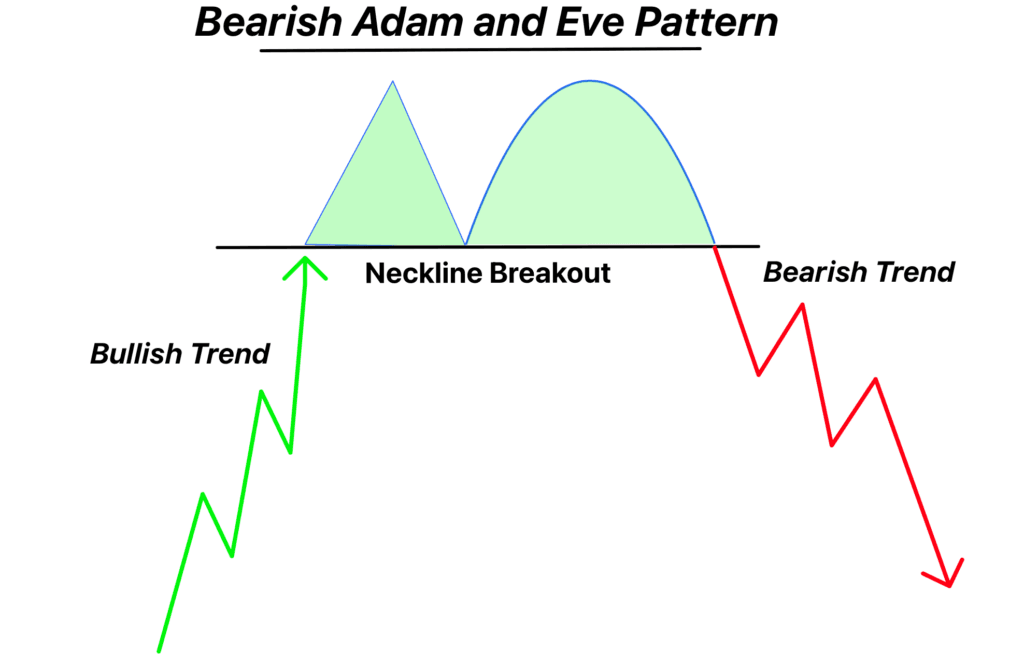

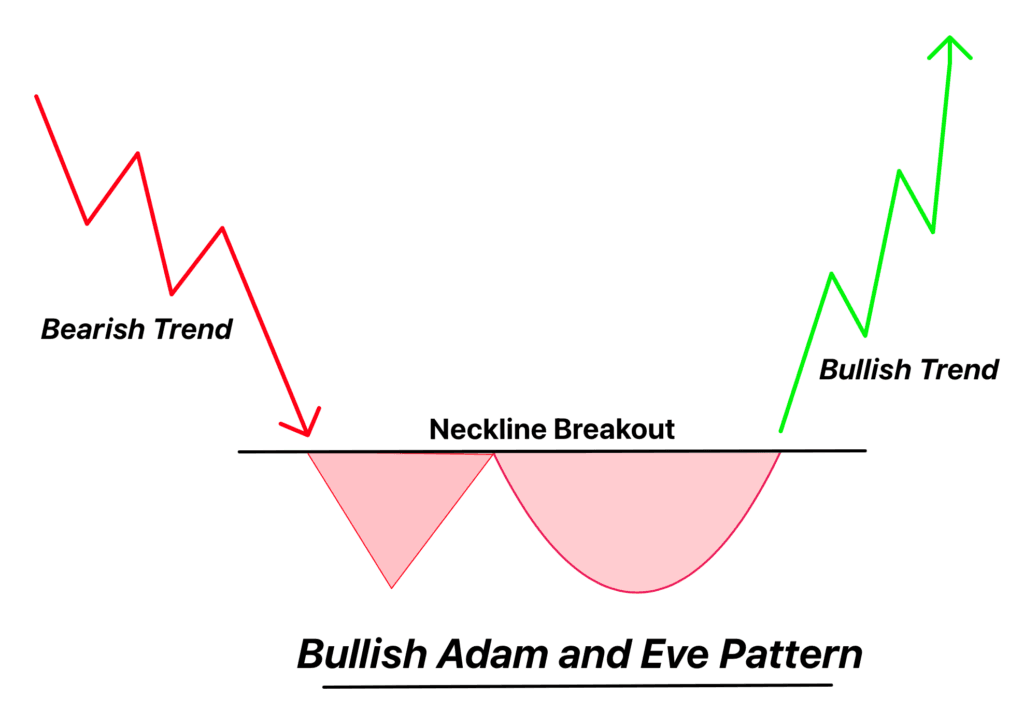

亚当与夏娃形态以其独特的结构特点与传统的双顶和双底模式区别开来。虽然传统的双形态通常具有两个类似的峰或谷,亚当与夏娃配置展示了一个明显的不对称,反映了不断演变的市场心理。“亚当” 成分体现为一个尖锐的V型运动——迅速投降然后是同样迅速的回升,表明强烈的卖压与强大的买入兴趣相遇。

亚当形成的心理底层揭示了对市场行为的关键洞见。

这种尖锐且狭窄的尖峰代表了峰值情绪强烈的时刻,在这些时刻恐惧或贪婪达到顶峰。在加密货币市场中,这些形态通常与重大新闻事件、监管公告或技术突破导致的算法售卖浪潮同时发生。迅速的恢复表明机构玩家或资深交易者意识到超卖情况并积极积累仓位,创造出典型的V型恢复。

在亚当形成之后,市场进入整合阶段,然后形成“夏娃”成分。与其前任的尖锐角度不同,夏娃展示为一个圆的U型构造,在延长的时间框架上发展。

这个渐进且圆形的底部反映了市场参与者更谨慎的方式,买卖压力达成暂时的平衡。更广的时间框架和平滑的价格走势表明最初的情绪反应已被更理性的决策过程所取代。

夏娃形成的心理重要性在加密货币市场中不容低估。

这个阶段通常代表从由零售驱动的情绪转型为机构积累模式。圆滑的特性表明专业交易者正在系统化地创建仓位,而零售参与者对于市场方向仍然不确定。夏娃形成期间的成交量模式通常显示出相较于亚当峰值减少的强度,表明恐慌性抛售已被有条不紊的分配和积累取代。

亚当与夏娃成分之间的颈线形成充当了重要的确认水平,用于确认模式的完成。这条水平线通过两种形态之间的峰值或谷值拉出,代表着一个重要的心理阻力或支持水平,必须决定性地突破以指示出趋势反转。

而这还不止如此。颈线突破期间成交量确认的重要性无法被充分强调 —— 合法的突破通常伴随成交量的扩展以验证市场情绪的转变。

当亚当与夏娃形态之间的高度差异符合特定参数时,模式的可靠性显著增加。Bulkowski的研究表明,第二个谷(夏娃)发生在与首个(亚当)相似的价格水平时,形成的成功率更高。此外,超过几周或几个月时间发展出的形态表现出比压缩到较短时间框架的更大可靠性,这表明持续的心理转变需要足够的时间来实现。

市场心理与机构动态

加密货币市场独特的24/7交易环境创造了独特的心理压力,影响了亚当与夏娃形态的形成。与具有定义交易时间的传统金融市场不同,加密货币市场持续运作,让参与者遭受不断的信息流和决策压力。

这种环境放大了驱动模式形成的心理因素,尤其是错失恐惧(FOMO)和预期后悔,这些特征定义了零售投资者行为。

对于加密货币交易心理的研究揭示出与传统资产类别相比,零售参与者表现出明显不同的行为模式。

虽然在股市中零售交易者通常使用逆势策略,但在加密货币市场中,同一群体表现出追随动量的行为。

这种行为转变为亚当与夏娃模式形成创造了肥沃的条件,因为初始的尖锐运动(亚当)可以触发动量响应,而随后的整合阶段(夏娃)允许对市场条件的更理性的重新评估。

加密货币市场中机构参与的增加从根本上改变了模式动态。传统金融机构带来了先进的风险管理框架和算法交易系统,这些系统以复杂的方式与零售情绪互动。当机构玩家识别出亚当形成期间超卖条件时,他们的系统积累可以创造出定义该模式的尖锐恢复。随后,他们在夏娃阶段的系统化建仓有助于这种成分所特有的圆滑且渐进的价格走势。

鲸鱼活动的分析提供了关于加密货币市场中亚当与夏娃形态发展的关键见解。大量交易量通常与模式形成同时发生,因为机构玩家和高净值个人进行了显著的仓位变化。

最近以太坊形态的分析揭示出在形态完成阶段超过$180亿美元的大交易量,显示出成熟的市场参与者积极识别和交易这些模式。这种机构验证为基于模式的分析在加密货币市场中增加了可信度。

从亚当到夏娃阶段的心理过渡反映了市场参与者构成的根本变化。亚当形态往往发生在零售最大恐慌或狂热的时期,这时情绪化决策主导了价格走势。随后夏娃阶段通常看到机构积累或分配,因为专业交易者利用了零售参与者创造的情绪极端。

这种动态创造了自然的心理进程,当正确识别时,能提高形态的可靠性。

社交媒体和社区情绪在加密货币亚当与夏娃形态中相比于传统资产扮演了放大的角色。加密货币社区的互联性意味着形态识别本身可以成为自我实现的,因为交易者集体识别并采取行动于形态。然而,当形态识别过于普遍时,这种连接性同样可以制造错误信号,强调成交量确认和基本面分析在技术形态识别之外的重要性。

交易应用与风险管理

专业地在加密货币市场中实施亚当与夏娃形态需要一种考虑到数字资产交易独特特征的系统化方法。进入策略通常涉及等待超过或低于颈线的确认突破,伴随验证形态完成的成交量扩展。保守的交易者通常等待颈线突破后成功的重新测试,而激进的交易者可能在初始突破时进入,同时采取适当的风险管理措施。

亚当与夏娃形态交易的仓位大小需要谨慎考虑加密货币市场的波动性。

专业交易者通常将其投资组合上的个别形态交易风险控制在1-2%之内,止损订单放置于看涨形态的夏娃形成之后或更激进设置的亚当低点以下。

这种方法承认即使是高概率的模式也可能失败,特别是在 内容:高度波动的加密货币环境中,意外的新闻或监管变化可能会超越技术因素。

Adam 和 Eve 模式的目标计算方法遵循传统的测量移动原则,但需要根据加密货币市场动态进行调整。标准方法包括测量从颈线到模式极端点的高度,然后从突破点开始投影该距离。

然而,加密货币交易员经常采用多个获利了结级别,认识到数字资产市场可能产生超过传统技术目标的巨大波动。

Adam 和 Eve 交易的风险管理方案必须考虑到快速、极端价格波动的可能性,这些波动是加密货币市场的特征。

专业交易员实施的跟踪止损订单可以抓住延长的波动,同时防止突然的反转。此外,许多机构参与者使用期权策略或衍生品来对冲基于模式的头寸,在保持上行参与的同时提供下行保护。

将 Adam 和 Eve 模式与其他技术指标整合可以提高交易精确度并减少错误信号频率。

动量指标如 RSI 往往显示出确认 Adam 和 Eve 形成的背离模式,而基于成交量的指标如 On-Balance Volume 可以验证表明模式发展特征的累积或分配阶段。在执行基于模式的交易之前,专业交易员通常需要多个指标的汇合。

对 Adam 和 Eve 模式交易的时机考虑需要了解加密货币市场周期和季节性模式。历史分析显示,这些模式在特定市场阶段中更为可靠,特别是在牛市和熊市周期之间的过渡期。

将模式识别与更广泛的市场周期分析结合的交易员通常实现优于那些孤立交易模式的风险调整回报。

谁应该使用 Adam 和 Eve 分析

Adam 和 Eve 模式根据交易时间框架、风险承受能力和技术分析的复杂程度服务于不同的市场参与者。机构交易员和对冲基金是这种模式识别的主要受益者,因为他们对模式交易和风险管理的系统化方法与 Adam 和 Eve 形成的系统性性质非常契合。这些专业实体拥有必要的分析资源和执行能力,可以有效地在多个加密货币对中同时实施基于模式的策略。

具备中高级技术分析技能的零售交易员可以成功将 Adam 和 Eve 模式纳入其交易工具库,前提是他们保持纪律严明的风险管理实践。

该模式相对明确的定义和客观的确认标准使其对于掌握了基本图表阅读技能的个人交易者来说是可访问的。然而,零售参与者必须特别谨慎地考虑头寸规模,因为许多加密货币交易平台的杠杆性质可能在模式未如预期发展时扩大损失。

长期加密货币投资者可以利用 Adam 和 Eve 模式作为投资组合再平衡信号,而不是短期交易机会。当比特币或以太坊等主要加密货币完成这些模式时,它们通常表示需要战略头寸调整的重大趋势变化。保守的投资者可能会将模式完成作为进行定投策略的催化剂,或者作为现有基本面分析的确认。

专业基金经理和家族办公室越来越认识到 Adam 和 Eve 模式是他们加密货币配置策略的一部分。随着约39%的家族办公室开始考虑加密投资,基于模式的分析提供了一种有结构的方法来为数字资产曝光定时进出点。

这种模式在主要加密货币反转中的历史可靠性使其对希望优化有限加密货币配置的机构尤为有价值。

算法交易系统和量化基金已开始在其系统策略中结合 Adam 和 Eve 模式识别。训练于历史模式数据的机器学习模型显现出令人鼓舞的结果,一些研究显示,当与补充指标结合时,准确率超过86%。这种系统化的方法消除了情绪偏差,同时保持了模式的预测力量。

教育机构和交易学院应优先将 Adam 和 Eve 模式教学作为全面的加密货币技术分析课程的一部分。

这种模式清晰的视觉定义与可靠的历史表现结合,是演示市场心理与技术分析交汇的理想教学工具。

掌握此模式的学生通常能更好地直觉市场情绪转变和反转识别。

最终思考

Adam 和 Eve 模式代表着一种复杂的分析工具,将传统的技术分析与加密货币市场的独特动态桥接起来。其捕捉从情绪极端到理性整合的心理过渡的能力使其在数字资产交易中尤为相关,在数字资产交易中,情绪变化可触发巨大的资本流动和持续的趋势反转。随着加密货币的机构采纳持续成熟,模式的可靠性只会加强,得到专业交易员在数字资产市场中系统化方法的支持。