加密货币最初是一场密码朋克式的越狱——一条货币结算轨道,让监管机构、银行,甚至主权国家都无法审查或夺权。快进到 2025 年,这场“越狱”更像一场有讲解员的观光团:布鲁塞尔强制执行 MiCA 牌照,华盛顿一边起诉交易所,一边打造“比特币战略储备”,香港向散户开放现货 ETF,迪拜 VARA 出台规则手册的速度,比初创公司填表还快。

如果政府能把 Bitcoin 包装进 ETF,再锁进主权金库,那么去中心化是否正被它本想颠覆的体系吞并?

最近这段时间,只能用一个词形容:魔幻!

比特币创世区块里敲下的,是关于救市的报纸标题;十五年后,这份反建制宣言,被重新包装成华尔街的金融产品和白宫的政策支柱。那家如今重塑品牌为 Strategy™(前 MicroStrategy)的软件公司,又吞下了 4,020 枚 BTC,把自家金库抬到 580,250 枚,占全网供应的逾 2.7%,规模超过大多数主权国家的持有量。

5 月 22 日,特朗普总统在其弗吉尼亚高尔夫俱乐部举办黑领带晚宴,招待其 TRUMP 迷因币排名前 220 名买家。

入场门票是买入数百万美元的代币,换来与三军统帅面对面寒暄,以及一盘温吞的鸡肉,重新引发外界对“付费即参与式代币经济”的质疑。

数日后,在拉斯维加斯的 Bitcoin 2025 大会上,副总统 J.D. Vance 在雷鸣般的掌声中宣称,“真正的大规模采用需要清晰规则”,并预告即将出台加密市场结构法案。同一批观众在台上亿万富豪疾呼“更多政府监管会解锁下一个万亿美元”时,叫得更欢。

市场早已为这一转向定价。标普 500 指数会因关税新闻震荡;比特币如今的走势与之几乎同步,五年相关系数达 0.38,创下纪录新高。而虽然今年地毯式跑路(rug-pull)事件数量实际下降,但因“大额少次”的退出骗局,相关损失却膨胀至近 60 亿美元。

总之,那场伟大的密码朋克式越狱,已经变成了一次有导游带队的旅行团:监管机构发放快速通道牌照,政客发行自家代币,传统金融巨头则通过 ETF 缓缓注资。问题已不再是“去中心化会不会被吞并”,而是“当吞并彻底完成时,社区是否还会察觉”。

叙事拆解:从反叛到监管的迁移

2008 – 2012 | 创世与灰色市场

中本聪在 2008 年 10 月发布白皮书。2010 年 5 月的比特币披萨日证明它能买现实世界的东西,而 Silk Road 展示了它规避资本管制的能力。监管几乎不存在。

2013 – 2016 | Mt.Gox、扩容之战与早期裂缝

2014 年 2 月,Mt.Gox 崩塌,85 万枚 BTC 蒸发,区块链世界第一次真正理解“单点故障”的代价。区块大小之争预示着:治理权可以在少数开发者手中集中。

2017 | ICO 狂潮与第一次监管重锤

初创公司通过代币销售融资约 200 亿美元;美国 SEC 在 2017 年 7 月发布 DAO 报告,认定大量代币属于证券,同年 9 月中国关闭本地交易所。加密文化仍然反叛,但监管者已“入群发言”。

2018 – 2019 | 熊冬与静悄悄的专业化

价格暴跌;富达与 Bakkt 上线托管业务,Facebook 发布(后又搁置)Libra。冷钱包托管、SOC 审计,取代 Reddit 表情包,成为“专业度”的新信号。

2020 – 2021 | 疫情牛市与公司司库入场

特斯拉购入 15 亿美元 BTC;PayPal 开启加密支付结算;萨尔瓦多在 2021 年 9 月将比特币写入法偿货币。零利率资金漫灌“数字黄金”。

2022 | 算法崩塌

Terra-UST 在 5 月脱锚,蒸发 600 亿美元,引爆全球稳定币听证会;Celsius、Voyager 和 3AC 相继破产。政策制定者的态度从“好奇”切换为消费者保护运动。

2023 | 中心化交易所大爆雷

FTX 于 2023 年 11 月申请破产保护。SEC 与 CFTC 先后起诉 Coinbase、Binance 和 Kraken。散户流动性迅速逃向那些承诺“保险 + KYC”的平台。

2024 | 政策定型与 ETF 浪潮

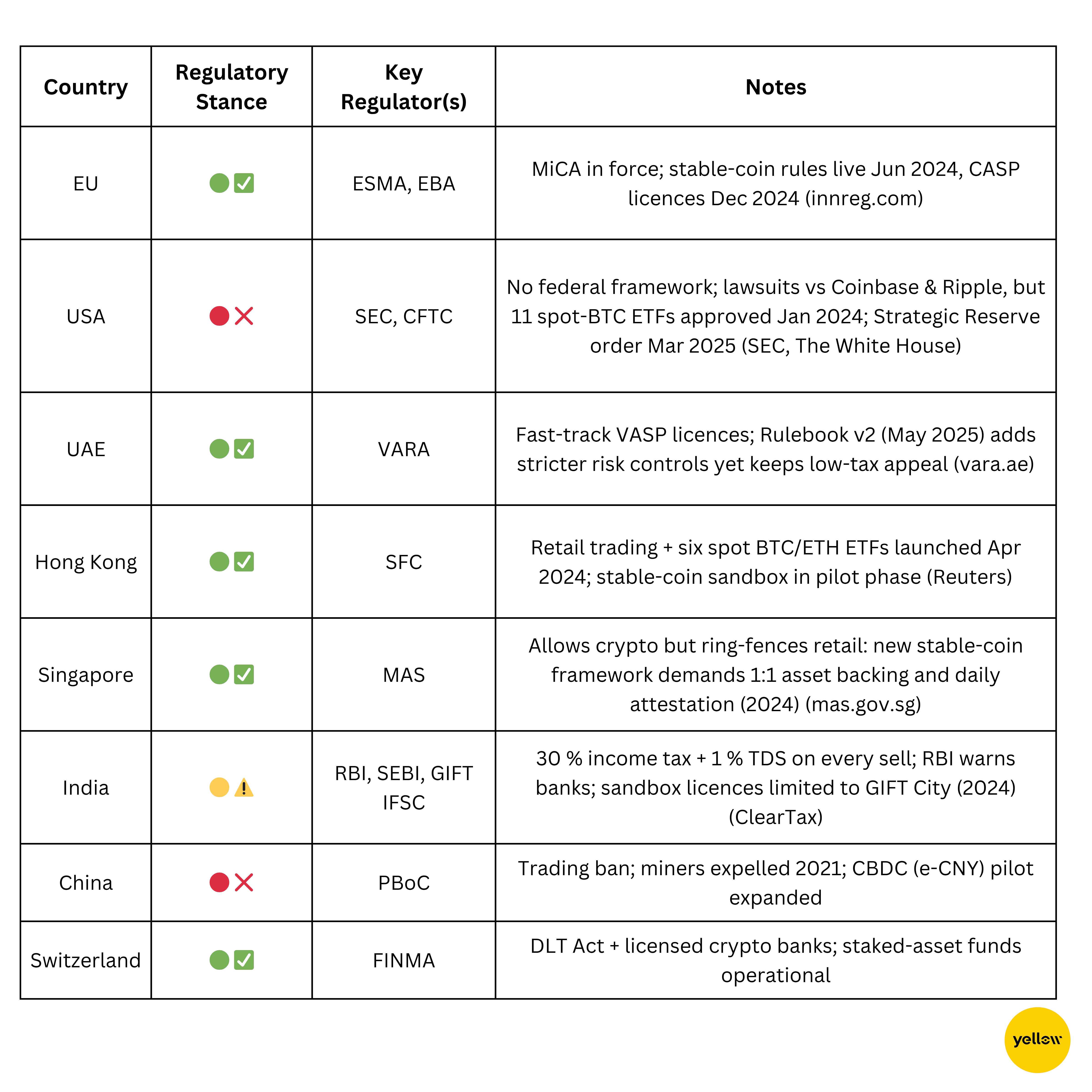

欧洲 于 6 月 30 日落地 MiCA 第一阶段(稳定币监管),并将完整 CASP 牌照制度排期至 12 月 30 日。

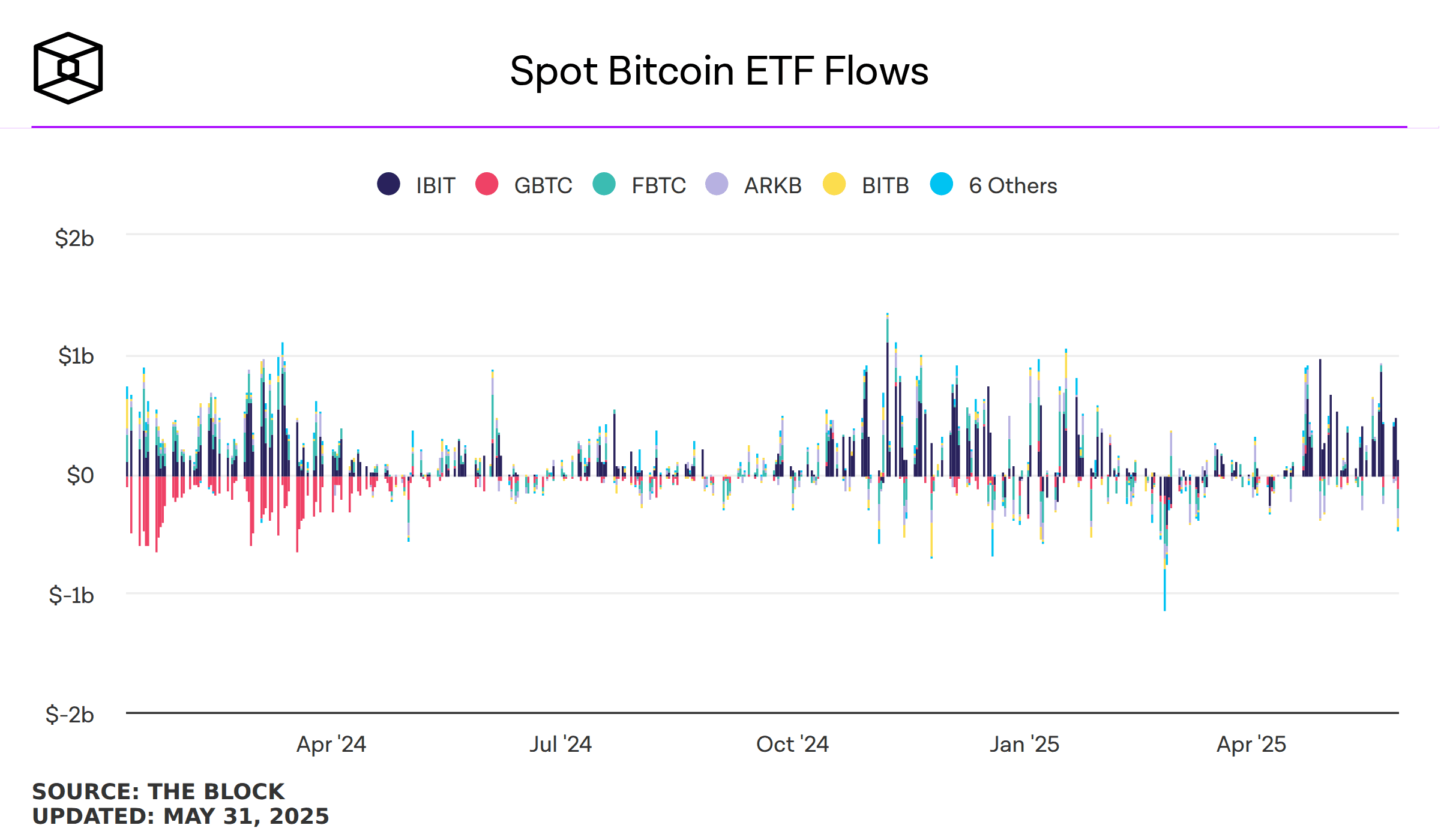

美国 在 1 月 10 日批准11 只现货比特币 ETF,一边把华尔街资金导入链上,一边继续打官司。

中国香港 在 4 月 30 日推出亚洲首批现货 BTC / ETH ETF,配套相对友好的散户规则。

2025 | 政治收编与市场同步化

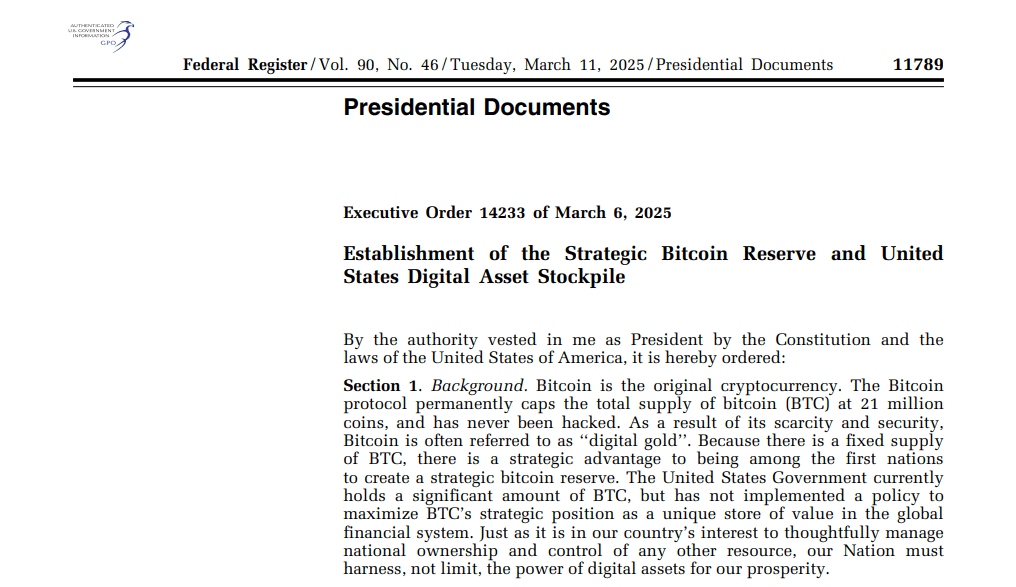

3 月 6 日,特朗普总统签署关于比特币战略储备的行政命令,要求财政部将没收和充公的 BTC 存入一个“数字版诺克斯堡”。

Strategy 将自家持仓推高至逾 58 万枚 BTC,在纳斯达克实际运作着全球最大的一只类 ETF。

特朗普的代币晚宴,把总统见面权与迷因币投机打包成一场盛宴。

副总统 Vance 在 Bitcoin 2025 的演讲中承诺出台更友好、更清晰的监管框架,收获的欢呼比任何一声“HODL”口号都要热烈。

从 Mt.Gox、ICO 诈骗、Terra 崩盘到 FTX 黑洞,每一次危机都把用户推向看起来“更安全”的地方:持牌托管人、经审计的稳定币、ETF 包装。到 2025 年中,比特币最大持币方是上市公司、美国财政部和 ETF 托管机构,价格走势则紧跟宏观新闻。反叛并未“死亡”;它只是排队领了胸牌,走进了有掌声的会场。

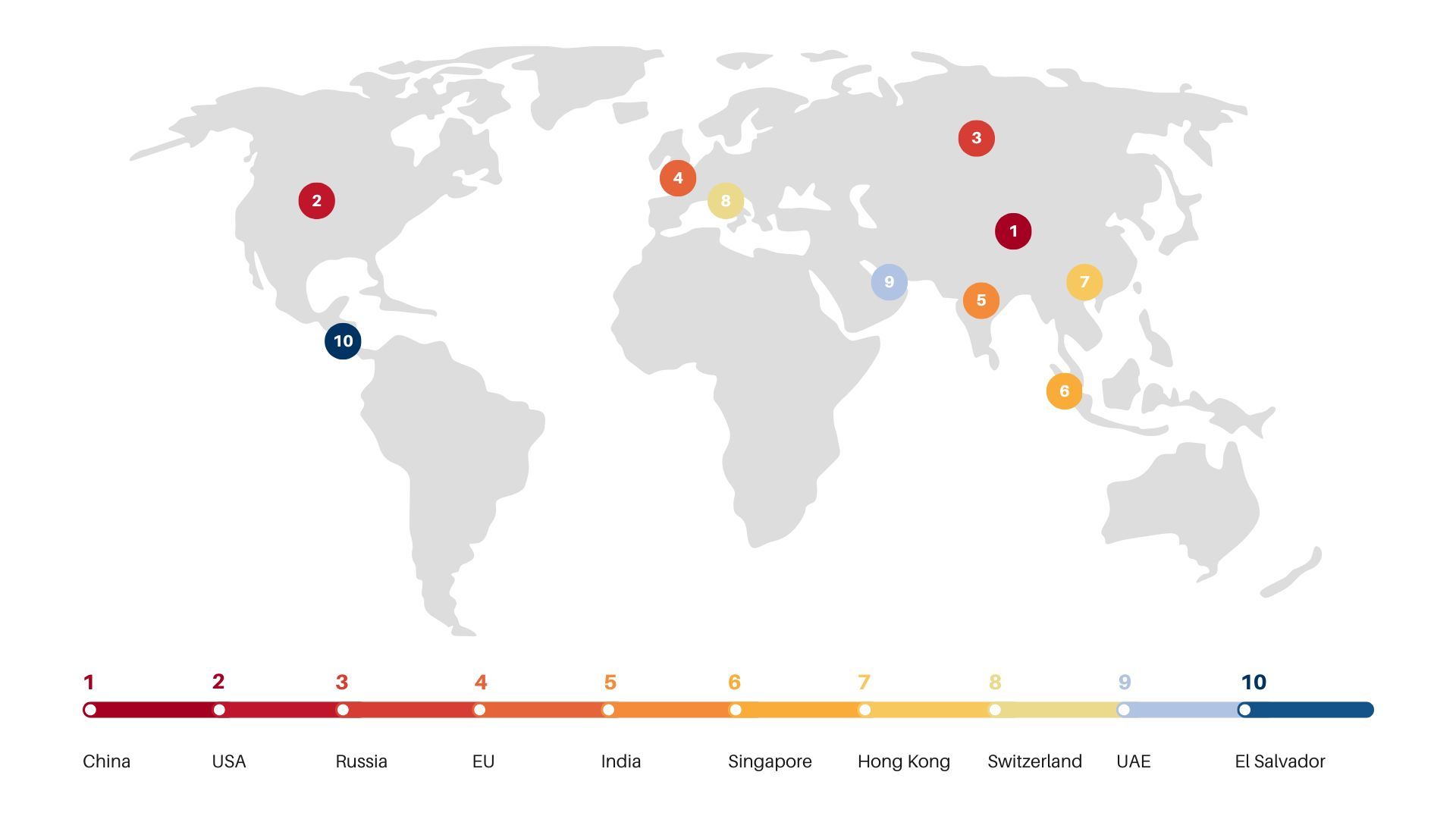

监管热力图

当革命被监管:我们是不是又在中心化?

XRP:从法庭叛逆者到央行数字货币轨道

Ripple 在 2023–24 年与 SEC 诉讼中的局部胜利——托雷斯法官裁定程序化 XRP 销售不构成证券——看似是开放网络的一次胜仗。但在判决之后,Ripple 的战略一路冲向它当初要取代的传统轨道。Ripple 正为不丹王国货币管理局 Royal Monetary Authority of Bhutan 以及哥伦比亚央行 Banco de la República 打造 CBDC。合规看板、反洗钱钩子以及“一键结算”API 成为销售手册封面——那个本要绕开 SWIFT 的代币,正在变成“SWIFT 即服务”。

比特币 ETF:华尔街的特洛伊木马

自从 SEC 在 2024 年 1 月 10 日放行 11 只现货 BTC ETF 后,其管理资产已飙升至 950 亿美元以上,每日净流入主要被富达与贝莱德包揽。大约每 5 美元新流入中,就有 4 美元来自必须通过合格托管机构的券商平台和养老金,推动大量 BTC 被锁入由 Coinbase 与富达运营的冷库。

比特币战略储备:国家级“蜜罐”

特朗普在 2025 年 3 月 6 日签署的第 14233 号行政命令,创建了由财政部托管的比特币战略储备。实际上,所有被没收或充公的 BTC 都汇聚到一个由联邦政府管理的钱包,并按“诺克斯堡级别”安保标准审查。如果其他 G20 财政部复制这一剧本,那么在比特币网络中,最大的治理势力可能不再是矿工,而是各国政府。

EigenLayer 与再质押困局

再质押承诺“资本效率”,但分析人士警告,EigenLayer 的模式正滑向某种“太大而不能被惩罚”的均衡:某个 AVS 一旦触发惩罚级联,其冲击可能横扫多条 dApp。高度集中的风险,被藏进了表面上“可选的额外收益”里。

Rollup 排序器:新的单点故障

二层网络大幅削减 Gas 费用,却引入了一个新瓶颈:单一排序器。2024 年 12 月 5 日,Optimism 的 safe-head 卡顿,让链路冻结了 90 分钟;2025 年 2 月,Arbitrum 的一次故障则让全网交易停摆。在共享或去中心化排序器真正上线之前,这些网络距离宕机,仅隔着一个多签钱包的失误。

共同的模式

无论是托管、结算、验证,还是国家级政策,万有引力始终指向同一处:风险正迁移到那些有能力承诺“安全”的大实体——银行、资产管理公司、大型科技节点与主权国家。去中心化在代码与话术中依旧存在,但经济权重正迅速向少数链下看门人聚拢。

收尾思考:传统金融 + 加密,是演化还是背叛?

监管、政治庇护与机构资本 几乎在同一时间到来的一切,正把整个生态系统弯向一种对华尔街而言无比熟悉的结构。清晰的规则手册和现货 ETF 包装,使数以百万计的退休储蓄者能够更容易进入;CBDC 试点和再质押池则承诺带来更高效率和新的收入来源。从这个意义上说,一定程度的中心化,成了通往全球尺度的入场费。系统架构依然运行在开源代码之上,但最沉重的经济权重,如今更多落在持牌托管机构、国家财政部以及 rollup 运营方手中,而不是落在把整节点塞进卧室角落的密码朋克们身上。

然而,每一个收费站都会赋予其运营者以杠杆。无论是美国的战略储备、ETF 托管人的投票权,还是某个单一排序器的宕机,都可能在治理上施加微妙的推动力,与加密货币“无须信任的交换”这一创始目标背道而驰。那张由绿色、黄色和红色司法辖区组成的热力图,实时捕捉了这种张力:友好的地区通过控制来变现,敌对的地区通过诉讼来对抗,而尚未表态的地区则在两种结果之间对冲押注。这种收敛究竟意味着一种曾经边缘技术的成熟,还是其激进使命无声的投降,将取决于这整套技术栈中,还有多少部分真正保持着可被分叉、可被审计、可被安全退出的开放性。革命仍在继续,只不过守门人已经换了(抑或其实并未?)。