На этой неделе глобальные финансовые рынки плыли по сложному ландшафту, сформированному за счёт снятия торговых напряженностей, неоднозначных экономических данных и сигналов от центральных банков. В то время как Уолл-стрит резко восстановилась благодаря сильной технологической прибыли и надеждам на деэскалацию тарифов США-Китай, европейские рынки оставались осторожными, сдержанными страхами рецессии и мягкими данными PMI.

В Азии вернулся оптимизм, так как Япония и Южная Корея объявили о мерах экономической поддержки для противодействия тарифным последствиям, в то время как промышленная прибыль Китая сигнализировала о хрупком восстановлении.

Настроения инвесторов колебались между облегчением и скептицизмом. Временное смягчение тарифной риторики успокоило рынки, но неопределенность относительно долгосрочной торговой политики и инфляционного давления продолжала удерживать волатильность. Технологический и коммуникационный сектора возглавили мировое восхождение, в то время как потребительские отрасли и экономики, зависящие от экспорта, испытывали трудности на фоне протекционизма. Вот как рынки сыграли по всем направлениям.

Обобщение акций

Акционы реагируют на ослабление торговых напряженностей и технологическую прибыль

Мировая производительность акций

-

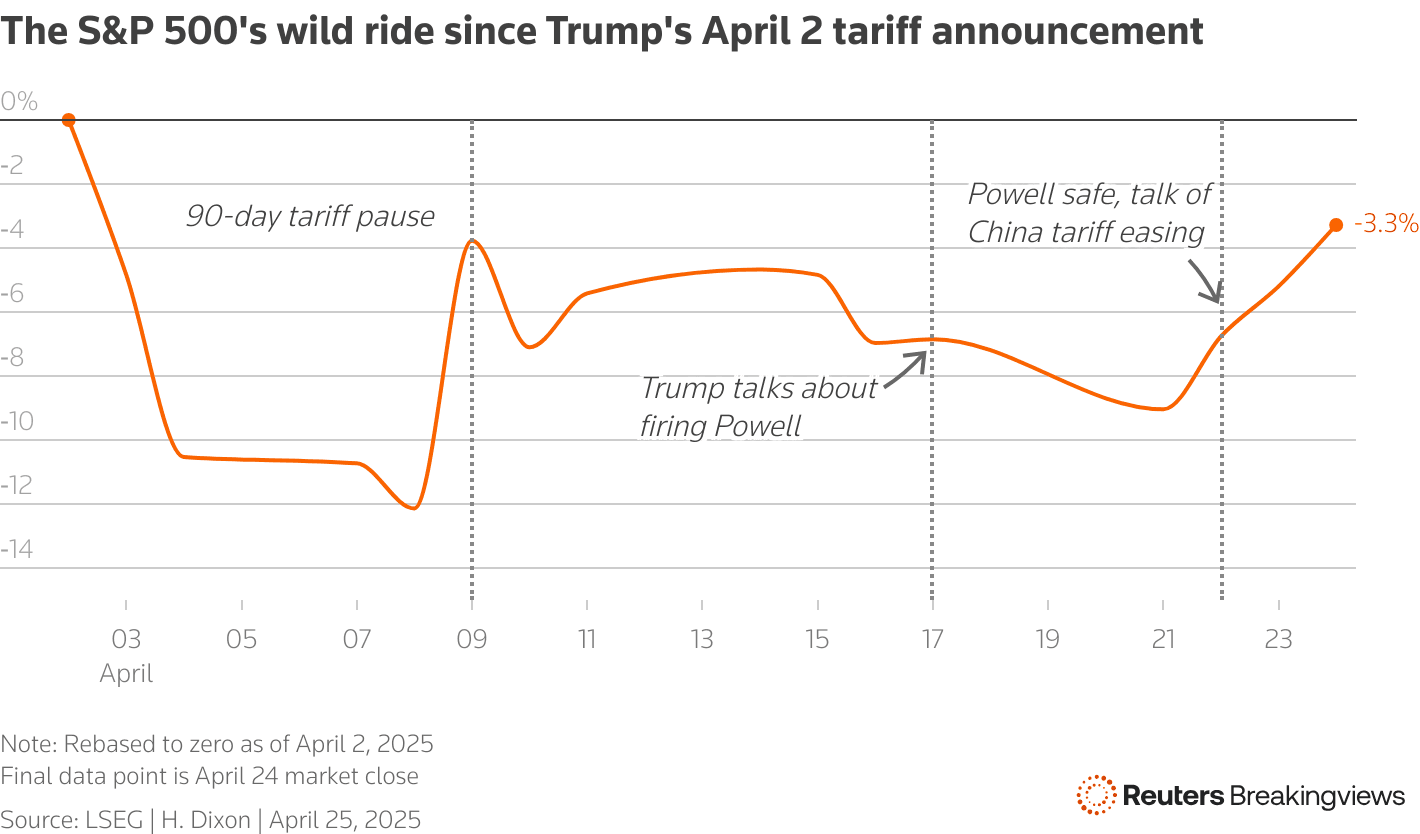

S&P 500 вырос на 4,6%, Nasdaq поднялся на 6,7%, а Dow Jones увеличился на 2,5%, подпитываемые оптимизмом вокруг ослабления торговой риторики США-Китай и сильной технологической прибылью.

-

Европейский STOXX 600 вырос на 0,35%, отмечая второй последовательный недельный рост, несмотря на продолжающиеся опасения рецессии.

-

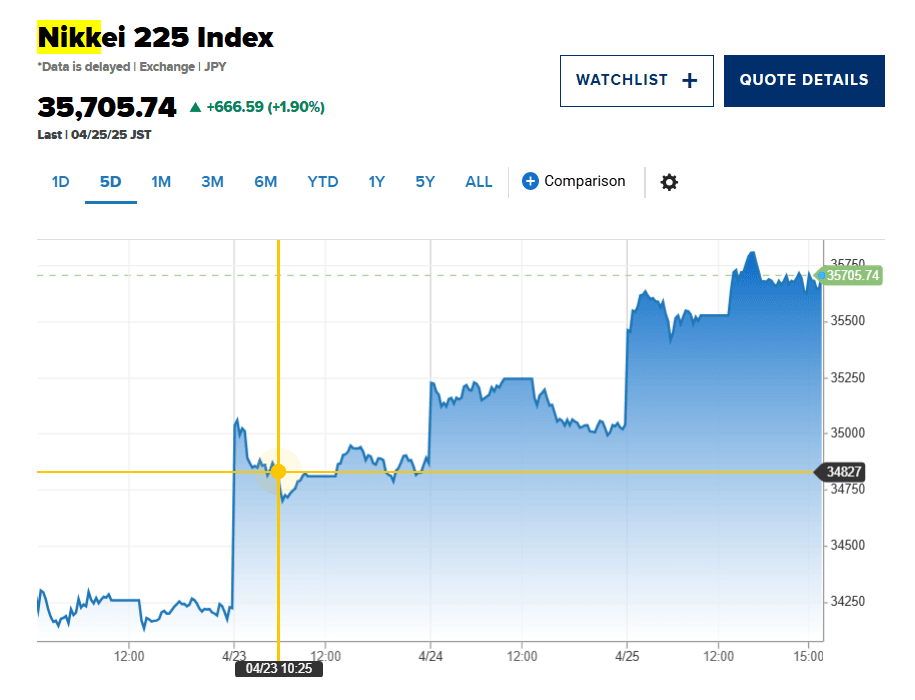

Японский Nikkei 225 вырос на 1,9%, полностью восстановив потери от ранних тарифных шоков.

-

Индийский Nifty 50 упал на 1,27% на фоне геополитической напряженности с Пакистаном.

Основные моменты сектора

-

Технологические акции лидировали, когда Alphabet подтвердила инвестиции в ИИ. ServiceNow выросла на 14,8% на фоне высокой спроса, поддержанного ИИ.

-

Потребительские товары оставались под давлением из-за опасений инфляции, вызванной тарифами.

-

Финансовый и здравоохранительный сектора проявили стойкость, поддержанные оборонительной позицией.

Основные корпоративные события

-

Более 73,9% компаний S&P 500, сообщающих о доходах Q1, превосходит ожидания.

-

Рыночное внимание смещается на предстоящие отчёты от Apple и Microsoft на следующей неделе.

-

Активность IPO остаётся слабой из-за волатильности рынков.

Проверка сырьевых товаров

Нефть падает, а золото остаётся безопасным убежищем на фоне неопределенности

Нефть-сырец

-

Brent crude завершил неделю на отметке $66,87, упав на 1.6% под давлением страхов рецессии и колебаний в торговых переговорах.

-

WTI остановился на отметке $63,02, что означает недельное снижение на 2.6%.

Драгоценные металлы

-

Золото было волатильным, превысив отметку $3,500 перед тем, как остановиться на $3,292.99, снизившись на 1.7% в пятницу, но все ещё вырос на этот год, так как инвесторы хеджируются от непредсказуемости политики.

-

Серебро и промышленные металлы повторили движение золота, под влиянием силы доллара и глобальных опасений по поводу роста.

Драйверы

Развитие торговой войны, колебания доллара и бегство инвесторов в безопасность продолжают определять цены на сырьевые товары.

Снимок валют и Форекс

Доллар находит стабильность, в то время как йена растёт на фоне востребованности безопасных убежищ

-

Индекс USD показал свой первый недельный рост с марта, подкрепленный смягчением озабоченности по поводу ФРС и оптимизмом в торговле.

-

USD/JPY поднялся до 143.55, отражая рискованную позицию, но также и спрос на безопасные активы как йена на прошлой неделе.

-

EUR/USD опустился до 1.1377, поскольку снижение ставки ЕЦБ оказало давление на евро.

-

INR остался волатильным из-за региональных напряжённостей, но стабилизировался к выходным.

Ключевые факторы

Дивергенция центральных банков, торговая неопределенность и изменчивое настроение инвесторов продолжают доминировать на форекс-рынках.

Доходности облигаций и процентные ставки

Доходности падают, так как ФРС сигнализирует о терпении на фоне торговой волатильности

-

Доходность 10-летних казначейских обязательств США снизилась до 4.26%, отражая осторожность инвесторов и надежды на потенциальные сокращения ставок ФРС позже в этом году.

-

ЕЦБ снизил ставки на 25 базисных пунктов до 2.25%, ссылаясь на дезинфляцию и ужесточение финансовых условий из-за торговых нарушений.

-

Инфляционные опасения остаются высокими из-за последствий тарифов, но страхи рецессии сдерживают реакцию облигационного рынка.

Криптовалюта и альтернативные активы

Биткойн стабильный, в то время как волатильность альткойнов сохраняется

-

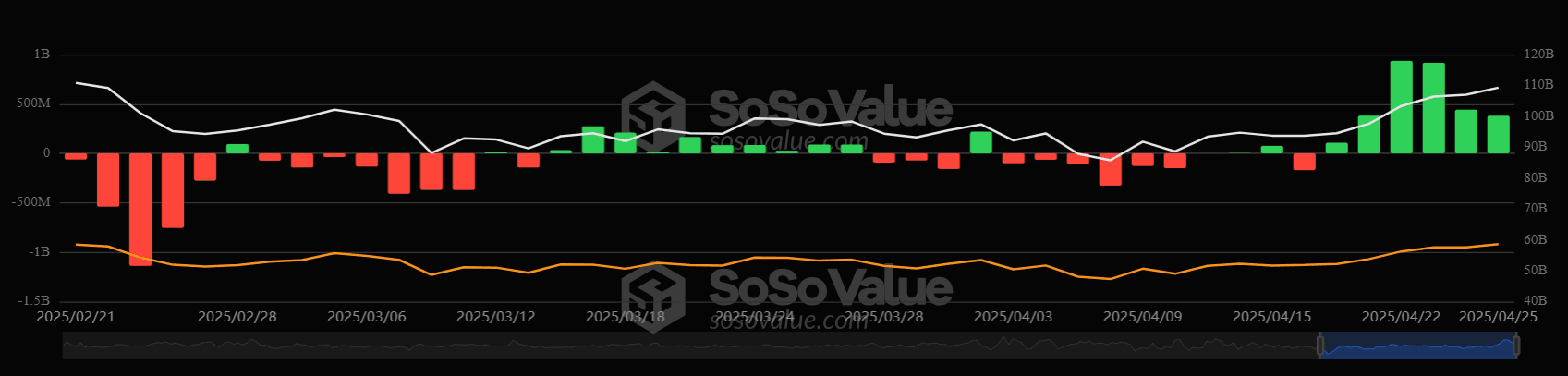

Биткойн (BTC) держался выше ключевых уровней поддержки, поддерживая доверие инвесторов, несмотря на широкую рыночную нервозность.

-

Альткойны увидели новую волатильность из-за смены регуляторных нарративов и развития децентрализованных финансов (DeFi).

-

Настроение было смешанным: притоки в ETF обеспечивали стабильность, в то время как взломы и проблемы с ликвидностью оказывали давление на более мелкие токены.

Глобальные события и макроэкономические тренды

Промышленный рост Китая устойчив несмотря на давление торговой войны

-

Промышленные прибыли Китая за 1-й квартал выросли на 0.8%, сигнализируя о стойкости, несмотря на агрессивные тарифы со стороны США. Тем не менее, ожидается дальнейшее давление без оперативной поддержки политики.

-

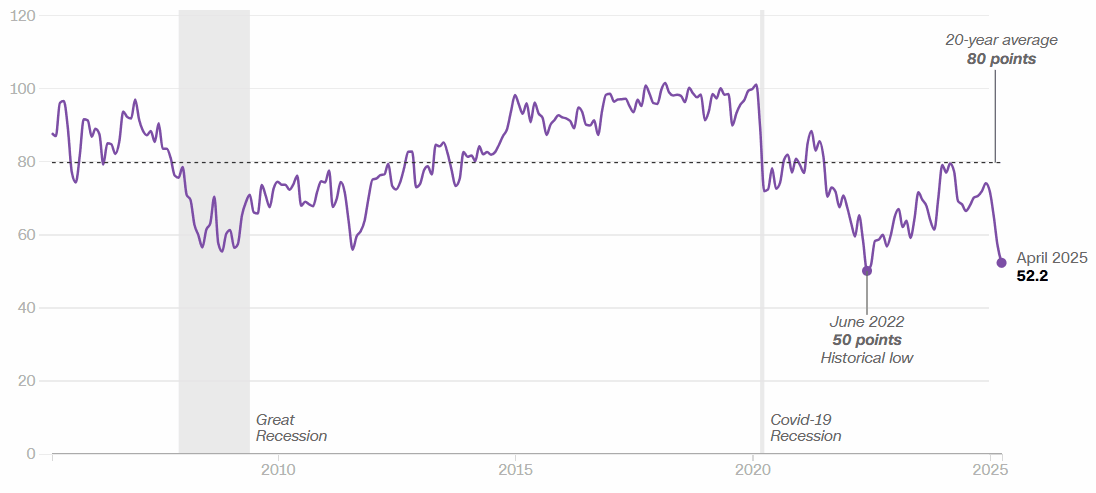

Потребительское настроение в США упало на 8% в апреле, отражая глубокие опасения по поводу рисков рецессии и инфляции.

-

Япония выпустила чрезвычайные экономические меры для противодействия последствиям тарифов, в то время как спад в росте цен в Токио проинфлировался на ключовую CPI 3.4%, продолжая оставаться беспокойством по поводу инфляции.

-

Индия столкнулась с рыночными спадами на фоне обостряющейся напряжённости с Пакистаном, подчеркивая геополитические риски в Азии.

Заключительные мысли: рынки на перепутье?

В более широком смысле, рынки, похоже, вошли в фазу осторожной стабилизации, закрепленной сильной корпоративной прибылью и небольшим отступлением от крайних страхов торговой политики. Технологические акции проявили заметную стойкость, действующую как буфер против геополитических трудностей, пока рынки сырьевых товаров и облигаций отражали продолжающиеся опасения по поводу глобального роста и инфляционной динамики.

В следующей неделе внимание будет сосредоточено на критических выпусках прибыли, заседаниях центральных банков и новых экономических показателях, особенно данных по инфляции и занятости. Способность рынка поддерживать своё восстановление будет зависеть от осязаемого прогресса в торговых переговорах и ясности решений со стороны политиков. Несмотря на краткосрочные рельефные ралли, вероятно, подводная струя неопределенности предполагает, что инвесторы должны быть готовы к новой волатильности. Альтернативное мнение? Если технологический импульс сохранится и центральные банки примут снижающуюся позицию, мы можем наблюдать превосходные ожидания на рискованные активы - даже в замедляющейся глобальной экономике.