На этой неделе глобальные рынки отреагировали на множество макро- и геополитических событий, с акцентом на потенциальные торговые переговоры США и Китая и углубляющиеся напряженности в ОПЕК+.

Азиатские акции выросли на волне оптимизма в отношении дипломатии и сильных доходов в области технологий, в то время как американские индексы получили поддержку благодаря результатам Microsoft и Meta. Напротив, Европа боролась под весом тарифов Трампа и слабых корпоративных прогнозов, особенно в автомобильном секторе.

Настроение инвесторов было смешанным. В то время как аппетит к секторам роста, таким как ИИ и технологии, оставался неизменным, осторожность вошла через значительные оттоки фондов американских акций и дальнейшие трещины в нефти и производственном секторе. Валютные рынки показали дивергентные тренды: рубль и некоторые азиатские валюты укрепились, в то время как криптовалюта поднялась, поскольку Биткойн приближался к отметке в 100 тыс. долларов, отражая тихое, но заметное возвращение аппетита к риску.

Итоги по акциям

Реакция рынков акций на торговые тарифы и устойчивость технологий

-

Американские рынки показали смешанные результаты. В то время как сильные доходы Microsoft и Meta подняли техноакции (Nasdaq +1.52%), фонды акций увидели оттоки в $15.56B, что отражает неуверенность инвесторов из-за неопределенности, вызванной тарифами Трампа.

-

Европа столкнулась с трудностями: автопроизводители, такие как Mercedes и Porsche, снизили свои прогнозы из-за рисков тарифов. Volkswagen сохранял осторожность, ожидая возврата на нижнем конце прогнозируемого диапазона.

-

Азиатско-Тихоокеанский регион вырос, опираясь на оптимизм относительно возможных торговых переговоров между США и Китаем. Индекс Hang Seng Tech поднялся на 3,08%, а японский Nikkei 225 вырос на 1,04%. Тайваньский TAIEX подскочил на 2,07%, за счет сильного прироста в полупроводниках и коммунальных услугах.

-

Индийский Nifty 50 закрыл неделю с ростом на 0,21%, благодаря компаниям, поддержанным Адани.

-

Австралийские акции выросли на 1,13%, достигнув двухмесячного максимума перед выборами, благодаря акциям банковского и горнодобывающего секторов.

Проверка сырьевых товаров

Нефть снижается на слухах об увеличении добычи, медь растет на надежде на торговые переговоры

-

Цены на нефть упали до 4-летнего минимума (~60 долларов за баррель) после того, как ОПЕК+ сигнализировала о дальнейшем снижении добровольных урезок добычи (2,2 млн баррелей/сутки), если выполнение обязательств не улучшится со стороны отстающих стран, таких как Казахстан.

-

Медь выросла на 0,89% до $9,206/тонна на фоне новостей о потенциальных торговых переговорах США и Китая, снижая опасения по поводу глобального спроса.

-

Золото упало до 2-недельного минимума 1 мая, установившись на уровне $3211. Цена снизилась на фоне надежд на торговые переговоры и праздников для ведущего потребителя Китая.

-

Фьючерсы на железную руду выросли 0,42% до $96,60, благодаря сильным данным о торговле в Китае и улучшению условий экспорта из Австралии.

Снимок валют и форекса

Доллар показывает смешанные показатели, рубль взлетает, валюты Латинской Америки расходятся

-

Индекс доллара США оставался в основном стабильным, но показал смешанное поведение по регионам.

-

В Европе курс российского рубля резко вырос (+0,91%) до 82,746 за доллар, в то время как шведская крона и польский злотый обесценились.

-

В Америке аргентинское песо (ARS) и костариканский колон (CRC) продемонстрировали рост, тогда как мексиканское песо и чилийское песо немного снизились.

-

Курсы азиатских валют в основном оставались стабильными; курс INR закрылся на уровне 84,499 после резкого укрепления, вызванного притоком иностранных акций и слабостью доллара.

-

Южнокорейская вона, тайваньский доллар и австралийский доллар также укрепились на фоне улучшения настроений из-за потенциального разрешения торгового конфликта между США и Китаем.

Доходность облигаций и процентные ставки

Доходность облигаций ползет вверх на фоне сигналов от ястребиной ФРС

-

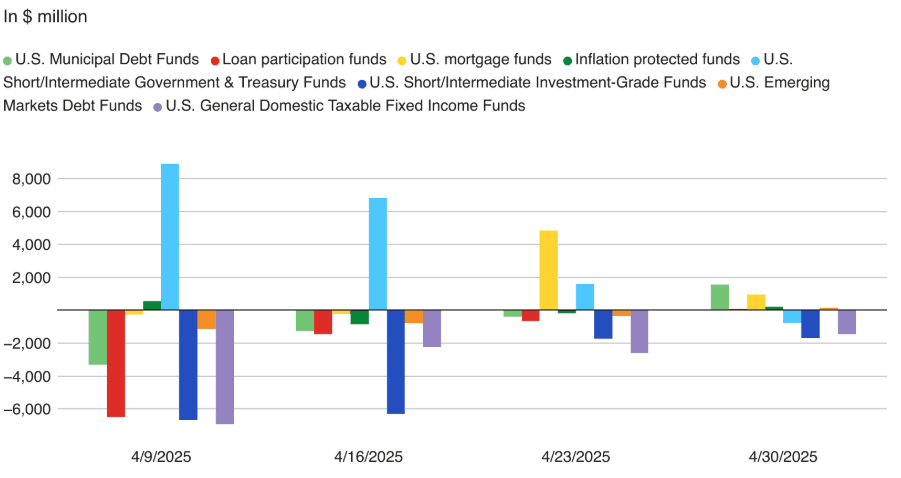

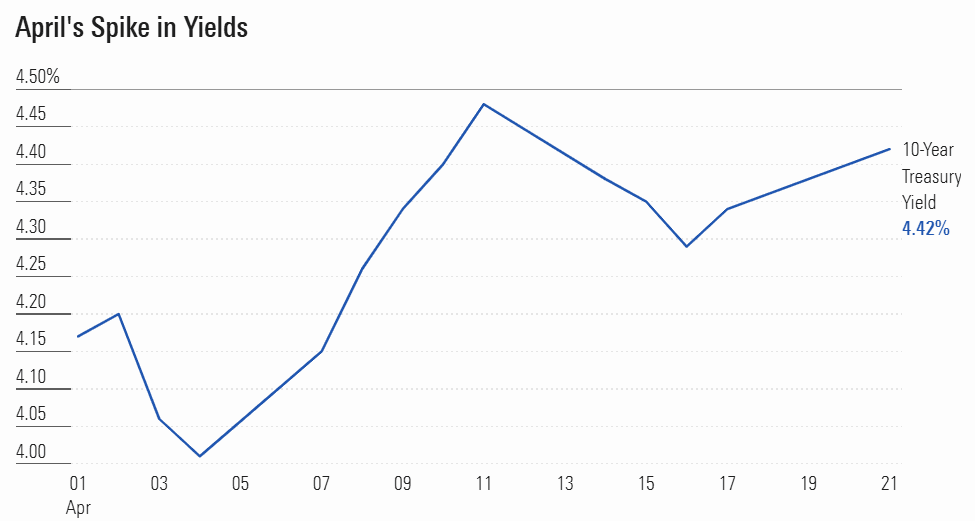

Доходность 10-летних казначейских облигаций США поднялась до 4,48%, даже несмотря на незначительное падение ВВП на 0,3% и небольшой приток средств в облигационные фонды ($230 млн).

-

Доходность JGB (гособлигаций Японии) снизилась (10 лет снизились на 5,4 базисных пункта до 1,259%) после того, как BoJ оставил ставки неизменными и пересмотрел прогноз роста в сторону понижения.

-

Казначейство США представило новую ставку по облигациям 3.98% серии I на следующие шесть месяцев, указывая на продолжающиеся усилия по предоставлению защиты от инфляции розничным вкладчикам.

-

Муниципальные и ипотечные фонды в США получили $1,57 млрд и $961 млн соответственно, показывая сдвиг в сторону стабильных доходных активов.

Криптовалюта и альтернативные активы

Биткойн нацелен на $100K, Великобритания и Индия рассматривают регулирующие шаги

-

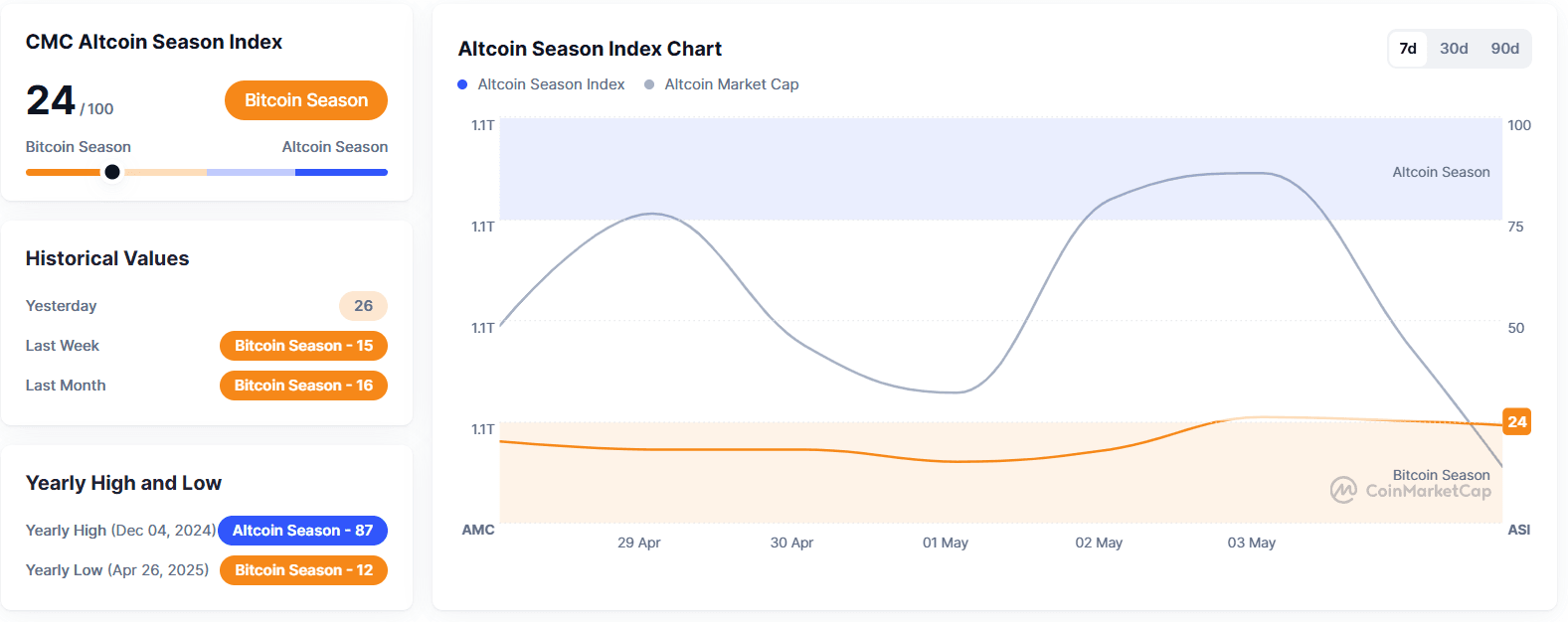

Биткойн (BTC) подорожал на 0,34% до $96,805.58, движется к отметке в 100 тыс. долларов на фоне улучшения настроений и надежды на ETF.

-

Великобритания представила проект крипторегулирования, нацеленный на сокращение покупок по кредитным картам и ужесточение практики кредитования/стейкинга при содействии США.

-

Великобритания также рассматривает новое ограничение, которое может быть наложено на покупателей, чтобы предотвратить использование кредитных карт или получение займов от электронных платежных агентств для покупки криптовалют.

-

Альткоины оставались волатильными, инвесторы внимательно отслеживали регуляционные изменения и деятельность в рамках ETF.

Глобальные события и макротренды

Напряженность в ОПЕК, автопром в переменах и торговый хаос в США

-

ОПЕК+ напряженность обострились из-за невыполнения квот; Саудовская Аравия предупредила о снятии всех добровольных снижений добычи в 2,2 миллиона баррелей в сутки к октябрю, если Ирак и Казахстан не будут сотрудничать.

-

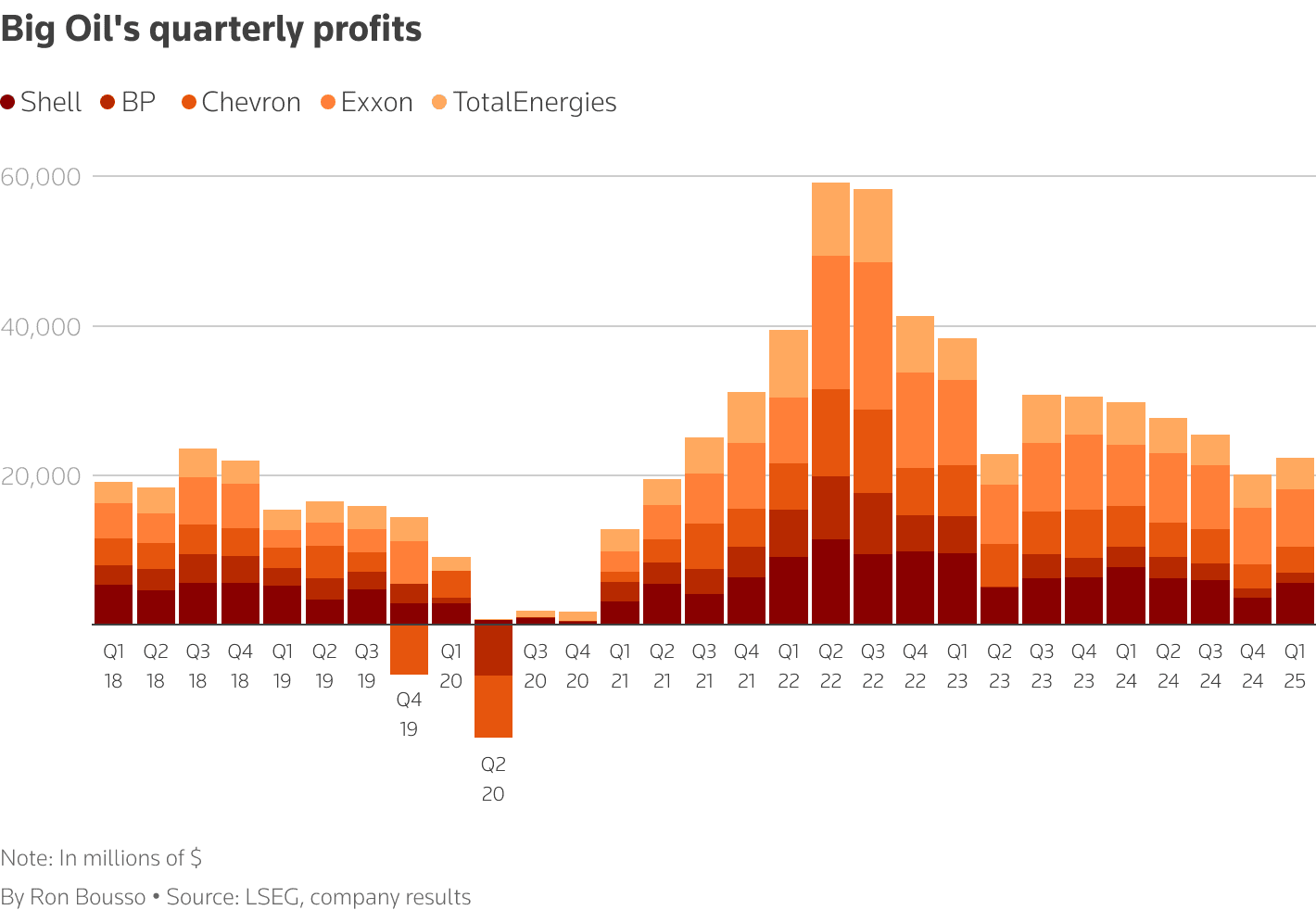

Крупные нефтяные компании продолжают работать как обычно, несмотря на растущие макроэкономические риски; Exxon, Shell и TotalEnergies увеличили долг для поддержания дивидендов.

-

Автомобильные гиганты, такие как Mercedes, Volvo и Stellantis, снизили финансовые прогнозы из-за тарифов Трампа и разваливающейся цепочки поставок.

-

Соглашение между Украиной и США по минералам предоставляет символическую поддержку, но имеет мало непосредственного эффекта, так как 40% минеральных активов Украины остаются под контролем России.

-

Экономическая активность в Азиатско-Тихоокеанском регионе проявила устойчивость; оценочная торговля с США поднимает настроения, а Австралия продемонстрировала неожиданный торговый профицит в 6,9 млрд. австралийских долларов.

Заключительные мысли

Глобальные рынки, похоже, балансируют на лезвии ножа, поддерживаемые силой технологий и торговым оптимизмом с одной стороны, но утяжеленные структурными слабостями в нефти, авто и глобальных торговых потоках с другой. Подъем на азиатских рынках и рост цен на медь свидетельствуют о том, что инвесторы избирательно склоняются к ростовым повествованиям, даже в то время как защитные меры, такие как оттоки в облигации и поддержка золота, продолжаются.

Впереди направление рынка может зависеть от ясности по объемам добычи ОПЕК+, дальнейших свидетельств о размораживании торговли между Китаем и США, и предстоящих данных по инфляции. Если оптимизм сохранится, мы можем увидеть, как рисковые активы продолжат расти — но если макроэкономические проблемы усилятся, особенно в области энергетики и производства, ожидайте возвращения волатильности. В этом ландшафте активное позиционирование по всем классам активов остается ключевым.