W tym tygodniu globalne rynki finansowe zareagowały na przeciąganie liny między nowymi groźbami taryfowymi a zaskakująco odpornym apetytem na ryzyko. Podczas gdy Wall Street zbliżała się do nowych szczytów, by cofnąć się w piątek pod wpływem rozmów o 35% amerykańskiej taryfie na Kanadę i Brazylię, główne azjatyckie giełdy i większość europejskich indeksów zanotowały ostrożne wzrosty, ponieważ solidne wyniki technologiczne pomogły zrównoważyć obawy handlowe.

Nastroje inwestorów pozostały podzielone, skłaniając się ku aktywom wzrostowym, takim jak duże technologie i Bitcoin, ale odsuwały się od "bezpiecznych przystani" jak dolar i obligacje skarbu, zwłaszcza po jastrzębim tonie Waszyngtonu w sprawach handlu i stóp procentowych.

Na rynkach aktywów ropa wzrosła po ostrzeżeniu IEA, że podaż może być bardziej napięta niż się wydaje, złoto utrzymywało wsparcie mimo silniejszego dolara, a Bitcoin przekroczył kolejny rekord powyżej 118 tysięcy dolarów dzięki ogromnym napływom ETF. Wynik: szersze rynki zakończyły tydzień na mieszano, ale zmienność wzrosła, gdy inwestorzy oceniali geopolitikę, ścieżkę polityki i perspektywę spadku płynności w środku lata.

🟨 Podsumowanie Rynku Akcji

Rynki Akcji Reagują na Wiadomości o Taryfach i Wyniki Technologiczne

Kluczowa wydajność indeksu:

-

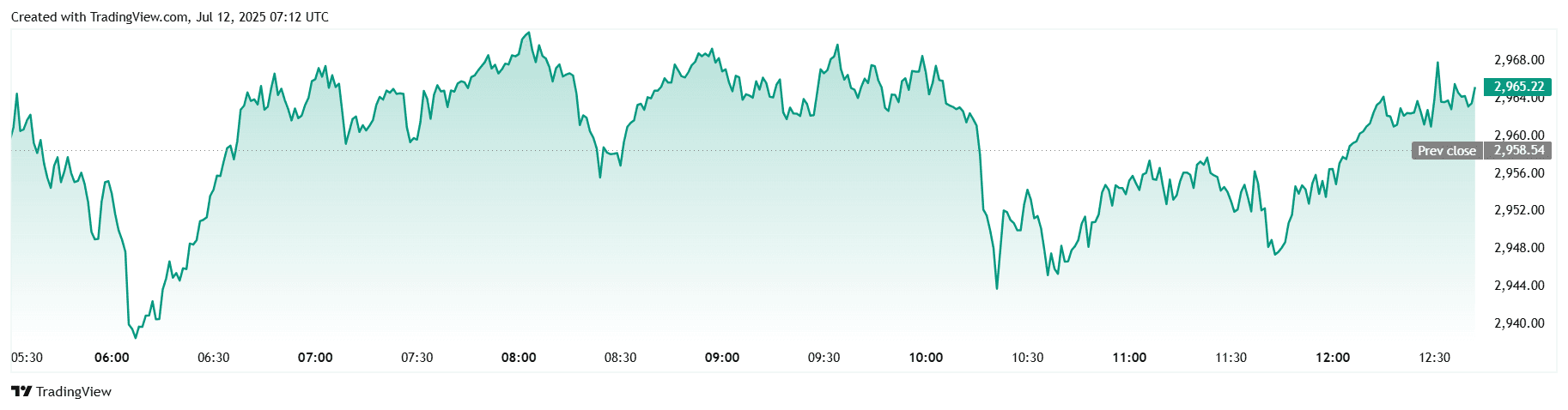

S&P 500 osiągnął rekordowe poziomy na początku tygodnia, osiągając ~ 6 290 10 lipca, po czym nastąpił lekki spadek do ~ 6 266 pomiędzy 11 a 12 lipca.

-

Nikkei i FTSE 100 generalnie wzrosły, napędzane siłą technologii i wspierającymi zyskami w różnych sektorach (poziomy były głównie płaskie, z lekkimi wzrostami).

-

Nifty 50 śledził szerszą Azję, odnotowując umiarkowane tygodniowe wzrosty.

Główni wygrani/przegrani:

-

Duże technologie prowadziły, zwiększając amerykańskie akcje.

-

Natomiast sektor energetyczny pozostawał w tyle, FactSet zauważył, że zyski w tym sektorze spadły rok do roku.

Trendy regionalne:

-

Amerykańskie akcje zakończyły tydzień na poziomach bliskich rekordom wszech czasów, w obliczu złagodzonych obaw o inflację i optymistycznych zysków.

-

Europa wykazała umiarkowane wzrosty w oczekiwaniu na sygnały EBC.

-

Azja, prowadzona przez Japonię i Indie, podążała za globalnym tonem "risk-on".

Czynniki:

-

Obawy o taryfy, zwłaszcza amerykańska 35 % taryfa na Kanadę chwilowo zaniepokoiły rynki.

-

Solidne wyniki technologii i 9% oczekiwany wzrost EPS dla S&P 500 pobudzały zaufanie inwestorów.

🟩 Kontrola Surowców

Wzrost Ropy, Złoto Znajduje Wsparcie

- Ropa naftowa: Brent wzrósł ~3% w ciągu tygodnia, napędzany przez ostrzeżenie IEA o bardziej napiętej podaży oraz ryzyka geopolityczne.

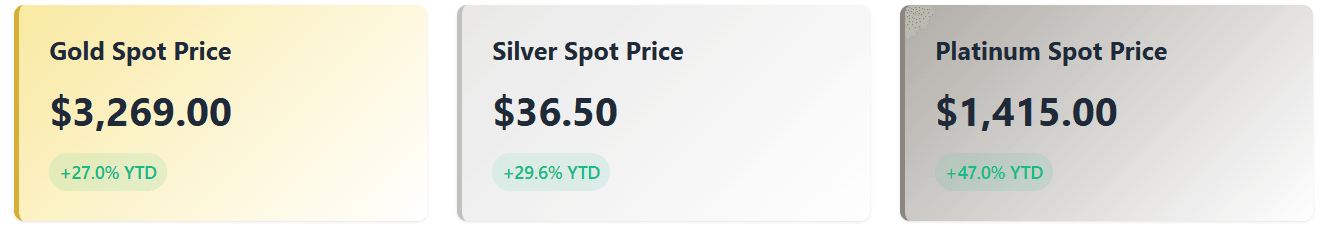

Złoto i metale szlachetne:

-

Złoto utrzymywało się około 3 269 USD/uncja po niedawnych wzrostach (~3 499 USD).

-

Srebro wzrosło do ~36,50 USD, najwyższego poziomu od 13 lat.

-

Platyna skoczyła ~10% do ~1 415 USD, osiągając 11-letni szczyt.

-

Cynk, nikiel i cynk wykazały mieszane trendy, ale były ogólnie wspierane przez byczy globalny popyt.

Wpływy:

-

Perspektywy OPEC+ oraz letnie usztywnienie popytu na ropę.

-

Bezpieczne przepływy schroniskowe wywołane inflacją i słabość dolara amerykańskiego podbiły metale.

Kluczowe strefy cenowe:

-

Wsparcie dla złota w okolicach 3 200–3 250 USD, opór srebra w okolicach 37 USD.

-

Opor techniczny Brent w okolicach ~80 USD za baryłkę z oczekiwaniem niskiej podaży.

🟦 Waluty i Rynek Forex

Dolar Umacnia się w Związku z Taryfami

- Indeks DXY: Wzrost do ~97,8 do 11 lipca, przekraczając 97,6 po groźbach taryfowych USA.

Główne waluty:

-

EUR/USD spadł poniżej 1,1700.

-

GBP i JPY osłabiły się wraz z sentymentem "risk-off".

-

INR pozostawała stabilna, lekko naciskana przez siłę dolara.

Czynniki:

-

Wyburzenie rozmów taryfowych między USA a Kanadą wywołało zapotrzebowanie na "safe-haven".

-

Niepewność globalnego handlu dała impuls dolarowi.

🟥 Rentowność Obligacji i Stopy Procentowe

Rentowności Rosną z Powodu Jastrzębiego Sygnału Fed

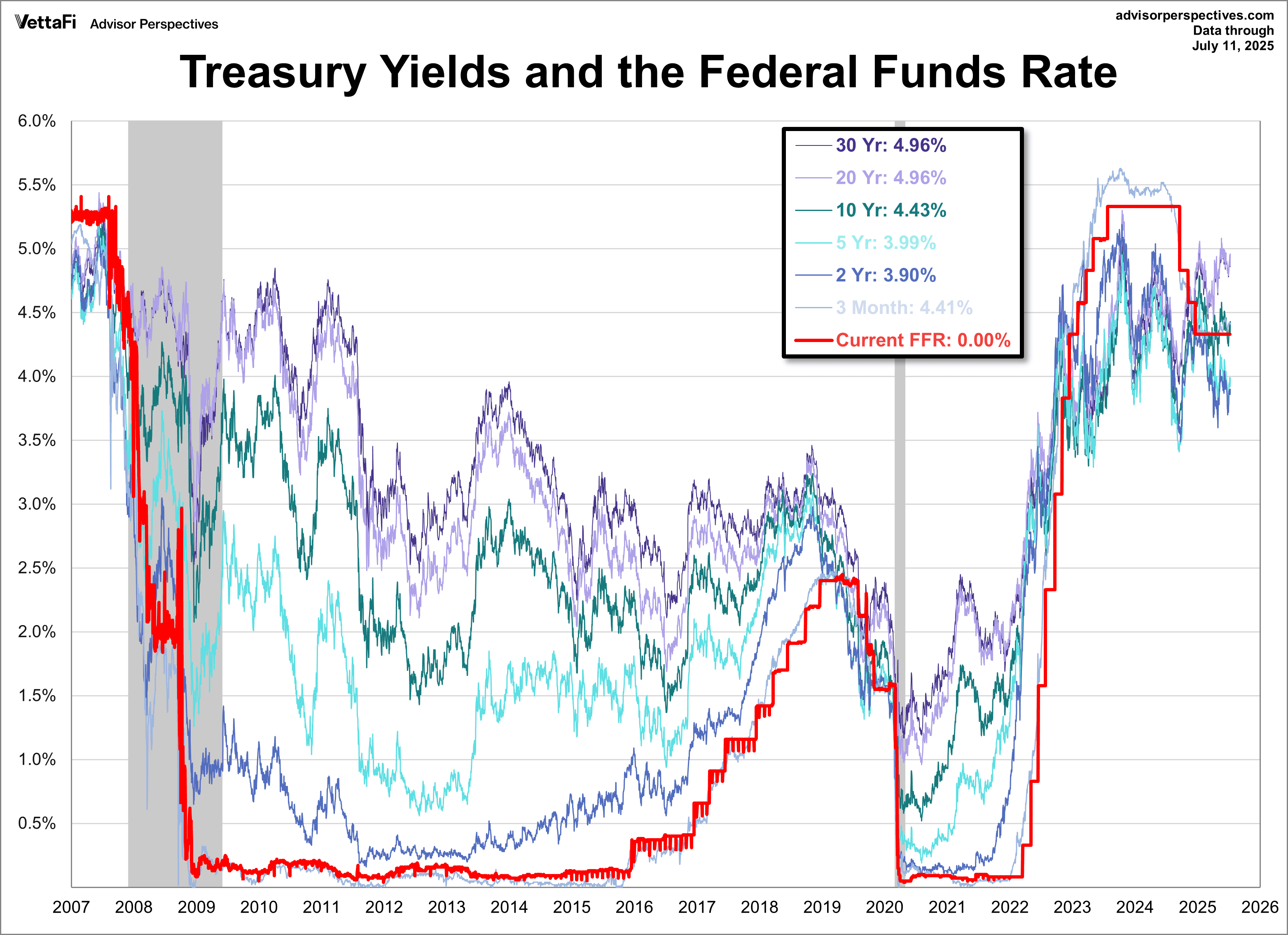

- 10-letnia rentowność obligacji skarbowych: Wzrosła z ~4,40% do 4,43% do 11 lipca. 2-letnia na ~3,90%, 30-letnia blisko 4,96%.

-

Komentarze banku centralnego: Fed utrzymuje prognozowane cięcia 50 pb w 2025 roku, ale perspektywy cięcia w lipcu są słabe (~11%). EBC nawołuje do jasnej komunikacji, podczas gdy BoE ostrzega przed polityzowaniem komunikatów Fed.

-

Wpływ obligacji inflacyjnych: Mimo spadających danych, rentowności wzrosły w związku z obawami taryfowymi i niepewnością fiskalną.

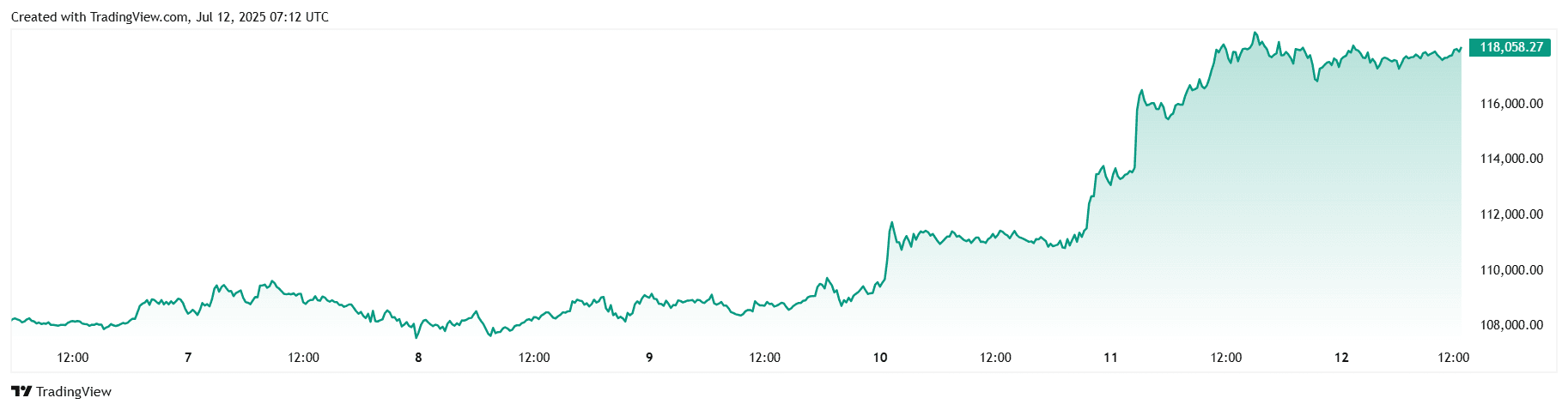

🟪 Kryptowaluty i Aktywa Alternatywne

Bitcoin Trzyma Się Mocno, Wraca Zmienność Altcoinów

-

Bitcoin (BTC): Osiągnął nowe rekordowe poziomy do ~118 000 USD, wsparty silnymi napływami ETF (1,18 mld USD) i zacieśnieniem krótkich pozycji.

-

Ethereum (ETH): Zyskała ponad 16% w ciągu pięciu dni, wspierana przez rosnącą ekspozycję instytucjonalną.

-

PENGU, BONK, FARTCOIN poszybowały spektralnie.

-

Pozytywny sentyment przed amerykańskim „Tygodniem Kryptowalut” (14–18 lipca).

-

Momentum instytucjonalne i jasność regulacyjna napędzają siłę kryptowalut; być może nadchodzi "altseason".

🔶 Wydarzenia Globalne i Trendy Makro

Amerykańskie Taryfy Wzburzają, Przed Nami Tydzień Kryptowalut

Dane ekonomiczne:

-

W USA chłodzenie inflacji, stabilne bezrobocie (~4,1%) i czerwcowe PMI flagi moderacji.

-

PMI wokół słabości w działalności gospodarczej odnotowane.

Nagłówki globalne:

- Proponowane przez Trumpa taryfy na Kanadę (35%) i Brazylię wywołały obawy o pełnowymiarową wojnę handlową. Trump ogłosił także nowe stawki taryfowe dla 21 narodów.

- Kongres USA branding Tydzień Kryptowalut (14-18 lipca) zwiastuje potencjalną jasność regulacyjną.

Końcowe Myśli

Przyglądając się szerszej perspektywie, rynki wydają się dryfować, a nie zdecydowanie trendować, z niepewnością taryfową kotwiczącą sentyment. Technologia i kryptowaluty wykazały jednoznaczną siłę, lecz rosnące rentowności obligacji i gwałtownie rosnący dolar sygnalizują, że ryzyka związane z polityką inflacji nie zniknęły. Dziwnie, energetyczne akcje nie zdołały uchwycić trzyprocentowego tygodniowego wzrostu ropy, co podkreśla zmęczenie rotacyjne, podczas gdy defensywne i małe spółki pozostają w tyle, sugerując, że inwestorzy nadal skupiają się na kilku uznanych za "bezpieczne" historiach.

Wchodząc w kolejny tydzień, wszystkie oczy będą skierowane na amerykański raport CPI i lipcowe minuty Fed, a zaraz po tym na dane o PKB za II kwartał Chin i rozpoczęcie „Tygodnia Kryptowalut” na Kapitolu. Miękka lektura inflacyjna może ponownie rozbudzić popyt na długoterminowe obligacje i akcje; gorący wydruk prawdopodobnie pogłębi wrażliwość stóp procentowych, jaką widzieliśmy w obligacjach skarbowych powyżej 4,4%. Tymczasem jakikolwiek konkretny postęp w legislacji kryptowalutowej mógłby albo potwierdzić instytucjonalną tezę Bitcoina, albo wywołać klasyczny "sprzedaż na wieść" po jego pionowym rajdzie.

Śmiała prognoza: Jeśli retoryka handlowa się zaostrzy, ale twarde dane pozostaną łagodne, możemy być świadkami rzadkiego połączenia: akcje rosnące obok dolara i długoletnich obligacji, dopóki jeden z tych "bezpiecznych" sygnałów nie zaświeci się. Dla zwinnym inwestorów może to być sygnał do zabezpieczenia wysokobetaowych zwycięzców i gromadzenia jakościowych cyklicznych, gotowych do zysku na letnim przeszacowaniu.